Il 6 di agosto l’indice Nikkei ha recuperato parte del suo crollo del 5 agosto (-12,4%). Dunque, siamo già a “dopo la tempesta”. Ce lo auguriamo, ovviamente, ma non lo sappiamo e la situazione è piuttosto differenziata. Vediamo di analizzarla.

Il 5 di agosto si è consumata la peggiore giornata di sempre della Borsa di Tokyo. E’ stata innescata dalla risalita dello yen. Negli ultimi venti anni lo yen era diventato la divisa preferita del carry trade. Il carry trade è un’operazione finanziaria che consiste nell’indebitarsi in una valuta debole con i tassi di interesse bassi e investire il ricavato in una valuta forte con un tasso di interesse positivo. Al momento della restituzione del prestito, di solito, la valuta di provvista si è perfino svalutata, aggiungendo un quid al rendimento del differenziale dei tassi, perché più investitori si accodavano al carry trade indebitandosi in yen, più yen dovevano essere venduti per comprare attività estere.

La convinzione con cui la Bank of Japan non aveva seguito le altre banche centrali nel rialzo dei tassi post 2020 aveva generato una discreta opportunità, con i tassi di interesse negativi sullo yen e i tassi americani al 5% l’affare era indubbiamente appetibile. Non ci sono statistiche esatte, ma le operazioni in essere il 5 di agosto avrebbero potuto essere intorno ai 30 mila miliardi di dollari equivalenti. Erano troppi? Di sicuro. Il governo giapponese ha invano speso 17 miliardi di dollari per acquistare yen nella notte del 5 agosto senza arrestarlo: dal 2000 in avanti sono 1200 i miliardi di dollari delle riserve giapponesi polverizzati per cercare di frenare la corsa a svalutarsi dello yen. Ma è stato impossibile. L’economia giapponese è condotta sull’asse di equilibrio, avendo un debito pubblico del 263% del PIL, dall’attivismo della banca centrale che garantisce i tassi bassi o nulli e crea moneta per comprare le obbligazioni governative. L’alternativa è il consolidamento e la recessione, nonché il dissesto dei grandi compratori di obbligazioni pubbliche, che includono banche, assicurazioni e fondi pensione. Dunque, quella del Giappone è la politica monetaria più easy del pianeta, e per questo in Giappone c’è la liquidità più grande in assoluto, che attrae i debitori da ogni dove come il miele le mosche, tutti vogliosi di sottoscrivere prestiti in una valuta che si svaluta e a tasso piccolo, zero o qualche volta perfino negativo, per cambiare gli yen da investire altrove. Si pensi che il Bilancio della Fed è del 25% del Pil, quello della BCE del 44% e quello della Bank of Japan del 127%. L’economia più liquida del mondo. Che lunedì però si è liquefatta.

Il Giappone non fallisce perché monetizza il debito. E l’inflazione? Ne ha sempre avuta poca essenzialmente perché mentre il bilancio pubblico costringe a creare moneta interna per finanziare il bilancio in deficit, : la bilancia commerciale, strutturalmente attiva, ha come contropartita il drenaggio di domanda interna e un surplus di risparmio sugli investimenti. Le riserve che si formano, per lo più in dollari, sono periodicamente bruciate per comprare dollari per rallentare la corsa ribassista della valuta più venduta del mondo.

Cosa non ha funzionato in questo delicato equilibrio che ha permesso per trent’anni a investitori di tutto il mondo di lucrare profitto dal differenziale dei tassi tra quelli internazionali e giapponesi? Non ha funzionato il fatto che quando l’inflazione non è da domanda, ma da offerta, come nei fatti l’ultima ondata di inflazione internazionale, è difficile sterilizzarla. In queste condizioni, anche l’inflazione giapponese si è rialzata e l’ultima lettura della core inflation è stata del 2,9 per cento. Il nuovo governatore della Banca del Giappone ha preso un provvedimento inatteso, ossia ha rialzato i tassi di 0,25 punti percentuali, cosicché il prime loan, ossia il tasso base per i carry trader è salito a 0,5 punti percentuali. Nello stesso tempo, Negli Stati Uniti, un report sotto le attese sull’occupazione ha fatto pensare agli investitori che la Fed, dopo l’estate, avrebbe ribassato i tassi non una, ma due volte, e forse tre per un totale di 1 punto percentuale. Quindi, i rendimenti dei titoli pubblici americani si sono schiacciati in anticipo, a invocare il ribasso dei tassi, riducendo anche da parte americana il vantaggio di una operazione di carry. Ad agosto del 2023 un carry sui titoli biennali USA-Giappone rendeva il 5 per cento pulito. Dopo i movimenti del fine settimana si era scesi a 3,67 per cento. Quindi, un apprezzamento dello yen del 3,67 per cento in un anno manda sotto zero l’operazione. E qui si innesca la dinamica del cambio. Siccome lo Yen dal minimo contro dollari di 162 dell’11 luglio era già salito del 10% a 147 prima che iniziasse il lunedì nero, i carry trader si sono spaventati. Il livello di 147 era stato toccato la prima volta a settembre del 2023, quindi pressoché tutti i carry dell’ultimo anno si sono trovati nella necessità di abbandonare la nave prima di iniziare a perdere (troppo), liquidando gli attivi, per lo più in divise estere e soprattutto in dollari, e restituire gli yen. Questo movimento di liquidazione degli attivi non è stato agevole, anche per colpa del fuso orario. Solo i mercati dei future erano aperti e non la Borsa americana, quindi per evitare di liquidare troppo tardi i “carrier” hanno venduto i future per cercare di coprire le posizioni in attesa delle liquidazioni, e questo ha gettato benzina sul fuoco, perché le vendite overnight in pieno agosto di tutti gli strumenti finanziari, non solo degli yen, non hanno trovato sufficienti contropartite e i prezzi, come è naturale in questi casi, sono sprofondati tutti insieme. E’ sprofondato anche il Nikkei, un po’ perché da sempre correlato allo yen, ma anche perché a parte i carry trade in divise estere, molti investitori di tutto il mondo hanno approfittato del debito in yen per comprare la Borsa di Tokyo. Vero che include un rischio maggiore del reddito fisso americano, ma vista la correlazione tra lo yen e la borsa giapponese (salita progressivamente fino a 0,7), anche indebitarsi in yen per comprare la borsa di Tokyo è sembrato a molti investitori un “trade” basato sulla statistica, e quelli che l’hanno fatto hanno cercato di smontarlo in fretta e furia il 5 di agosto, appesantendo ovviamente la situazione, perché il Nikkei si è lanciato nel vuoto perdendo il 12,4 per cento in un giorno con un minimo intorno a -15 per cento.

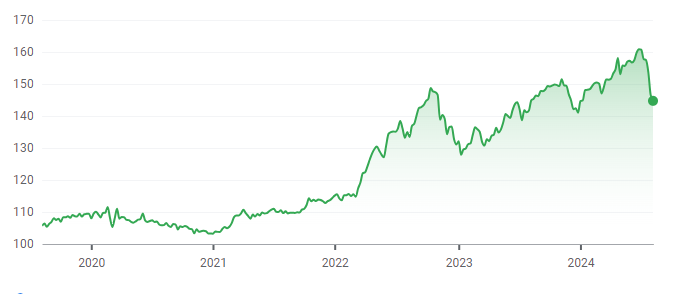

Figura 1 – Salita e crollo del dollaro contro yen (Discesa e risalita dello yen)

Varrebbe la pena considerare che cosa abbia scatenato questa giornata e perché sia arrivata inattesa. Va detto che le bolle si possono riconoscere quando c’è distacco tra i valori sottostanti e i prezzi di mercato. Ma non si può sapere quando scoppiano. La bolla giapponese era soprattutto sul cambio: la parità dei poteri di acquisto tra il dollaro e lo yen è intorno a 100, quindi intorno ai valori del 2020, mentre prima del crollo ci volevano ben 162 yen per comprare un dollaro. Prima o poi avrebbe dovuto succedere.

La causa remota della crisi giapponese è dovuta al fatto che la politica monetaria può controllare insieme due su tre di queste variabili: il cambio, i tassi di interesse e la stabilità finanziaria. Nel momento in cui la politica monetaria ha dato il segnale di voler riprendere il controllo dei tassi di interesse, il cambio ha invertito la rotta e la stabilità finanziaria è scappata di mano. Le porte della stalla, in ogni caso, sono state chiuse a buoi scappati, nel senso che ormai l’eredità del debito pubblico giapponese è tale che difficilmente la politica monetaria potrà riprendere il controllo della situazione. Troppo tardi. Tra l’altro, i capitali staranno alla larga dal Giappone da un bel po’. Potrebbe essere questa una lezione per l’Eurozona. Anche l’Eurozona ha un debito pubblico alto, ma più maneggiabile. E’ uscita con successo dai tassi di interesse a zero e negativi. La Bce ha comprato debito pubblico, anche se non quanto la Bank of Japan, ma più della Fed. E ha un invecchiamento della popolazione che condiziona il tasso di crescita dell’economia e influisce sulla sostenibilità del debito, esattamente come in Giappone. La ricetta giapponese, basata sulla monetizzazione del debito, ha funzionato per trenta anni in Giappone, ma le conseguenze sono quelle di perdita della indipendenza della Banca centrale, della repressione finanziaria dei rendimenti degli obbligazionisti e dell’esposizione a crisi finanziarie. A Bruxelles e all’Eurotower hanno visto quello che è successo in una sola notte.

Quanto al contagio della crisi giapponese alle Borse mondiale, è stato inevitabile, ma occorre ammettere che le Borse mondiali erano salite molto ed era già in atto un fisiologico processo di correzione. Le Borse erano salite sulla base della speranza che l’Intelligenza artificiale avrebbe perpetuato il miracolo della crescita del Pil oltre il 2%. Ma i dubbi sulla reale redditività degli investimenti in IA e quelli sulla solidità della congiuntura Usa senza un taglio dei tassi a luglio, stavano già inducendo gli investitori a ridurre l’esposizione, o almeno a passare dalle azioni tecnologiche a quelle meno sensibili al ciclo economico. La crisi dello Yen e del Nikkei ha semplicemente accelerato la correzione fisiologica di quotazioni che erano diventate molto distanti dai fondamentali.

Anche dopo la giornata del 5 di agosto, la maggior parte delle Borse resta ben prezzata, se non addirittura cara. Una metrica comune per giudicare la sopra o sottovalutazione delle azioni è il P/E ossia il quoziente tra il prezzo corrente delle azioni e l’utile che esse generano (o hanno generato nei quattro trimestri precedenti). E’ il reciproco di un tasso di rendimento, solo che nei tassi di rendimento ben fatti, gli utili sono quelli futuri, che non si conoscono nel caso delle azioni (si conoscono nel caso delle obbligazioni a reddito fisso), mentre nel caso del P/E bisogna accontentarsi degli utili passati e avere fiducia che non cambieranno troppo, cosa che ovviamente nessuno può garantire.

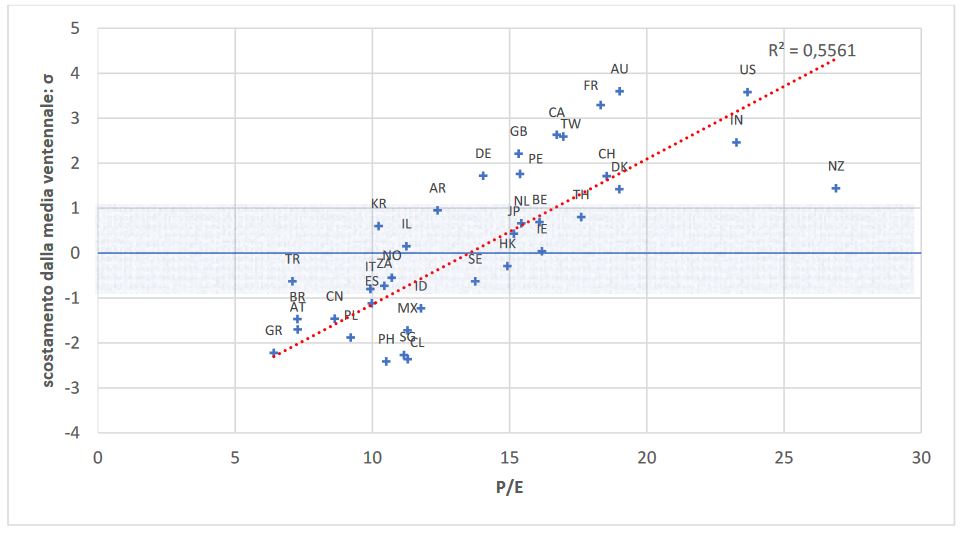

Figura 2 – La valutazione fondamentale delle borse mondiali alla chiusura del 5 agosto 2024.

P/E medio e distanza in dev. Standard dalla media ventennale.

In ogni caso, su serie storiche abbastanza lunghe, la media del P/E oscilla intorno a 15, un po’ più alta nei paesi a bassa inflazione ed alta crescita e un po’ più bassa nei paesi ad alta inflazione e bassa crescita. Lasciando perdere questi correttivi, dopo la crisi del 5 agosto la situazione della valutazione delle Borse, è quella della figura 2. In essa sono riportate tutte le principali Borse mondiali secondo due variabili: il P/E medio sulle ascisse (in orizzontale) e il numero di deviazioni standard dalla media ventennale dello stesso P/E alla chiusura del 5 di agosto. In buona sostanza, Le piazze che sono più o meno accettabilmente valutate (fair) hanno P/E intorno a 15 (che corrisponde e un rendimento rischioso ex ante del 6,7%) e una deviazione standard dalla media ventennale del PE che si colloca nella fascia tra -1 e +1. Il grafico ci dice almeno quattro cose:

- Il P/E è positivamente correlato alla sua deviazione standard dalla media degli ultimi venti anni. Questo si deve al fatto che gli investitori si comportano imitandosi gli uni con gli altri. Vanno tutti nella stessa direzione, per un motivo o per l’altro. La finanza si è professionalizzata, ma i professionisti della finanza hanno un tasso di senso critico e di coraggio basso, e dunque si muovono a gregge. Il che, ovviamente, favorisce le bolle tanto quanto la liquidità scaricata dalle Banche centrali.

- Dopo il 5 di agosto, la Borsa giapponese è rientrata nella fascia di normalità e fairness.

- In alto e a destra ci sono le Borse che nonostante tutto hanno ancora valutazioni sia alte in termini di utili, sia rispetto alla storia delle loro valutazioni. Spiccano gli Stati Uniti, che hanno un P/E alto e ancora oltre 3 deviazioni standard dalla media ventennale.

- La piccola Borsa Italiana insieme a quella Spagnola, ha un P/E medio di 10 che si scosta in negativo dalla media ventennale, ossia a questi prezzi la valutazione apparirebbe già fair.

Per concludere. La correzione è già finita? Dipende dalla liquidità del mercato, più che dalle notizie. Per averne di nuove occorre aspettare settembre e le decisioni della Fed. Però si può dire che per alcune Borse i valori sono rientrati nella fairness. Altre sono ancora molto apprezzate, in termini relativi e storici. Per quanto riguarda lo yen, 142 è il livello che aveva nel 2023, ma non è precisamente ben valutato. La parità dei poteri di acquisto sta intorno a 100 yen per un dollaro. A proposito di parità dei poteri di acquisto, quella di 100 euro, ricordiamoci, è più o meno di 144 dollari. Il dollaro è molto ben prezzato verso tutte le valute, e probabilmente non solo perché i suoi tassi sono ancora i più alti, anche perché le guerre in corso in Europa e in Medio Oriente lo fanno preferire a chi ha paura che i conflitti si allarghino, anziché terminare.

© Riproduzione riservata