Ieri, alle 12.30 GMT, quando il BLS ha dichiarato la variazione mensile dell’indice generale dei prezzi al consumo Usa (+0,1% contro il precedente di 0,4%) i futures di Wall Street hanno guadagnato intorno a un punto percentuale in pochi istanti. La giornata azionaria è terminata in lettera, ma a pesare sono state le notizie sempre più preoccupanti e incerte sulla stabilità politica nel mar Cinese meridionale e sulla minaccia cinese a Taiwan. Tuttavia, rimanendo sul dato dell’inflazione, è stato realistico l’ottimismo con cui l’hanno salutato i mercati?

A ben vedere non troppo. È vero che capitalizzando dodici volte lo 0,1%, si arriva a un’inflazione istantanea annualizzata dell’1,3%, già al di sotto del target di 2%, ma non è tutto oro quel che luccica. Intanto, la serie delle variazioni mensili è altamente volatile. Per fare un esempio, tra il 12 gennaio e il 14 febbraio di quest’anno è passata da -0,1% a +0,5%, con una variazione di 0,6%, pari a 6 volte l’ultima variazione mensile. Insomma, una rondine non fa primavera.

Se si considera poi l’inflazione core, sterilizzata dai prezzi dell’energia e del cibo (stagionale), la variazione mensile è scesa, ma meno ripidamente, da 0,5% a 0,4%, che capitalizzato per 12 mesi porta a una velocità istantanea annualizzata dei prezzi core del 5%, e allora saremmo ancora ben oltre il target nominale di inflazione, sia pure con un’inflazione istantanea inferiore a quella tendenziale (5,6%).

I prezzi alla produzione non scendono

Questo ragionamento non basta. Se da un lato i prezzi energetici stanno rientrando verso i valori precedenti la crisi ucraina, non è così per i prezzi alla produzione dei beni manufatti, i cui listini tendono a incorporare le aspettative delle imprese che i costi continueranno ad aumentare, anche perché nei bilanci delle aziende c’è sicuramente un costo che non torna indietro: quello degli interessi passivi sul capitale preso a prestito, sia per investire, ma anche semplicemente per pagare i costi nel ciclo produttivo (capitale circolante).

Ed ecco infatti che se si va ad osservare la dinamica tendenziale (ossia rispetto a 12 mesi fa) dei prezzi alla produzione dei prodotti manifatturieri la variazione percentuale di questa inflazione per così dire “alla fonte” è ancora del +5,2% annuo. Altro che discesa! Come di vede dalla figura 1, fino a che l’inflazione alla produzione dei beni manifatturieri resta sopra quella dei prezzi al consumo, quest’ultima sale.

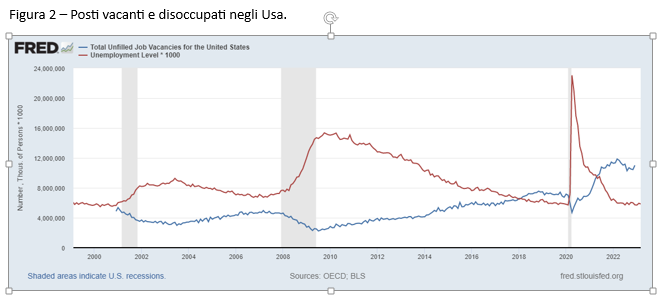

C’è un secondo ragionamento da fare, che dovrebbe smorzare l’entusiasmo disinflazionistico. Il mercato del lavoro americano è tutt’altro che abbondante di lavoratori disponibili ad occupare le posizioni vacanti, quindi i salari continueranno a crescere, per il gioco della maggiore domanda di figure professionali che non si trovano. Come si vede dalla figura 2, i posti vacanti in attesa di essere occupati sono oltre 11 milioni, mentre i disoccupati non arrivano a 6 milioni.

Il rapporto è quasi di 2 posti vacanti per disoccupato. Forse i mercati hanno ragionato che comunque sia la Fed userà questi dati per ritornare a una politica monetaria accomodante in occasione della prossima riunione del Fomc. Possibile. Un aumento dei tassi potrebbe essere rinviato o anche ridotto al minimo nell’imminente futuro, ma questo più in ragione del contenimento del rischio finanziario sistemico, di cui il fallimento di SVP ha segnato un avvertimento, che non per convinzione che la lotta con l’inflazione sia conclusa. Tutt’altro, nonostante il buon dato di oggi.

© Riproduzione riservata