Della delicata cristalliera che contiene le cifre del fragile bilancio pubblico d’Italia, la Nadef è forse il pezzo meno pregiato. O comunque meno impegnativo. Di certo è quello che precede i documenti di sostanza, ossia il bilancio pubblico pluriennale e la legge di stabilità ed è quello che non è immediatamente soggetto allo scrutinio europeo.

Prende le mosse, la Nadef, dal Def (documento economico di finanza) (dove na sta per nota di aggiornamento), che esce in primavera e lo scopo del documento è riassumere ed aggiornare le variabili macroeconomiche di contesto, sui cui poi il bilancio pubblico verrà costruito.

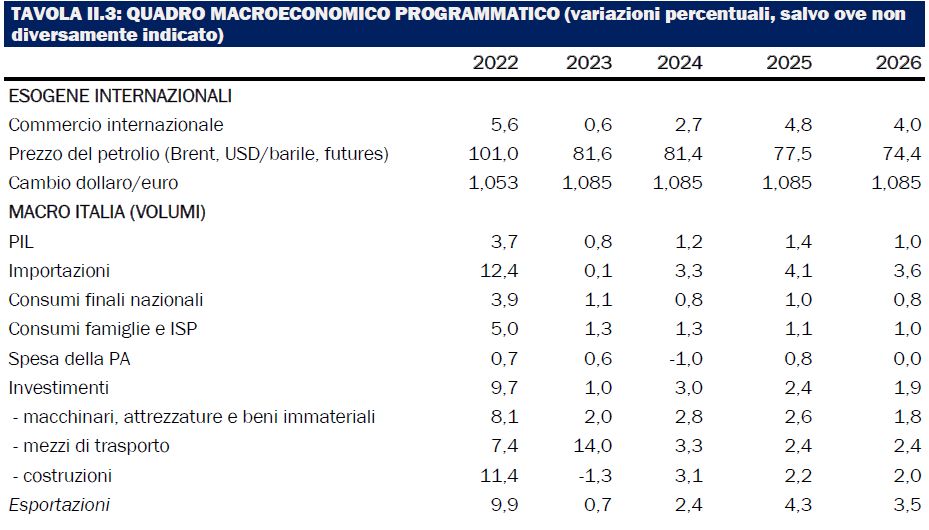

In questo senso, la Nadef ha fatto l’esercizio, doveroso, di ridurre le stime di crescita del Pil sia del 2023, che ormai si sta concludendo, sia del 2024, che è il primo anno di programmazione del triennio mobile di programmazione del bilancio pubblico. Ma, mentre sul 2023 l’esercizio di realismo è per così dire totale, perché con una previsione di chiudere l’anno a +0,8% si certifica la completa stagnazione del Pil (dato che la crescita acquisita al 1° gennaio del 2023 era +0,9%), per il 2024 la crescita programmatica viene rilanciata a +1,2%, contro una stima della Commissione Ue che mette sul piatto un’aspettativa di +0,8%.

Rialziamo cioè di 4 decimi di punto, che faranno la differenza quando, nei documenti che seguiranno, occorrerà confrontarsi con la Commissione stessa, visto che dalla crescita del Pil dipendono le entrate fiscali e visto che meno c’è crescita, più il bilancio pubblico spende per gli stabilizzatori automatici.

Sulla qualità della crescita la Nadef è insufficiente, o piuttosto rivela la speranza che la crescita derivi dalla manovra fiscale. Il governo, poi, si augura che la geopolitica non incrini il ritorno in positivo (meno male) della bilancia corrente con l’estero. Poche infine le aspettative del governo di veder crescere il Pil per effetto della produttività, che è il vero problema del gap di crescita tra Italia ed Europa degli ultimi venti anni. Anzi, si certifica un andamento della produttività (media) del lavoro negativo (-0,5%) nel 2023 (che vuol dire che le assunzioni del 2023 sono aumentate più dell’aumento del valore aggiunto) per sperare di recuperarla almeno in parte nel 2024 (+0,4%).

L’idea che si getti la spugna sulle politiche supply-side di rafforzamento della robustezza intrinseca dell’economia italiana avviene in totale controtendenza con le recenti mosse della Commissione, che riconosce espressamente che l’Europa intera ha un problema di competitività e che ha chiesto a Mario Draghi di riportare sul tema, per trovare una strada da imboccare migliore di quella dello zero-virgola.

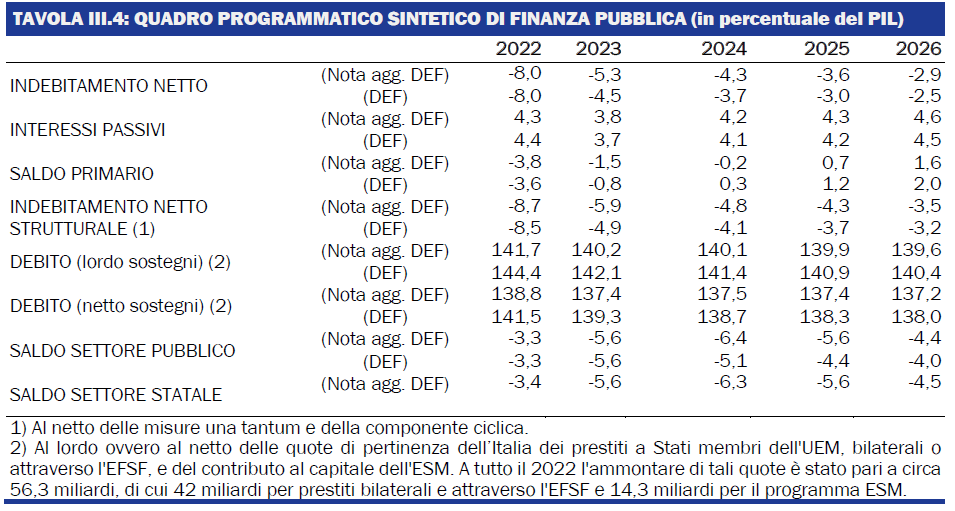

Ma veniamo alla parte di programmazione del bilancio pubblico. Abbiamo già riconosciuto che la postura generale è espansiva, ossia il governo pensa di gettare sulla domanda una manciata di punti di Pil. Quanti? E’ presto detto: se il quadro tendenziale mostra un indebitamento netto della finanza pubblica a legislazione invariata del 5,2% del Pil nel 2023 e del 3,6% del Pil nel 2024, mentre il quadro programmatico (Nadef 2023) indica un indebitamento netto del 5,3% nel 2023 e del 4,3% del Pil nel 2024, la manovra espansiva per il 2024 è pari alla differenza tra 4,3% (maggior deficit programmato) e 3,6%, quindi pari a 0,7 punti percentuali, che dovranno essere recuperati con maggiore debito.

Dunque, per quanto incerta sia la definizione dell’impatto dei moltiplicatori fiscali di breve periodo, diciamo che su 1,2 punti di crescita programmata del Pil, almeno 0,6-0,7 derivano dall’accensione di nuovi prestiti, ossia fatti con più debito pubblico. A questo punto ci si potrebbe chiedere come verranno incanalati questi circa 15 miliardi di maggior bilancio pubblico. Arriveranno all’economia essenzialmente in due modi: attraverso la decontribuzione dei redditi bassi di lavoro dipendente per tagliare il cuneo fiscale (ma non granchè il costo del lavoro), che dovrebbe mettere nelle buste paga circa 11 miliardi e l’accorpamento delle prime due aliquote fiscali Irpef in uno scaglione unico, con risparmio medio per le buste paga variabile e intorno a un paio di centinaia di euro per anno. Dato che la pressione fiscale e contributiva, particolarmente sui redditi di lavoro dipendente, era effettivamente alta, ma venendo meno alla promessa di introdurre una flat tax per tutti – cosa manifestamente impossibile, senza rischiare l’osso del collo sul mercato del debito pubblico – il governo ha optato per uno zuccherino in luogo della fetta di torta promessa prima delle elezioni. Facile la comprensione del meccanismo, ma non è detto che sia una strada in discesa. La Commissione ha un appuntamento fisso con la fine dell’anno, che è la revisione del patto di stabilità. Nel negoziato in corso pare pacifico che i paesi “non ben messi” in termini di finanza pubblica e che non rispetteranno la regola del 3% del deficit sul Pil con un debito molto alto (quello italiano galleggia e galleggerà intorno al 140% per tutto il periodo di programmazione) dovranno proporre un piano di aggiustamento e il 2024 sarà il primo anno del piano.

Programmare il 4,3% di indebitamento netto potrebbe consentire di passare l’esame, solo per via del deficit al 5,3% nel 2023. Avrebbe dovuto essere del 4,5%, ma è iniziata la contabilizzazione del costo dei bonus edilizi (110 e dintorni), che “gratuitamente” avrebbe dovuto rilanciare l’edilizia e, da lì, tutta l’Italia. L’edilizia (come riconosce la Nadef) è stata rilanciata soprattutto nei prezzi dei lavori e dei materiali edili, in qualche caso rivalutati oltre il 50%. In compenso siamo tornati alla crescita dello zero-virgola, a mostrare che nel 2020 e dintorni la dorsale di un’economia moderna dovrebbe essere fatta di bit, conoscenza e tecnologia, non di mattoni, calcestruzzo e intonaci. Insomma, senza i bonus edilizi che hanno rialzato l’indebitamento del 2023, il 2024 sarebbe già partito “fuorilegge”, perfino rispetto al più morbido patto di stabilità e crescita che dovrebbe scaturire di qui alla fine dell’anno (non conviene solo a noi, ma anche alla Francia, quindi un punto di caduta semi-morbido si troverà).

E siamo arrivati all’ultima considerazione sulla Nadef. Non ci saremmo aspettati una spending review, perché quella semmai è l’attuazione di una direttiva programmatica, e se ci sarà la vedremo nei documenti successivi. Tuttavia ci saremmo aspettati un esame di coscienza sulle oltre 700 misure di tax expenditure, la maggior parte sotto forma di bonus, che nel 2023 potrebbero essere costate (vedremo i consuntivi) più dei 125 miliardi programmati (6 per cento del Pil). Uno sfoltimento o un meccanismo diverso ce lo saremmo aspettato, e invece non c’è. Mentre c’è il solito richiamo alle privatizzazioni, sia pure di là da venire.

Solito, perché di finanziarie che le prevedevano e non le hanno realizzate ne abbiamo viste troppe e impariamo, da analisti, a riconoscere quando il pallone è lanciato oltre la siepe. Chissà mai se qualcuno lo raccoglierà.

E’ certo che con una Nadef formalmente prudente, ma priva di coraggio, la barca del debito pubblico navigherà più sotto il controllo dei venti esterni della congiuntura internazionale che del timoniere. Si possono ingannare tutti, persino i politici di Bruxelles e qualche volta anche le agenzie di rating, ma non i mercati.

Chi vi opera ha capito subito l’aria che tira. E da qualche giorno lo spread sta intorno a 190. Quello della Grecia a 144 e quello della Spagna a 107.

© Riproduzione riservata