Finalmente ci siamo. Adesso conosciamo il quadro degli obiettivi del Green Deal europeo. Si chiama “Fit for 55”, perché il piano si propone di abbassare del 55% le emissioni di CO2 entro il 2030, per azzerarle entro il 2050. Però fa storcere il naso. Fin qui era stato venduto come una politica che avrebbe cambiato le sorti dell’economia europea, una politica generativa, di opportunità e sviluppo.

Adesso che il piano ha preso forma è ben altro. Ci sono vincoli giuridici, come il bando delle auto con motore termico dal 2035. Poi ci sono le ecotasse, più gli ecodazi e l’estensione del mercato dei diritti di emissione. C’è l’obiettivo di produrre almeno il 40% dell’energia elettrica da rinnovabili, e c’è perfino un fondo da circa 70 miliardi per compensare coloro, e saranno molti, che pagheranno il conto del Green Deal.

Il conto da pagare

Sì, perché adesso è chiaro che ci sarà un conto da pagare. Perché il capitale investito nelle utility e nei settori impattati ma da smantellare finirà sui costi dei prodotti e dei servizi nuovi, per cui saliranno le bollette, e con esse i costi di produzione e della vita. L’inflazione, e la riduzione di benessere da Green Deal, non l’avevamo messa proprio in conto, invece ci sarà. Poi c’è la questione dell’incremento di costo dei prodotti importati colpiti dai dazi energetici e infine ci sarà l’impatto sulla filiera della mobilità. Il bando delle auto con motore termico dal 2035 era atteso e le case europee lo hanno anticipato lanciandosi sull’elettrificazione già dal 2019, moltiplicando per 10 i miliardi (attualmente 60) investiti nelle nuove tecnologie elettriche.

Una scelta razionale?

Che la Commissione abbia valutato l’opportunità di questo bando è sicuro, che poi abbia compiuto una scelta razionale non è lampante. Le questioni, infatti, sono due. La prima è che l’Unione Europea è responsabile del 9% delle emissioni globali di CO2 e chi sta aumentando le emissioni (che in Europa si sono ridotte del 24% dal 1990, nel periodo in cui il Pil cresceva del 60%) non sono gli europei. Il 9% è poco per salvare il pianeta, soprattutto se solo gli europei bandiranno la mobilità termica. L’industria delle auto è globale e richiede investimenti da ammortizzare globalmente – questo è pacifico – quindi avere due terreni di gioco con regole diverse, in Europa e altrove, avvantaggerà i produttori della parte maggiore del mercato, che sarà quella asiatica. Il rischio di aver dato un vantaggio competitivo all’industria della mobilità e delle auto emergenti in Asia è decisamente concreto.

Il ciclo di vita delle auto elettriche

La seconda questione, non semplice, è che le auto elettriche non hanno proprio ancora raggiunto la parità di costo del ciclo di vita rispetto a quelle termiche. Una delle vetture medie più popolari, la Hyundai Kona, si presta a confrontare il costo di un ciclo di vita di tre anni. Prendendo come riferimento il mercato americano, la Kona tradizionale batte quella elettrica sia per convenienza all’acquisto (21mila $ vs. 38mila), sia per costo di un ciclo di possesso triennale (41.800$ vs 47.800$).

Il che significa che allo stato dell’arte acquistare un’auto elettrica comporta un costo finanziario per il maggior impegno di capitale, ma anche un maggior costo totale di uso e possesso, che ovviamente pareggia con un credito di imposta o un bonus da 7.500$.

Dunque, allo stato attuale della tecnologia abbattere le emissioni elettrificando le auto costa 2.500$ all’anno per vettura, una cifra non da poco, tale da mandare in rosso il bilancio dello Stato e pure il bilancio delle famiglie.

Carbon fuel-electric mobility parity

L’industria però avrebbe già risposto, come ha dichiarato il Ceo di uno dei grandi costruttori, che sarebbe pronta dal 2026 alla carbon fuel-electric mobility parity. Il pareggio quindi c’è, ma solo nei disegni dei regolatori e dei costruttori, non si trova ancora nelle possibilità concrete dell’industria, nonostante le economie di scala gigantesche fatte rinascere proprio per l’auto elettrica.

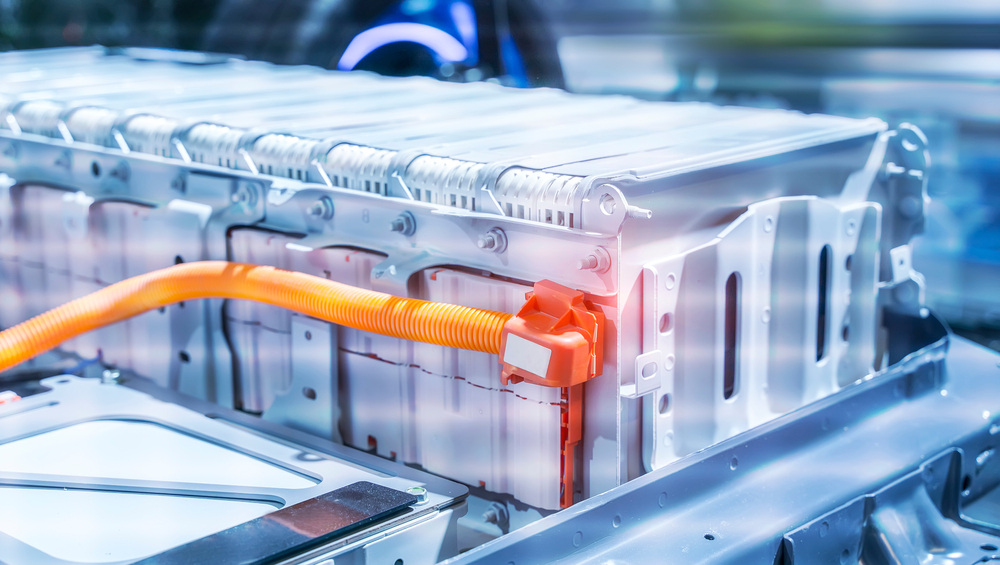

Le giga-factories

Già: è ufficialmente partita la corsa alle giga-factories, ossia fabbriche di batterie per le auto elettriche così grandi da far impallidire chiunque, e soprattutto coloro che pensavano che la manifattura non sarebbe mai più stata gigante. La capostipite è stata la gigafactory di Tesla in Nevada con 7.000 dipendenti, 11,6 milioni di metri quadrati e 35 gigawattora annui di capacità produttiva, tanti da soddisfare una produzione annuale di 500 mila vetture, quale è più o meno quella corrente.

Tesla è stata ovviamente inseguita da tutti i principali costruttori, ragione per cui VW ha previsto 6 gigafactories, delle quali tre in Germania, due in paesi dell’est e una da decidere tra Spagna, Francia e Portogallo. In tutto le gigafactory annunciate sono già 130 nel mondo. Il gruppo di casa in Italia, Stellantis, ha deciso di installare una capacità di 130 GWh su 4 impianti, uno dei quali appena annunciato a Termoli (Molise), dove sostituirà una produzione di motori termici.

L’ansia produttiva

La corsa alle gigafactory, vista in termini comportamentali, si deve all’ansia di assicurarsi una capacità produttiva sufficiente, nell’ipotesi che le batterie possano scarseggiare sul mercato, e si deve anche all’ansia di fare ciò che sempre si fa quando appare un innovatore: tutti lo inseguono. Che l’inseguimento poi vada sempre a buon fine, non è sicuro.

In passato, la maggior parte di coloro che inseguirono i pionieri di Internet venne bruciata dalla bolla del 2000.

Certo, quella delle batterie non è una bolla finanziaria, ma è lo stesso un bel rischio. Portandosi in casa la fabbricazione delle batterie i costruttori, tutti, si sono scordati l’insegnamento della lean production e degli anni ottanta.

Il costruttore vincente non è mai colui che sa costruire tutti i pezzi delle autovetture, bensì è quello che si specializza:

- nel conoscere in anticipo i gusti dei clienti;

- nel progettare insieme ai fornitori un modello di auto che li accontenta su una piattaforma ottimizzata;

- nell’ottimizzare gli acquisti per assemblare un veicolo competitivo nella qualità e nel prezzo rispetto ai desideri dei consumatori.

Il modello strategico

Da questo modello strategico non si era mai deviato da almeno trenta anni, ed era stato un modello di successo, impiegato da tutti. La stessa World Class Manufacturing era la versione ottimizzata da FCA di questo modello. I vantaggi? Numerosissimi: essendo un modello disintegrato verticalmente e che distribuiva gli investimenti di capitale tra costruttori e fornitori lasciava ai costruttori la possibilità di non sovrainvestire (tenuto conto che i margini nell’auto non sono mai stati molto alti, ovviamente), e di concentrarsi sul cliente e il prodotto per accontentarlo. In secondo luogo, generava specialisti di sistemi, componenti e parti, che potevano innovare insieme ai costruttori ma focalizzandosi sul loro sistema.

È così che alcuni sistemisti (come Bosch) sono diventati più grandi di diversi costruttori. I costruttori inoltre non correvano il rischio di “rimanere indietro” tecnologicamente, perché i fornitori innovatori producevano per tutti. Adesso però abbiamo fatto un passo indietro. Ogni gigafactory peserà sui conti dei costruttori per oltre un miliardo di euro di investimenti. E ogni casa costruttiva si porterà dentro il rischio tecnologico.

Che cosa è il rischio tecnologico?

È il rischio di non arrivare alla fuel parity entro il 2026 nelle proprie gigafactory, per esempio. È un rischio concreto? È concreto, perché mentre sui motori termici i costruttori hanno oltre 100 anni di esperienze e competenze capitalizzate, sull’elettrico partono da zero. Inseguire Tesla potrebbe essere stato un azzardo, perché Tesla non è un car maker come loro, ma una società di ingegneria elettrica intelligente, che vende sistemi di generazione e conservazione elettrica smart, anche per le case singole, per i quartieri di case e per i luoghi del lavoro. L’auto è una delle applicazioni elettriche di Tesla, che, tra le altre cose ha comprato lo specialista Maxwell di batterie prima di buttarsi nelle gigafactory. Se fare batterie efficienti, capaci, leggere e poco costose fosse facile, le avremmo già, ma non le abbiamo. E inoltre le avremmo uguali, invece sono diverse.

La prova è nella tabella di questo articolo.

La misurazione dell’efficienza

Per misurare l’efficienza di un veicolo elettrico non basta un dato, bisogna incrociarne 3: la core efficiency è il rapporto tra i kWh della batteria (capacità), la percorrenza realizzabile con un ciclo di uso standard (per esempio dato in Miglia) e infine la massa del veicolo (in Libbre). Facendo questi conti su una lista di 21 veicoli, una Tesla è in testa alla lista, con un indice di 5,1. Al fondo della lista c’è una BMW (9,3), ma non tutte le marche sono rappresentate. In ogni caso, tra la prima e l’ultima l’efficienza si dimezza. Di qui quattro osservazioni:

- La prima, che per il momento Tesla ha un vantaggio competitivo tecnologico, anche se non è alla fuel parity. Ci arriverà per prima?

- La seconda, che sulle batterie Tesla deve migliorare, ma tutti gli altri devono ancora raggiungerla;

- La terza, che le batterie saranno il cuore del confronto competitivo dei prossimi anni

- La quarta, che siccome per migliorare l’efficienza del veicolo elettrico contano capacità della batteria, percorrenza dell’auto e peso totale, le batterie del 2026 dovrebbero essere sviluppate insieme alle vetture, possibilmente nello stesso luogo.

Nella corsa per le batterie del futuro, per tutti questi motivi, Torino avrebbe qualcosa da esprimere sicuramente, sia sul versante tecnico, sia sul versante dell’ingegneria delle auto costruibili attorno alle batterie future (vedi alla voce Stellantis). In secondo luogo, chissà che prima o poi la corsa delle batterie non metta il fiatone ai costruttori, quanto meno agli ultimi.

Chissà cosa penserebbe Taiichi Ōno, che ha rivoluzionato il modo di fare auto, di questi giganteschi investimenti in sistemi integrabili. Magari direbbe: aiutiamo gli specialisti di batterie a progettarle e compriamo le batterie migliori per fare le macchine migliori.

© Riproduzione riservata