Il sistema pensionistico italiano regge – e non è una novità – grazie al contributo che il bilancio dello Stato mette a disposizione dell’Inps. La cifra oscilla tra i 110 e i 115 miliardi di euro ogni anno. Il problema è che questo contributo dello Stato dovrà progressivamente aumentare per tenere il passo dei trattamenti pensionistici erogati dall’Inps, per i quali la copertura derivante dai versamenti effettuati dai cittadini perde sempre più peso rispetto alla necessità dintegrazione da parte dello Stato.

In caduta verticale

Infatti, rispetto ai 287,6 miliardi del 2021, le uscite dell’Inps passeranno a 296,2 miliardi nel 2022, 304,7 miliardi nel 2023 e 312,4 miliardi nel 2024, con un incremento complessivo superiore a 50 miliardi nell'arco del triennio. Miliardi che non verranno dalla contribuzione dei cittadini, ma dovranno essere attinti dal bilancio dello Stato, con una classica operazione in deficit.

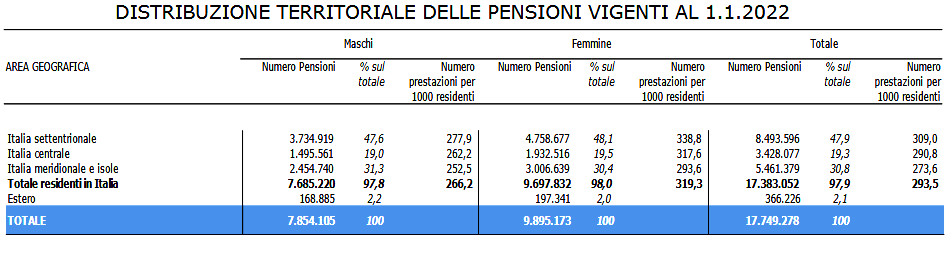

Dall’analisi della distribuzione territoriale, l’area geografica con la percentuale più alta di prestazioni pensionistiche è l’Italia settentrionale, con il 47,85%; al Centro viene erogato il 19,31% delle pensioni, mentre in Italia meridionale e nelle Isole il 30,77%; il restante 2,06% (366.226 pensioni) è erogato a soggetti residenti all’estero.

Sempre peggio in Italia

Per quanto riguarda la distribuzione territoriale degli importi erogati: il 55,2% delle somme stanziate a inizio anno sono destinate all’Italia settentrionale (per la vecchiaia la percentuale passa al 60,2%), il 24,4% all’Italia meridionale e le Isole (per pensioni e assegni sociali la percentuale passa al 55,4%), il 19,7% all’Italia centrale ed infine lo 0,7% a soggetti residenti all’estero.

Tornando al sistema previdenziale e alle sue continue modifiche: «Con la riforma che hanno in mente i sindacati – spiega Giuliano Cazzola, professore universitario ed esperto del settore in quanto dirigente generale del Ministero del lavoro e delle politiche sociali – le cose peggioreranno ancora perché la loro idea è che si possa andare in pensione con soli 20 anni di contributi con il doppio svantaggio di pensioni basse, perché meno si lavora più la pensione è bassa, e con oneri sempre maggiori per lo Stato».

Quasi 18 milioni di pensionati

Secondo i dati diffusi nei giorni scorsi dall’Inps, le pensioni attive al 1° gennaio 2022 erano 17.749.278, di cui 13.766.604 (il 77,6%) di natura previdenziale e 3.982.674 (il 22,4%) di natura assistenziale. L’importo complessivo annuo della spesa pensionistica è pari a 218,6 miliardi di euro, di cui 195,4 miliardi sostenuti dalle gestioni previdenziali e 23,2 miliardi da quelle assistenziali.

Il 48,4% delle pensioni è in carico alle gestioni dei dipendenti privati: quella di maggior rilievo è il Fondo Pensioni Lavoratori Dipendenti che gestisce il 45,8% del complesso delle pensioni erogate e il 58,7% degli importi in pagamento. Le gestioni dei lavoratori autonomi erogano il 28,2% delle pensioni per un importo in pagamento pari al 24,3% del totale, mentre le gestioni assistenziali erogano il 22,4% delle prestazioni, con un importo in pagamento pari al 10,6% del totale.

L'intervento in deficit

Quel che più conta, anche al fine della dinamica dei costi, è che nel 2021 sono state liquidate 1.315.171 pensioni, il 44,2% delle quali di natura assistenziale (dagli assegni sociali all’invalidità fino al neo arrivato assegno unico per i figli il cui impatto è ancora tutto da misurare), pensioni per le quali l’intervento in deficit dello Stato è massiccio Gli importi annualizzati stanziati per le nuove liquidate del 2021 ammontano a 14,1 miliardi di euro, che rappresentano circa il 6,5% dell’importo complessivo annuo in pagamento al 1° gennaio 2022.

Il meccanismo attuale

«Le prestazioni di tipo previdenziale – spiega ancora Cazzola – vengono erogate sulla base del versamento di contributi durante l’attività lavorativa, al verificarsi di eventi quali il raggiungimento di una determinata età anagrafica e anzianità contributiva (con pensione di vecchiaia e anticipata), la perdita della capacità lavorativa (con pensione di inabilità) o la riduzione della stessa (con assegno di invalidità) e la morte (con pensione ai superstiti)».

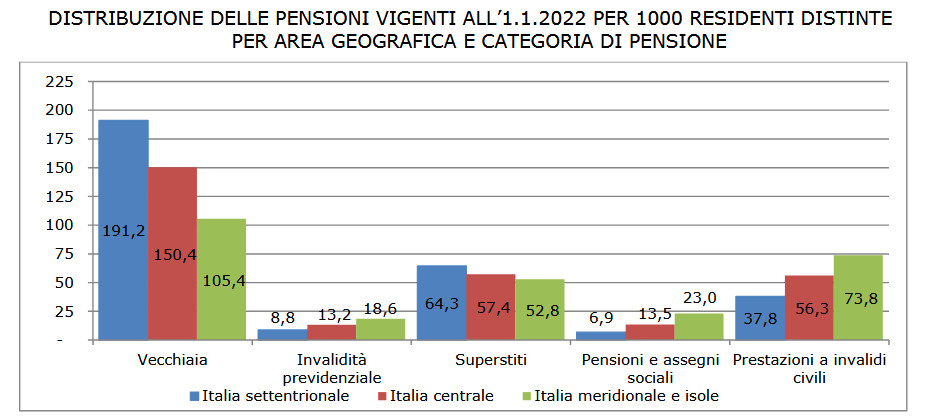

Le prestazioni di tipo previdenziale sono costituite per il 68% da pensioni di vecchiaia, di cui poco più della metà (57,2%) erogate a uomini, per il 5,7% da pensioni di invalidità previdenziale di cui il 55,5% erogato a maschi e per il 26,3% da pensioni ai superstiti, che presentano un tasso di mascolinità pari al 12,3%.

Le prestazioni di natura assistenziale, invece, sono erogate a sostegno di situazioni di invalidità o di disagio economico (prestazioni agli invalidi civili comprese le indennità di accompagnamento e pensioni e assegni sociali). Le prestazioni di tipo assistenziale sono costituite per il 20,3% da pensioni e assegni sociali, di cui il 37,3% erogate a uomini; il restante 79,7% delle prestazioni sono erogate ad invalidi civili sotto forma di pensione e/o indennità, con un indice di mascolinità del 41,3%. Sono proprio queste ultime a diventare sempre più onerose.

L'inverno demografico

Così come si sta evidenziando in maniera marcata il problema di intere categorie rispetto alle quali manca l’ingresso di nuove leve e i cui numeri di lavoratori attivi sono in drammatica diminuzione a fronte di pensionati che invece aumentano (o non diminuiscono con la stessa numerosità). «Il caso più eclatante – è ancora Giuliano Cazzola a ragionare – è quello dei ferrovieri la cui numerosità si è ridotta negli anni a un terzo di quella massima e il risultato è che l’Inps eroga pensioni per un numero indice di 4,5 e incassa 1. E questo per la semplice ragione che il numero dei ferrovieri attivi è letteralmente crollato mentre quello dei pensionati no. Ma come i ferrovieri ci sono i postelegrafonici, i dipendenti del trasporto locale e quelli delle Tlc, tutte situazioni in cui la platea dei lavoratori che pagano i contributi si è letteralmente prosciugata».

Le casse dei professionisti boccheggiano

Se il sistema pensionistico pubblico è soverchiato dai costi, non va tanto meglio alle casse dei professionisti. Al di là dell’imminente ingresso dell’Inpgi (l’ente di previdenza dei giornalisti) nell’Inps a causa della insostenibilità dei conti dell’Istituto, («ma per l’Inps è una questione davvero di poco conto», chiosa Cazzola) resta il fatto che altre Casse sono in difficoltà («a partire dai geometri»). In generale il problema è che se la platea dei contributori è piccola il rischio di non reggere è fortissimo.

«I professionisti – conclude Cazzola – non capiscono che o si alleano e creano la loro Inps o non ce la faranno. Non è un problema politico, è un problema di numeri. Quando una platea contributiva è ridotta il rischio che il banco salti è altissimo, anche perché le condizioni del mercato cambiano rapidamente. Si prenda il caso degli avvocati: ora i giovani devono pagare contributi per sostenere pensioni che erano figlie di redditi decisamente maggiori. Il sistema alla lunga non può reggere. Come dimostra il caso dei giornalisti».

© Riproduzione riservata