Inizia il 2021 e in Italia continuiamo ad accapigliarci sul MES. Ma sappiamo esattamente di che cosa si tratta, com'è nato e perché? Probabilmente tutti, decisori pubblici e privati compresi, dobbiamo riprendere in mano la recente storia dell'Europa.

Dopo la terribile crisi del 2008, l’Unione Europea ha introdotto numerose innovazioni istituzionali, come le operazioni non convenzionali della BCE (TLTRO e quantitative easing), la governance sugli squilibri macroeconomici e, appunto, il Meccanismo Europeo di Stabilità (MES).

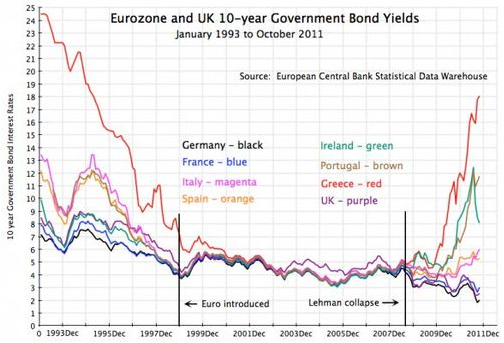

Tutto ha inizio con il Trattato di Maastricht, il cui articolo 123 vieta alla BCE di acquistare titoli pubblici dei paesi partner sul mercato primario, cioè all'emissione, operazione permessa alle altre banche centrali, quali FED, BoJ e BoE. Questo vincolo imposto alla BCE ha facilitato – insieme ai criteri di convergenza di Maastricht e al Patto di Stabilità e Crescita - l'aggregazione sotto lo stesso ombrello della moneta unica dei paesi con le finanze pubbliche molto robuste, che avevano un certo timore di condividere le sorti di una comune politica monetaria con i paesi “deboli” (la cui reputazione rimaneva scarsa, nonostante il rispetto dei criteri di Maastricht): gli studi sull’integrazione europea mostrano infatti che sono soprattutto questi ultimi ad aver avuto i maggiori vantaggi dal Club dell’euro, grazie alla forte riduzione del tasso di interesse dei titoli pubblici avvenuta dopo il 1999, rappresentata dal grafico qui sotto.

Il vincolo posto alla BCE

La teoria quantitativa della moneta giustificava il vincolo posto alla BCE: un eccessivo finanziamento del deficit dei paesi partner comporta un aumento della massa monetaria, che si trasforma in inflazione se nel frattempo non aumenta l’output produttivo e migliora la competitività del sistema. Questo “limite” del Trattato UE non è stato un problema fintanto che la BCE poteva intervenire con gli strumenti tradizionali della politica monetaria, e cioè con il controllo dei tassi e della quantità di moneta. È andato tutto liscio fino al 2008, quando la prima grande crisi del nuovo millennio ha trasformato questa “virtù” del Trattato in un “vizio”: il limitato arsenale con cui la BCE poteva intervenire in difesa del debito sovrano faceva sì che i mercati maturassero una notevole sfiducia sulla sostenibilità del debito pubblico di molti paesi deboli, in primis la Grecia (ma poi anche per gli altri PIIGS, acronimo di Portogallo, Irlanda, Italia Grecia e Spagna).

Il MES come "banca pubblica"

Per fortuna, con la nuova governance della BCE dal 2011 si modificano le misure di intervento, utilizzando strumenti “non convenzionali” di grande efficacia, quali TLTRO e Quantitative Easing. In questo contesto di nuovi strumenti a disposizione dell’Unione Europea per rispondere agli shock economici di tipo asimmetrico, cioè a carico di uno o pochi paesi, possiamo anche inserire la creazione del Meccanismo Europeo di Stabilità (MES), un ente internazionale al di fuori delle istituzioni comunitarie ma al servizio di queste ultime.

Possiamo affermare, per semplicità di esposizione e chiedendo venia ai puristi del diritto amministrativo internazionale, che il MES è sostanzialmente una “banca pubblica”, il cui capitale sociale è detenuto pro-quota dai paesi partner e che opera con gli strumenti classici della banca internazionale: raccoglie risorse finanziarie sul mercato a tassi molto bassi, grazie al suo rating AAA, con le quali acquista i titoli pubblici dei paesi in crisi direttamente sul mercato primario. Questi ultimi non possono indebitarsi sui mercati perché hanno un rating è troppo basso, avendo un debito che viene giudicato “difficilmente sostenibile”. Ottenendo i fondi dal MES si evitano i tassi da “quasi-usura” richiesti dai mercati (e cioè tassi che incorporano un elevato “premio per il rischio”, a salvaguardia del prestatore) e il paese partner può procedere con maggiore tranquillità alla riorganizzazione del suo sistema economico perché si indebita con lo stesso rating del MES.

La monetizzazione del debito

Il vero nocciolo della questione su cui merita soffermare il dibattito è che grazie al MES riusciamo ad attivare quell’intervento di monetizzazione del debito precluso alla BCE, ma non alle altre banche centrali. Nel momento in cui il vincolo dell’art.123 diventa troppo stringente, le istituzioni UE creano un’innovazione organizzativa per bypassare una governance istituzionale che era valida negli anni ’90, ma non più applicabile nel contesto di crisi del debito sovrano e, a maggior ragione, oggi per la crisi da Covid.

A fronte della notevole flessibilità di intervento offerta dalla “banca” MES, vi è la richiesta di condividere la riorganizzazione del sistema economico del paese in crisi, in modo che il prestito sia impiegato per rafforzare il sistema economico e sociale, garantendo così la restituzione del debito al nuovo creditore (il MES).

Il fronte delle critiche

I critici indicano come questa “condivisione delle riforme” sia in realtà una sorta di “imposizione” al paese in crisi del tradizionale modello neoliberista, che punta alla riduzione del welfare per tagliare la spesa pubblica e ottenere un aumento della competitività delle esportazioni. Si tratta di una critica comprensibile alla luce di quanto accaduto nella gestione iniziale della crisi greca, quando nel 2009 l’intervento europeo è stato tardivo, debole e inefficiente.

Al contrario, la critica non è più fondata se consideriamo la nuova impostazione della governance comunitaria in tema di shock esogeni, quella che da marzo 2020 ha consentito una risposta di forte solidarietà con i paesi più colpiti dalla crisi sanitaria (pur con tutte le condizioni presenti in Next Generation EU, SURE, Recovery Fund, ecc.).

Se avessimo applicato questo approccio solidaristico alla crisi greca, avremmo risparmiato tante sofferenze alla popolazione più debole e recuperato molto più in fretta il rafforzamento della finanza pubblica.

L’importante è imparare dai propri errori. Questa volta ci siamo riusciti.

© Riproduzione riservata