Modulare la pressione fiscale sulla famiglia e non su ogni suo singolo componente. E così l’Irpef diventerebbe figlia di un quoziente che andrà ad agire sulla somma totale dei redditi favorendo le famiglie numerose e il ceto medio in particolare. In attesa di una corposa riforma dell’Irpef già annunciata dal governo Meloni, una sorta di reddito di famiglia, con le novità introdotte dal Decreto Aiuti quater, il “quoziente familiare” entra a far parte del meccanismo del Superbonus.

L’articolo che modifica l’incentivazione ai lavori di efficientamento energetico e anti-sismico, abbattendo tra le altre cose la detrazione dal 110 al 90%, introduce una nuova modalità di calcolo del reddito entro il quale si può beneficiare dell’agevolazione per le villette. Il decreto consente interventi agevolati da parte dei soli proprietari sulle unità unifamiliari, purché queste siano adibite ad abitazione principale e soprattutto il contribuente che effettua gli interventi abbia un reddito non superiore a 15mila euro.

Il calcolo giusto da fare

Ma come si calcolano questi 15mila euro? Si devono prendere i redditi registrati in famiglia nell’anno antecedente la spesa per l’efficientamento, sommarli e poi dividerli per un coefficiente determinato in base alla numerosità della famiglia. Se c’è un solo contribuente, il coefficiente sarà 1 e quindi l’Irpef si calcolerà su tutto il reddito; il coefficiente sarà poi incrementato di uno se vi è in famiglia un secondo familiare convivente, di 0,5 se vi è un familiare a carico, di 1 se i familiari a carico sono 2 e di 2 se questi ultimi sono tre o più. Così, ad esempio, un contribuente con un reddito di 50mila euro, con un coniuge e tre figli a carico, ai fini del calcolo del nuovo quoziente si vedrà determinare in 12.500 euro il valore rilevante ai fini dell'accesso al bonus edilizio.

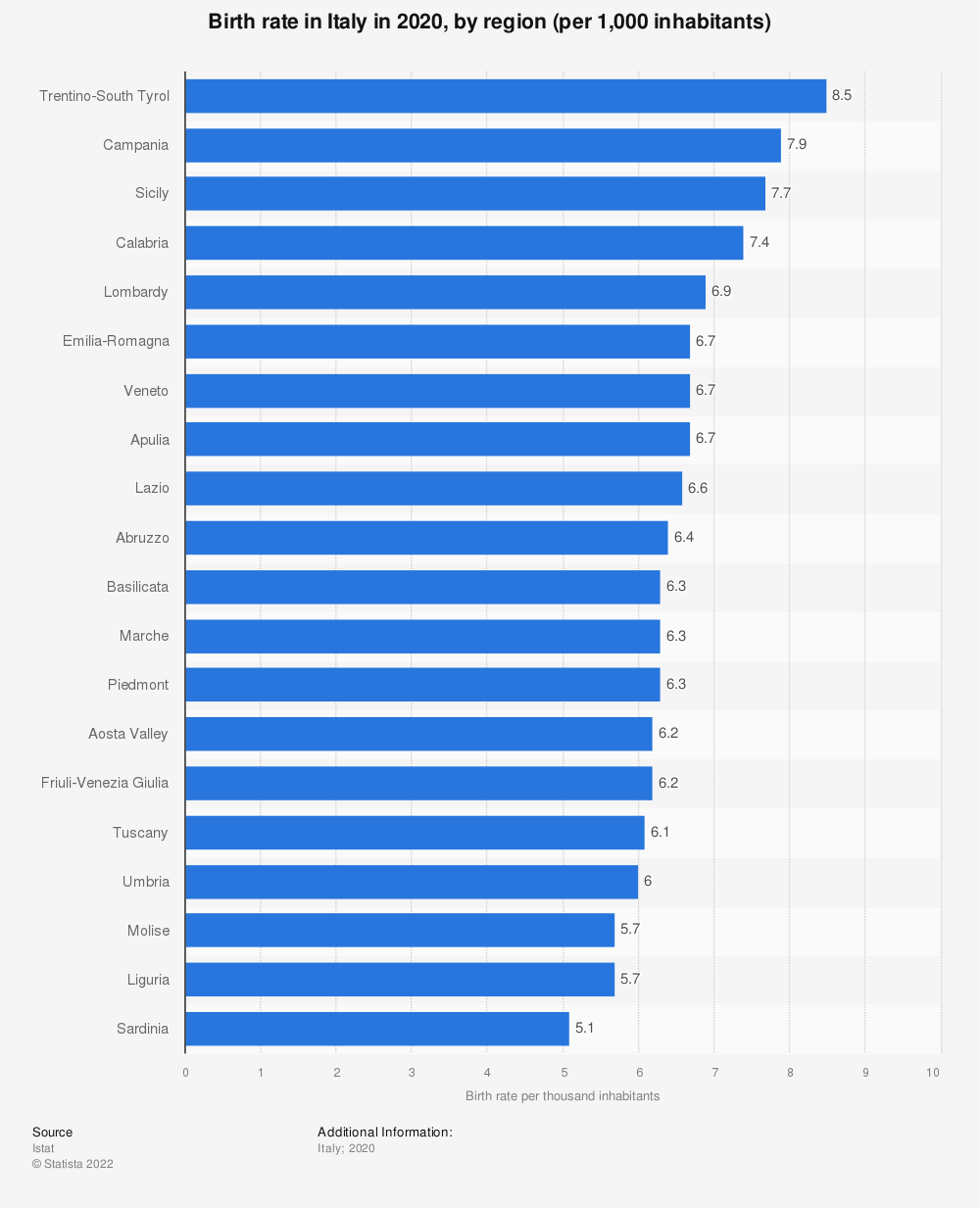

Una delle ragioni per cui si ragiona su un’ipotesi di riforma dell’Irpef con tale metodologia di tassazione, che è vigente ad esempio in Francia, è che essa avvantaggerebbe le famiglie con figli e diventerebbe quindi un incentivo alla natalità. Del resto, non sarà un caso se nel nuovo Governo sia stato introdotto il ministero della Famiglia e della Natalità, affidato a Eugenia Roccella. D’altra parte, il basso indice di natalità che affligge l’Italia da decenni, si è acuito con la pandemia e rischia di diventare un fardello che peserà sulle generazioni future. Con il nuovo sistema, ad essere avvantaggiate dal quoziente familiare sarebbero le famiglie con più figli, alle quali il Governo Meloni punta a far pagare meno tasse.

Detta in breve: una famiglia che produce un reddito di 35.000 euro e ha due figli, dovrebbe pagare più tasse rispetto a una famiglia con lo stesso reddito ma con tre figli, laddove oggi, invece, il percettore paga la medesima Irpef, a parte un piccolo sconto per il figlio aggiuntivo se egli è a carico. E così si collega l’imposizione alla capacità contributiva effettiva del nucleo familiare, senza toccare il principio secondo il quale le aliquote Irpef devono essere progressive.

Il modello d'Oltralpe

Per capire come funziona la tassazione dei redditi in regime di cumulo è possibile prendere come esempio il regime di tassazione della Francia, Paese Ue in cui si applica per l’appunto il quoziente familiare e dove il calcolo delle imposte dovute si effettua suddividendo il reddito imponibile in base al numero di persone che compongono il nucleo familiare. Ad ogni persona è attribuita una quota determinata: ad esempio: un celibe, divorziato o separato, vedovo senza figli a carico avrà quoziente 1 (cioè pagherà sul totale); una coppia sposata senza figli a carico, 2; una coppia sposata o vedovo con due figli a carico, 3; il quoziente che aumenta all’aumentare dei figli da mantenere.

Al reddito familiare imponibile (determinato sommando quelli dei due coniugi nel caso di famiglia con due redditi, e nel caso in cui nel nucleo abbiano redditi anche i figli, sommandoli) dovrà essere sottratta la deduzione forfettaria prevista che, in Francia, è pari al 10%. Il reddito netto (che diventa la base imponibile) dovrà quindi essere diviso in base alle quote che compongono la famiglia e per la determinazione dell’Irpef dovuta si applicherà l’aliquota di tassazione prevista.

Un esempio per capire meglio: ipotizziamo il caso di una famiglia con due figli, con un reddito del solo marito pari a 40.000 euro. Dal reddito familiare lordo dovrà essere sottratto l’importo della deduzione forfettaria, pari al 10%: la base imponibile sarà quindi pari a 36.000 euro. Applicando il quoziente familiare (pari a 3 per i coniugi con due figli a carico), il reddito da assoggettare a Irpef sarebbe pari a 12.000 euro.

Non mancano i critici di questo sistema che porterebbe con sé il rischio di avvantaggiare i ricchi e di svantaggiare le famiglie con redditi più bassi, a cui si aggiunge l’incognita sulle detrazioni fiscali che consentono ai contribuenti di abbattere l’imposta dovuta e di risparmiare. Attualmente il sistema italiano prevede una serie di deduzioni che vanno ad abbattere la base imponibile e una serie di detrazioni (tra cui la detrazione per lavoro autonomo e per lavoro dipendente, le detrazioni per spese da quelle mediche alle universitarie, da quelle funebri a quelle per la previdenza integrativa) che vanno ad abbattere le imposte.

Il sì dell'esperto

«Io credo – spiega il professor Marco Allena, ordinario di diritto tributario presso la facoltà di Economia e Giurisprudenza alla Cattolica di Piacenza - che sia giusto mettere la famiglia al centro della fiscalità italiana. Se confrontiamo l’Italia con la Francia o la Germania, da noi un percettore di reddito da 50mila euro l’anno con due figli ha un carico fiscale di 13mila euro contro i 4-5mila d’oltralpe. Cambiare l’imposizione, a questi livelli, vuol dire cambiare la vita alle persone, specie ai ceti medi che risultano fortemente penalizzati».

Naturalmente, non è detto che vi sia una relazione di causalità, ma il tasso di fecondità in Francia è di 1,8 figli per donna, in Germania di 1,6, in Italia di 1,24. Poi va detto che in Francia e Germania non sono solo gli aiuti economici a sostenere le famiglie, ma vi sono anche gli asili nido con prezzo calmierato per tutti, congedi retribuiti e premi più alti per chi si prende cura dei figli, e via dicendo. Resta il fatto che non appena in Italia si parla di quoziente familiare, entra subito in gioco un argomento decisivo: il quoziente disincentiva il lavoro femminile, e avvantaggia i ricchi. Ma veramente le cose stanno così? Diciamo che in teoria, potenzialmente, uno sconto fiscale legato ai figli può spingere chi in famiglia ha il reddito più basso, in genere le donne, a rinunciare a lavorare, e occuparsi della prole. Ma è difficile pensare che una donna rinunci, poniamo, a un lavoro e a 15.000 euro di reddito a fronte di un risparmio di poche centinaia di euro in un anno ottenuto dal capofamiglia; e se lo fa è perché le condizioni di lavoro sono talmente opprimenti e i servizi di cura per i bambini talmente carenti che restare a casa diventa purtroppo una scelta razionale ma dettata dallo stato di cose.

Zero effetti sul lavoro femminile

Però, se si guarda ai numeri, in Francia il tasso di occupazione femminile è al 64,5%, in Germania al 72,2%, in Italia del 49,4%. Per non dire del numero delle famiglie con più di 3 figli: in Francia e Belgio, dove vige il quoziente, sono il 16,2%, in Germania il 12%, in Italia il 7,3%. La media in Europa è il 12%. Nella classifica dei nuclei con 4 o più figli (0,6%) l’Italia è invece addirittura ultima in Europa. Ci sarebbe allora da domandarsi come mai a fronte di così tanti aiuti fiscali o economici legati ai figli, all’estero ci sono molte più donne che lavorano rispetto all’Italia. E la risposta forse sta nel fatto che all’estero gli sconti a chi ha figli sono organici e rientrano in un quadro completo e organico di misure.«Dire che il quoziente penalizza il lavoro femminile oggi non ha alcun senso – spiega ancora Marco Allena – così come occorre ribadire che esso rispetta senza alcun problema il principio della progressività e della personalità dell’imposta. Da quel che vedo il governo pare fortemente indirizzato su questa strada, che trovo giusta e rispettosa in toto dei parametri costituzionali. Piuttosto, da rivedere è il sistema complessivo delle cd “tax expenditures”, che porta a costi enormi per lo Stato e spesso vantaggi modesti per i contribuenti. Anche lavorando su questo si potrebbero reperire le risorse per finanziare il quoziente familiare, qualora ve ne fosse la necessità».

© Riproduzione riservata