Nell’autunno del 1688 Johannes Hofer presentò uno studio interessante. Il fisico svizzero teorizzava infatti l’esistenza di un nuovo disturbo psichiatrico, che affliggeva in particolare i soldati, strappati alle proprie case e spediti al fronte a combattere. Questa malattia, che veniva indicata con il grecismo «nostalgia», aveva colpito numerosi militari, spingendoli alla diserzione.

In particolare, si osservava come tale disturbo si fosse manifestato con maggiore intensità dopo che i soggetti interessati avevano ascoltato una ballata tipica della zona, la Khue-Reyen, eseguita tradizionalmente nelle fattorie svizzere durante la mungitura, tanto che la sua esecuzione presso i vari accampamenti militari era stata in seguito proibita, pena la morte.

La voglia degli anni del boom

In Italia si assiste oggi a una dinamica per certi tratti equiparabile. Quasi una melanconica voglia di ritornare ai «miracolosi» anni Sessanta: un contesto evidentemente irripetibile, anche per quanto riguarda la politica industriale nazionale e il ruolo del pubblico in economia. Eppure, il tema della rinazionalizzazione delle imprese, dalla crisi del 2008 a oggi sembra tornato di stringente attualità. Un dibattito ancora spesso presentato in termini «novecenteschi» e che andrebbe invece aggiornato alle enormi evoluzioni verificatesi tra fine del XX secolo e primo quarto (quasi) del successivo.

La Cassa depositi e prestiti (CDP) è in qualche modo destinata a diventare il «nuovo IRI»?

Un ritorno al passato?

Si sente evocare da più parti l'idea di una «nuova IRI», un ente pubblico all’interno del quale ricomprendere tutti quei settori industriali a vario titolo ritenuti strategici per l’interesse nazionale. Obiettivo forse condivisibile nelle finalità, ma che si scontra con condizioni pratiche totalmente differenti rispetto a un trentennio fa.

La disciplina europea in materia di aiuti di Stato e gestione del debito pubblico ha infatti posto un limite decisivo alla possibilità dei vari membri di conservare un ruolo di «Stato imprenditore».

D’altra parte, l’attore statale ha mantenuto nel tempo sia il diretto controllo su talune specifiche realtà industriali, sia l’interesse (e la capacità, vedi golden power) di influenzare le decisioni strategiche di altre, nel cui azionariato, pure, non sieda in porzione significativa.

Il caso del Fondo Strategico Italiano

Prendiamo in esame il Fondo Strategico Italiano (dal 2016 Cdp Equity): è l’ente pubblico istituito nel 2011 su volontà dell’allora ministro del Tesoro, Giulio Tremonti, con l’obiettivo di sostenere il grande capitalismo nazionale in un contesto di avanzata globalizzazione. Segno evidente dell’adeguamento del potere de jure – la politica – al predominio contingente del potere de facto – l’economia – (la definizione è di Silva), il FSI nacque in un momento di profonda debolezza del capitalismo italiano e a tutela dello stesso rispetto all’aggressività di quegli attori stranieri interessati a entrare in possesso di aziende ritenute strategiche per il nostro Paese.

I lineamenti più interessanti del fondo? Il forte legame con il concetto di interesse nazionale; l’attenzione per un maggiore dimensionamento dell’industria italiana, all’interno del nuovo e competitivo scenario globale; il divieto di effettuare salvataggi di aziende in perdita.

La difesa dalle scalate

Obiettivo dichiarato del FSI era infatti di «difendere i gruppi italiani dalle scalate [di quelli] stranieri, acquisendo «partecipazioni in aziende di rilevanza nazionale».

In merito a tale rilevanza «strategica» venivano individuate due alternative. La prima: appartenere a settori «considerati vitali per l’economia nazionale»: difesa, sicurezza, infrastrutture, energia, eccetera. La seconda: possedere un fatturato annuo non inferiore ai 300 milioni e almeno 250 dipendenti o, in alternativa, 240 milioni di fatturato e almeno 200 dipendenti, ma con un indotto rilevante per il sistema economico produttivo.

Altro tratto rilevante: il Fondo non avrebbe potuto investire in «società in difficoltà». Condizioni essenziali erano infatti: «stabile situazione di equilibrio finanziario e patrimoniale, adeguate prospettive di redditività, significative prospettive di sviluppo». Salvare un’azienda in passivo come Alitalia – per intenderci – non sarebbe stato possibile e questo fatto costituisce un fattore di grande novità in un Paese, come l’Italia, abituato storicamente a salvataggi «politici» di aziende anche scopertamente improduttive.

Niente fondi pubblici

Decisivo notare come il Fondo e la stessa Cassa che lo finanziava siano andate a operare come market unit private, dunque senza impiegare fondi pubblici e, di conseguenza, senza andare ad accrescere ulteriormente il debito pubblico nazionale. A tale proposito, lo stesso presidente di CDP, Franco Bassanini, si esprimeva chiaramente sul ruolo della Cassa e dei suoi ramificati strumenti: «Non è una nuova Iri. Non può esserlo e c' è una lunghissima lista di buone ragioni per questo. E non c'è nemmeno rischio che lo diventi in futuro. […] noi operiamo solo con logiche di mercato. E soprattutto […] non facciamo salvataggi. [… Le garanzie su questo sono due]. La prima è che siamo una spa che opera con risorse private. La seconda è che se li facessimo l'Ue ci riclassificherebbe immediatamente come strumenti di intervento pubblico. E automaticamente torneremmo nel perimetro della Pa aumentando il debito pubblico. Il meccanismo virtuoso che è alla base della Cassa svanirebbe».

I numeri

La dotazione iniziale del FSI era di 4 miliardi di euro, aumentati a 7 a pochi mesi appena dalla sua creazione (dicembre 2011). Al 30 giugno 2021, la raccolta complessiva di CDP ammontava a 423,9 miliardi di euro (+1,6% rispetto al primo semestre dell’esercizio precedente). All’interno di tale cifra 279 miliardi di euro provenivano dal risparmio postale (+5 miliardi rispetto al 31 dicembre 2020). L’utile netto, nello stesso periodo, ammonta a 1,4 miliardi di euro.

Un dato questo particolarmente significativo, nell’ottica di un raffronto CDP/IRI.

Basti pensare che lo stesso IRI, nel 1992 – all’avvio, dunque, del processo di privatizzazione italiano – chiuse il proprio bilancio con perdite per oltre 5.000 miliardi di lire. E in quel caso, sì, si trattava di fondi pubblici.

Le criticità

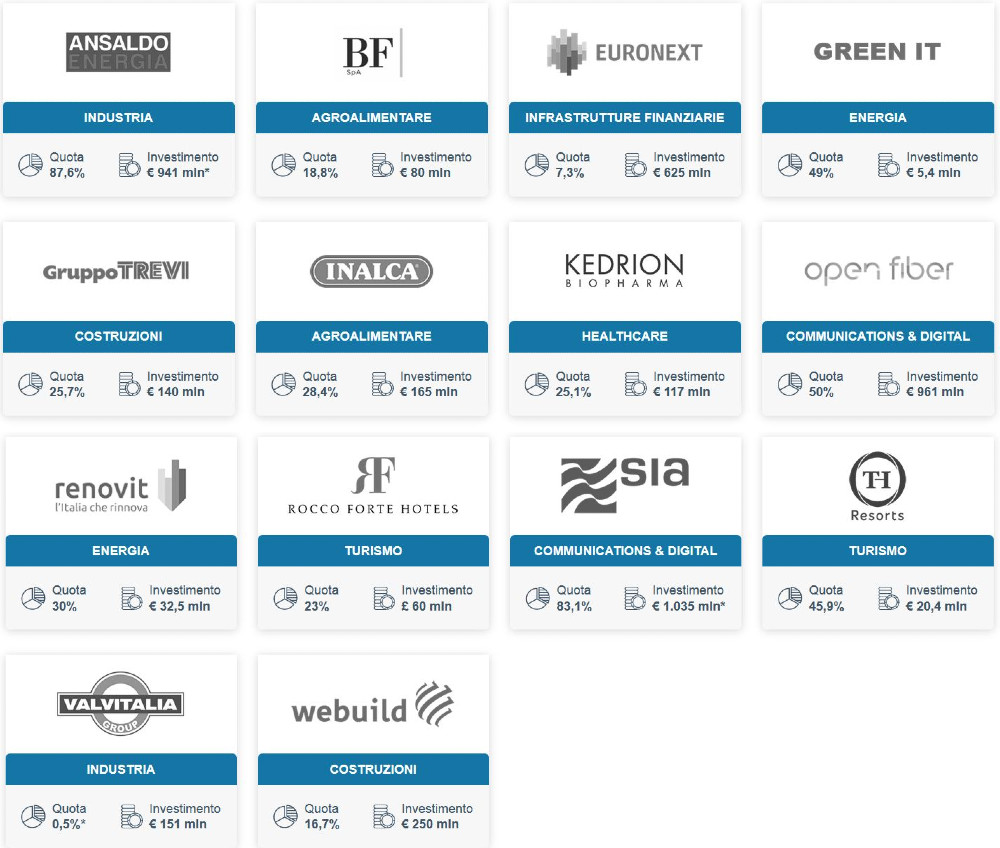

Un aspetto delicato, invece, relativo all’operato di enti quali CDP, FSI e Cdp Equity è legato un elemento cruciale: la difficoltà di circoscrivere in maniera quanto più possibile oggettiva la effettiva strategicità di un’impresa, in un’ottica di interesse nazionale. I primi interventi portati a termine dal FSI si concentrarono sì nel settore aeronautico (Avio) e nelle telecomunicazioni (Metroweb), ma anche nel settore farmaceutico (Kedrion, società della famiglia Marcucci, operante nel campo dei plasmoderivati e dei vaccini antifluenzali).

Il Fondo investì 1,1 miliardi di euro in tali operazioni, venendo in seguito in parte criticato dallo stesso Tremonti, che definì come «completamente erratici» investimenti quali appunto quello che coinvolse la società di proprietà dei Marcucci o anche l’operazione che condusse il Fondo a rilevare il 23% del Gruppo Rocco Forte Hotels, per 76 milioni di euro, nel 2014.

Una difficoltà, quella di una corretta distinzione di ciò che è strategico da ciò che invece non lo è, che si riscontra in altre fasi della storia italiana (si pensi agli esecrati «panettoni di Stato»).

L’obiettivo fondamentale di CDP e delle sue varie branche operative è di fare da base per dei possibili «campioni nazionali» in grado – in prospettiva – di reggersi da sé nel competitivo (e conflittuale) sistema globale.

La prospettiva e gli esempi

La direzione intrapresa appare senz’altro corretta, tanto che CDP trova omologhi nelle altre principali economie UE: CDC (Francia), KfW (Germania) ICO (Spagna). Il percorso, tuttavia, resta complesso. L’intervento di CDP cerca di tamponare un problema che purtroppo è radicato: lo scarso dimensionamento delle imprese e la difficoltà storica di reperire entro i confini nazionali un adeguato capitale di rischio restano limiti strutturali del «Sistema Italia».

Ora, senza scadere necessariamente nell’ottimismo acritico di chi ha inteso il «vincolo esterno» europeo quale cura di ogni italico male, crediamo che una sempre maggiore integrazione politica, oltre che valutaria ed economica sia la chiave per dare al nostro Paese e allo stesso progetto europeo un vigore nuovo e decisivo.

Da questo punto di vista risultano particolarmente stimolanti due differenti iniziative, ancora purtroppo limitate nella portata come negli effetti.

La prima: l’istituzione del Fondo Marguerite, dietro al quale troviamo ancora una volta la regia del Professor Giulio Tremonti, mirante all’integrazione di Cdp con le due omologhe, tedesca e francese, sotto la supervisione della Banca europea degli investimenti, per uno sviluppo congiunto in ambito infrastrutturale.

La seconda: il documento congiunto franco-tedesco siglato a Parigi nel febbraio 2019 in cui si paventa in termini urgenti la possibilità di integrare in maniera strutturale i sistemi economico-produttivi di alcuni Paesi membri. Realtà questa già bene avviata – per quanto riguarda l’economia reale – ma su cui servirebbe una gestione politica superiore, particolarmente accorta e lungimirante.

Due filmati di interesse storico. La parabola dell'Iri spiegata da Rai Storia. Subito sotto un documentario del 1983, curato dal giornalista Mario Pirani, che cerca di capire le enormi difficoltà economiche dell'Iri, allora presieduto da Romano Prodi.

© Riproduzione riservata