«Rubare ai ricchi per dare ai poveri». A molti è balzato subito in testa il glorioso motto di Robin Hood, che non a caso è anche il nome di una delle piattaforme digitali su cui è nata e si è sviluppata la "crociata" social che ha coinvolto GameStop. Ma che cosa è successo? Per farlo occorre fare un piccolo passo indietro e capire qualche semplice meccanismo del trading.

Quando si compra un’azione di una società si spera ovviamente che il valore di quell’azione salga nel tempo. Compro a 10 e se domani l’azione vale 15 posso rivenderla e avrò guadagnato 5. Ma, se voglio, posso anche scommettere sul calo del valore di quell’azione, se penso ad esempio che una società andrà male in futuro. In tal caso, prendo in prestito un’azione, con l’impegno a restituirla ad una certa data futura, e la vendo oggi sul mercato (vado “short”). Se l’azione oggi vale 10, incasso dalla vendita 10. Se domani il mio pronostico si concretizza, e ad esempio l’azione vale 7, compro l’azione sul mercato pagando 7 e la restituisco a chi me l’aveva prestata, realizzando così un profitto di 3. Più l’azione scende più guadagno. Ma se le cose vanno diversamente e il titolo sale, allora perdo. E potenzialmente, se il titolo sale molto, posso anche perdere un sacco di soldi.

La scommessa

GameStop è una catena di negozi di videogiochi. Alcuni grossi fondi d’investimento la consideravano sopravvalutata e avevano così deciso di scommettere sul proprio ribasso, vendendo quindi parecchie azioni. Questi fondi hanno acquisito nel tempo una brutta fama di cinici e perfidi speculatori finanziari. Non del tutto a torto, a dire il vero. In sostanza scommettono sulle crisi di piccole e grandi società per realizzare profitti. Così un gruppo di piccoli investitori ha deciso di dargli una lezione ed attraverso una rapida quanto efficace opera di proselitismo digitale ha convinto un considerevole numero di altri piccoli investitori a seguirli nell’acquisto delle azioni di GameStop. In gergo si dice “short squeeze”. La chiamata alle armi ha funzionato molto bene e in cinque giorni il titolo è salito del 400%. Per farsi una idea, il 12 gennaio una azione GameStop veniva scambiata a 19,95 dollari e il 29 gennaio valeva 325 dollari.

Tra perdite e guadagni strabilianti

L’obiettivo è stato centrato. I fondi Melvin Capital e Citron, ad esempio, hanno subito perdite enormi, per miliardi di dollari. Mentre tanti piccoli azionisti hanno realizzato guadagni strabilianti. Sono quindi subito saltati in aria tappi di champagne per celebrare la rivincita dei piccoli contro i grandi, i buoni contro i cattivi. Democratizzazione dei mercati, redistribuzione della ricchezza, persino lotta di classe e rivalsa sociale. Fioccano da giorni toni quasi rivoluzionari per narrare questa singolare vicenda. E, in effetti, a dir la verità, quasi tutti siamo stati colti da uno spontaneo sentimento di simpatia per questi giustizieri dei mercati. Ma cosa ci racconta davvero la storia di GameStop e dei Robin Hood del 2020?

La punta dell'iceberg

Stiamo forse guardando il dito, mentre il saggio ci sta indicando la luna? Iniziamo col dire che ad aver guadagnato dal rialzo stratosferico di GameStop non sono solo piccoli azionisti. Molti grandi investitori, infatti, avevano posizioni lunghe, ovvero avevano comprato e non venduto. Stavano dalla stessa parte dei Robin Hood, per intenderci. BlackRock, Fidelity, Vanguard sono tra i più grandi fondi al mondo. E sono tra quei 9 fondi che pare abbiano guadagnato nel complesso qualcosa come 16 miliardi di euro dallo short squeeze.

Tuttavia, la vera luna che non stiamo osservando è un’altra. La vicenda GameStop è la punta dell’iceberg di un fenomeno non certo nuovo ma che in questi mesi sta assumendo tratti inquietanti. La distanza oramai sempre più siderale tra borsa e realtà. Tra finanza ed economia reale. O, come spesso si dice, tra Wall Street e Main Street. Non è una novità, appunto. Nel 2008 fu proprio il distacco completo tra economia e finanza a provocare la grande recessione. Banche che impacchettavano nuovi e sofisticati prodotti finanziari aventi come sottostante mutui senza garanzia elargiti praticamente a chiunque. E così scoppiò la bolla. Nel 2000 fu il turno invece delle compagnie tecnologiche. Arrivarono a valutazioni stellari, che nascondevano microsocietà fatte di una sedia ed una scrivania. E il risveglio dal sogno fu drammatico. Anche nel 2011 accadde qualcosa di simile, con forti speculazioni sul debito pubblico di importanti Paesi europei, tra cui il nostro. In tal caso contribuì significativamente anche una grave instabilità politica. Ma questa è un’altra storia.

Finanza e pandemia

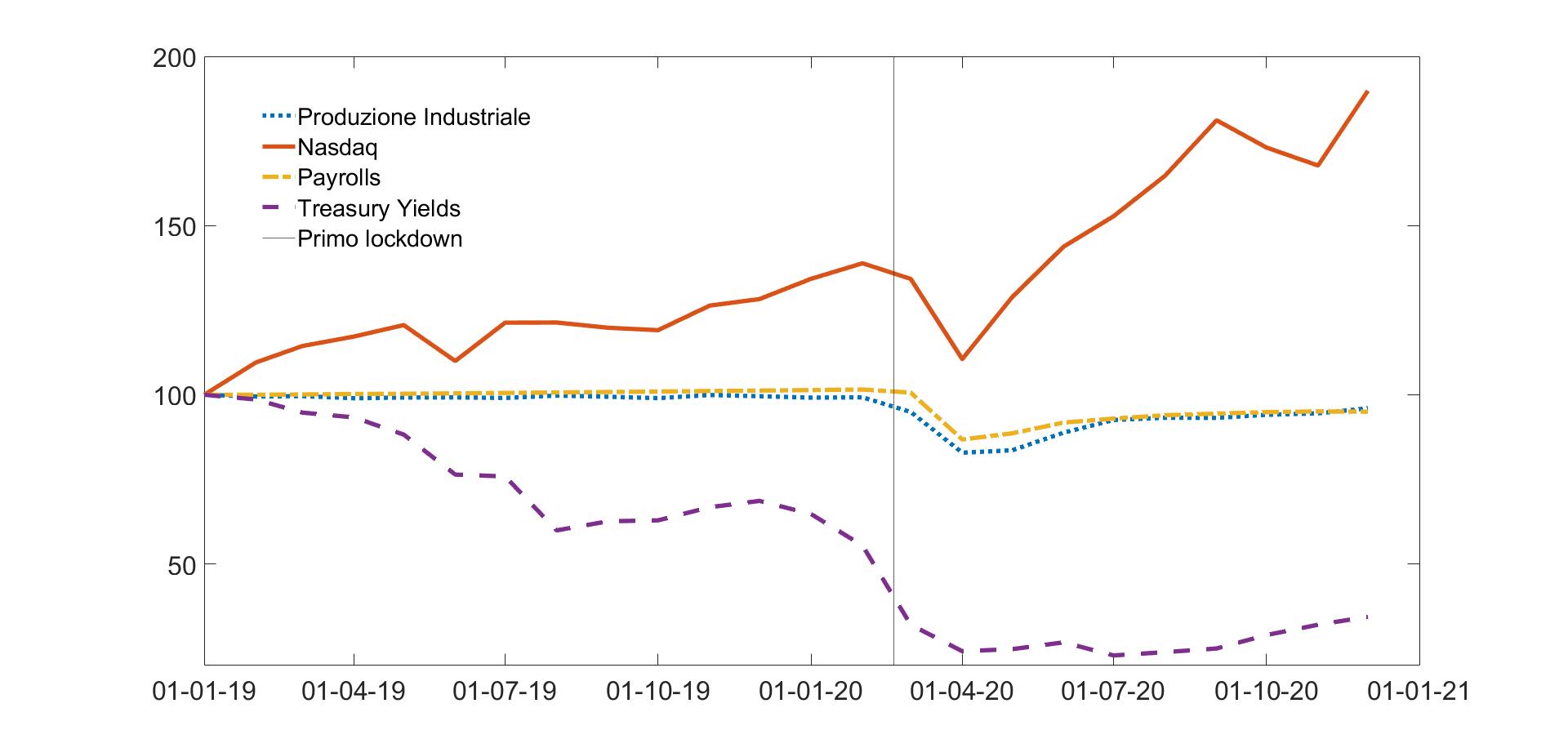

I mercati finanziari americani stanno oggi veleggiando sui massimi storici. Mentre il mondo intero, inclusi gli Stati Uniti, sono nel bel mezzo della più grave pandemia della storia. E della più grave crisi economica del dopoguerra. Sembra un paradosso, ma è la realtà. Dopo un violento ma breve scossone iniziale gli indici azionari hanno cominciato una cavalcata inarrestabile, mentre nel secondo trimestre del 2020 il PIL americano accusava una contrazione del 33%! Le cose sono andate leggermente meglio nei mesi successivi, ma i principali indicatori dell’economia reale sono ancora decisamente sotto i livelli pre-covid. Nel grafico sottostante mettiamo a confronto il Nasdaq, uno dei più importanti indici azionari statunitensi, con il livello della produzione industriale americana e il numero di buste paga (i payrolls) attivate negli Stati Uniti. I dati sono mensili e indicizzati a gennaio 2019, ovvero fatto 100 il valore di gennaio 2019. Mentre questi ultimi due indicatori non recuperano ancora i livelli antecedenti alla pandemia, il Nasdaq ha pressoché raddoppiato il proprio valore negli ultimi mesi.

Molti sono i segnali di questa preoccupante divaricazione tra economia e finanza. Un importante sito di risparmio gestito, FocusRisparmio, ha calcolato che il rapporto tra prezzi e utili dello S&P500, l’altro principale indice azionario americano, è oggi ai massimi dal 2001. E al doppio della sua media storica, il che equivale ad una sopravvalutazione di quasi il 100%. Inoltre, il valore di mercato delle società appartenenti allo S&P è oltre 4 volte il valore iscritto a bilancio e due volte il valore complessivo del loro fatturato. Un numero, quest’ultimo, mai toccato prima.

Due spiegazioni

Come è potuto accadere tutto questo? Ci sono, almeno, due spiegazioni. La prima è il peso sempre più alto che hanno assunto le società tecnologiche nel mercato azionario americano. Nello S&P, ad esempio, le società hi-tech pesano oggi per il 28% mentre nel 1980 pesavano per il 2%. E queste sono anche le vere stelle del momento, grazie al lockdown e all’utilizzo sempre più diffuso delle piattaforme digitali e del commercio elettronico. Nel 2020, Apple è cresciuta dell’81%, Amazon del 76%, Zoom di oltre il 300% e Tesla del 750%! Tanto che Jeff Bezos, patron di Amazon, e Elon Musk, fondatore di Tesla, si contendono oggi il posto di uomo più ricco del pianeta. Insomma, non tutti hanno perso a causa della pandemia. Anzi, qualcuno ha enormemente guadagnato durante la pandemia. Grazie alla pandemia.

La seconda spiegazione, invece, sta in quella linea viola tratteggiata riportata nel grafico. È il tasso di rendimento dei titoli di Stato americani a 10 anni. E offre anche un’idea del costo del denaro, ovvero di quanti interessi occorre pagare per prendere soldi in prestito. Questi tassi sono calati vertiginosamente un po' ovunque negli ultimi mesi, a seguito soprattutto della massiccia iniezione di liquidità da parte delle banche centrali. La pronta e decisa azione dei banchieri centrali ha sicuramente contribuito a limitare i danni della pandemia, permettendo ai governi di emettere debito a basso costo per finanziare le misure volte a fronteggiare le conseguenze economiche e sociali del Covid-19.

Due effetti inevitabili

Due ulteriori ed inevitabili effetti, tuttavia, si sono materializzati. Da una parte, chi ha voluto ha potuto raccogliere risorse, appunto, a costi bassissimi. Da riversare quindi in investimenti speculativi, tra i quali azioni e prodotti derivati, contribuendo così alla folle corsa dei mercati. I tassi d’interesse sono entrati addirittura in territorio negativo. Questo significa che quando si prendono soldi a debito si dovrà poi restituire meno di quanto ottenuto in prestito. Questo fenomeno assolutamente nuovo nel panorama economico ha evidentemente rappresentato una leva straordinaria per i volumi di scambi sui mercati finanziari.

Dall’altro lato, tassi d’interesse bassi o persino negativi sui titoli di Stato hanno reso questi ultimi molto meno attrattivi agli occhi degli investitori, i quali hanno preferito dirottare le proprie attenzioni, e quindi i propri soldi, su alternative potenzialmente molto più remunerative, in particolare appunto azioni.

E così l’apparentemente paradossale impennata delle borse, alla faccia del crollo dell’economia reale, della chiusura e del fallimento di tante imprese, del licenziamento di tanti lavoratori, del collasso del sistema produttivo, diventa quanto meno più comprensibile, seppur non meno sorprendente. Insomma, mentre l’alta finanza si preoccupava di GameStop, l’economia rischia ancora oggi di fare Game Over.

Come evitare le distorsioni?

La crescente forbice tra economia e finanza mette seriamente in discussione la funzione e la ragion d’essere stessa di quest’ultima. Mercati e prodotti finanziari sono nati e si sono sviluppati proprio per supportare la crescita economica, uno scambio più veloce delle risorse e un’allocazione più efficiente di queste. Oggi invece il sistema finanziario sembra divenire sempre più autoreferenziale.

Come correggere questa distorsione? I fatti di questi giorni e di questi mesi ci dicono che siamo tutt’altro che vicini ad una soluzione. Per frenare il panico che stava dilagando sui mercati allo scoppio della pandemia, in alcuni Paesi è stata vietata la possibilità di fare vendite allo scoperto, replicando una soluzione adottata anche durante la crisi del 2008. Diversi studi hanno dimostrato che questa misura non sortisce gli effetti sperati in termini di sostegno ai prezzi delle azioni e causa allo stesso tempo sia inefficienze nella formazione dei prezzi che danni alla liquidità dei mercati. Ulteriori studi hanno confermato questi risultati anche in riferimento alla crisi attuale. Tanto che il divieto di “short-selling” è durato solo un paio di mesi.

Il punto è che non possiamo illuderci che delle regole tecniche, per quanto sofisticate, possano affrontare e risolvere un problema tanto grande e complesso da poter compromettere la tenuta attuale e lo sviluppo futuro del sistema economico. In primis, per vigilare mercati così fortemente integrati tra loro, per cui oggi potremmo parlare di un unico immenso mercato finanziario mondiale, autorità di vigilanza nazionali sono assolutamente inadeguate e servono urgentemente organismi internazionali efficaci, ovvero dotati di poteri sostanziali.

Tassare le transazioni finanziarie?

Stesso discorso vale per le misure di tassazione sulle transazioni finanziarie. Sebbene il principio sia assolutamente condivisibile, l’efficacia della cosiddetta Tobin Tax va di pari passo con la sua uniforme e condivisa applicazione a livello internazionale. Tassare le transazioni finanziarie, e farlo soprattutto in maniera progressiva rispetto all’entità della transazione, per finanziare misure di sostegno ai consumatori e alle attività produttive, aiuterebbe a riallacciare il rapporto sfibrato tra finanza ed economia reale e a rendere la prima meno aliena agli occhi della seconda. E riservare parte di quegli introiti per lanciare una vera campagna di formazione e non solamente informazione finanziaria, aiuterebbe a rendere i cittadini, attuali o potenziali investitori, consapevoli delle proprie scelte e meno alla mercé degli squali che popolano il mare dei prodotti finanziari.

Ma per fare questo occorre davvero una volontà coordinata tra i Paesi più sviluppati. Insomma, per affrontare una sfida di tale portata, scelte tecniche devono essere assolutamente accompagnate da importanti scelte politiche. La distanza tra finanza ed economia reale è in fondo l’altra faccia della medaglia rispetto alla diseguaglianza tra fasce ricche e povere della popolazione, tra Paesi ricchi e Paesi poveri. Entrambe sono cresciute durante la pandemia, entrambe aumentano sempre durante una crisi, in entrambe esistono pochi che vincono e molti, moltissimi, che perdono. Come due facce, appunto, della stessa medaglia.

Ecco perché questo tema, così velocemente portato alla ribalta dalla curiosa vicenda di GameStop, dovrebbe entrare finalmente nelle agende dei governi nazionali e degli organismi internazionali. Come priorità, nelle prime righe di quelle agende.

© Riproduzione riservata