Riprendiamo, con l’ausilio di tre grafici, l’analisi sul comportamento degli investitori relativamente ad alcune interessanti dinamiche riguardanti la scelta tra due macro categorie di società quotate: le cicliche e le difensive (*).

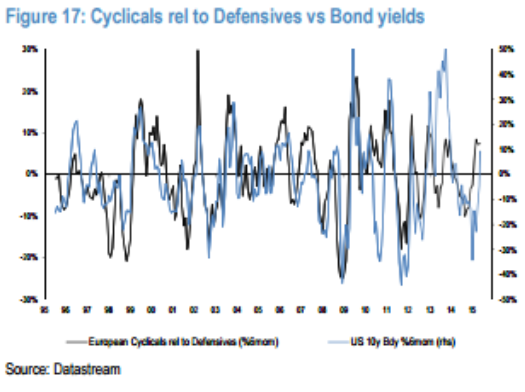

Partiamo dal grafico di lungo periodo, circa venti anni, dove due linee si confrontano. La linea nera segna la variazione semestrale del valore delle azoni delle società europee cicliche rispetto alle difensive. Si possono notare oscillazioni molto ampie comprese tra più e meno 30%, segno che i due mondi sono effettivamente antitetici. La linea azzurra rappresenta la variazione semestrale del rendimento delle obbligazioni governative americani con scadenza decennale. In questo caso le variazioni sono persino più ampie, comprese tra più e meno 50%.

Senza entrare in complicazioni statistiche si nota quella che si definirebbe tecnicamente come una significativa correlazione tra i due indicatori. Il passaggio successivo consiste nel domandarsi chi influenza chi, ovvero quale dei due indicatori è dominante e determina l’andamento dell’altro. In linea di massima sembra meno probabile che il buon andamento delle società cicliche europee rispetto alle difensive riesca ad impattare sul livello dei tassi decennali americani, mentre la probabilità del contrario dovrebbe essere maggiore. E’ anche possibile che le due variabili siano sincroniche e basta. Più precisamente: se i rendimenti salgono, allora si ha crescita economica e viceversa. Perciò con i rendimenti in ascesa le società cicliche dovrebbero andare meglio e viceversa.

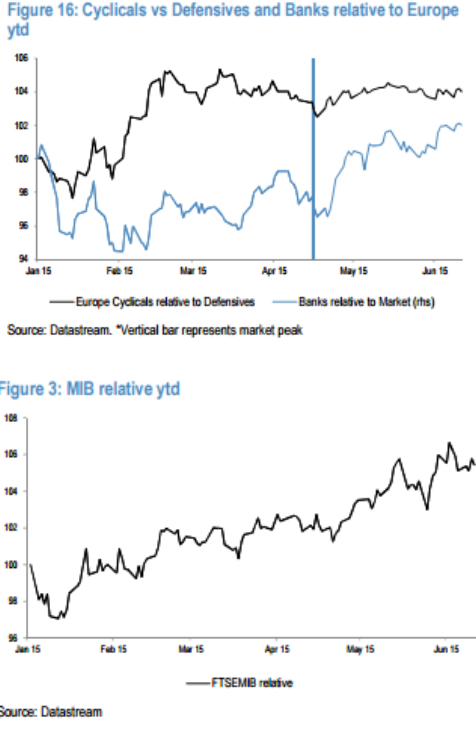

Se saltiamo al secondo grafico si può notare non solo come da inizio anno le società cicliche siano più brillanti delle difensive ma soprattutto che all’interno delle cicliche siano le banche, per definizione appartenenti al mondo ciclico almeno in termini borsistici, a svolgere un ruolo importante. In particolare dopo il picco di aprile è stato il settore bancario a permettere al settore ciclico di mantenere il primato sul difensivo.

A conferma di ciò il terzo grafico mostra l’andamento dell’indice della Borsa italiana, che è fortemente caratterizzata dalle realtà bancarie, che ha ulteriormente accelerato la sovra performance rispetto agli altri mercati europei proprio nella fase di discesa dai massimi di aprile. Se è valida l’ipotesi che siano le variazioni semestrali dei tassi decennali americani ad influenzare la performance relativa tra settore ciclico e settore difensivo europeo, avremmo almeno una ricaduta positiva sui ciclici finanziari e sulle borse dove questi sono più presenti.

(*) La definizione di Ciclico si applica alle società sensibili all’andamento delle variabili macro economiche e in particolare alle aspettative sull’andamento prospettico del Prodotto Interno Lordo sia in senso positivo, quando si entra nelle fasi di espansione, sia negativo, quando subentrano le fasi di recessione. appartengono a questa categoria le società minerarie, automobilistiche, finanziarie e industriali. Il settore Difensivo è meno sensibile alle fluttuazioni del ciclo economico in quanto il processo industriale è concentrato nella produzione di beni i cui consumi sono più difficilmente comprimibili nelle fasi di recessione e altrettanto difficilmente incrementabili nelle fasi di espansione economica. Appartengono a questa categoria le società che producono bevande e prodotti alimentari, prodotti per la persona e per la casa, le società che forniscono pubblici servizi (elettricità, gas, acqua) alle famiglie e alle imprese, le società farmaceutiche e così via.

© Riproduzione riservata