Di fronte ad una forte disaffezione borsistica nei confronti delle banche europee merita tentare di fornire qualche spunto che permetta di distinguere le buone dalle cattive ragioni. Per fare questo prendiamo due classiche banche italiane di medie dimensioni ed analizziamo cosa è accaduto dal 2010 al 2015 ad alcune significative variabili di bilancio. L’obiettivo consiste nel tentare di cogliere le ragioni che hanno determinato percorsi industriali e borsistici completamente differenti. Infatti la banca ”sì” gode di ottima salute mentre la banca”no” sta decisamente faticando.

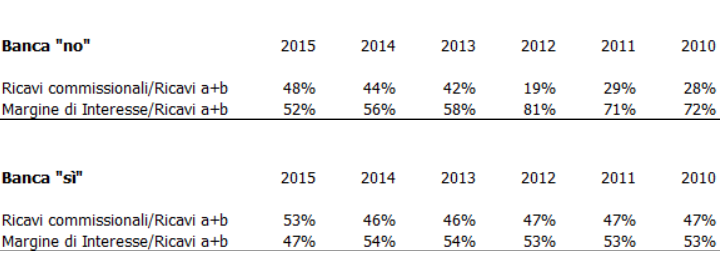

Da dove partire senza rischiare di finire in complicati distinguo e tecnicità? Le banche fanno certamente due cose: a) raccolgono dalle famiglie e prestano alle imprese; b) offrono servizi finanziari. La nostra ipotesi si basa sull’idea che qualunque aspetto avrà il soggetto bancario del futuro probabilmente continuerà a fare almeno una di queste due cose se non tutte e due. L’attività a) genera il cosiddetto Margine di Interesse, differenza tra interessi attivi percepiti dalle imprese e interessi passivi pagati alle famiglie. L’attività b), Ricavi Commissionali, genera proventi derivanti dai servizi offerti alla clientela indistinta. Insieme rappresentano il nocciolo duro dei ricavi bancari.

Le prime due tabelle esprimono in termini percentuali il contributo ai ricavi delle due classi di attività, distinte per le due banche. La forte dipendenza dal Margine di Interesse dalla banca “no” si è interrotta nel 2013 a seguito della ristrutturazione intervenuta che ha permesso di riequilibrare la generazione dei ricavi tramite un maggior contributo dei proventi commissionali. La banca “sì” presenta un linearità ed un equilibrio encomiabile nell’arco dei sei anni nel rapporto tra le due componenti di ricavi. Nel 2015 il rapporto si inverte aumentando ulteriormente il contributo commissionale.

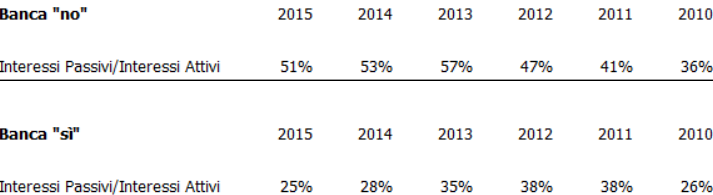

Fin qui sembra che le cose si siano rimesse a posto avendo la banca “no” ritrovato, anche se faticosamente, un equilibrio tra le fondamentali componenti di ricavo. In verità non è proprio cosi. Infatti spezzando la componente a), il Margine di Interesse, nelle due componenti attive e passive emerge ancora la storica fragilità della banca “no”. Come si nota nelle successive due tabelle gli interessi pagati alla clientela dalla banca “no” si mangiano metà degli interessi attivi percepiti ed è, in termini percentuali, doppio rispetto alla banca “sì” la quale mostra valori decisamente più equilibrati.

Il peso eccesivo degli interessi passivi, peraltro in discesa dai massimi del 2013, è un segno di debolezza al momento anche imputabile alla necessità di difendere la raccolta da clientela, fenomeno tipico delle fasi di crisi reputazionale di una banca. Rappresenta anche un indicatore della necessità di espandere la dimensione per mantenere un livello di interessi attivi sufficientemente elevato da compensare i costi di raccolta eccessivi. Questa tendenza è all’origine della diversa storia delle due banche dove l’abbandono della propria vocazione territoriale e il conseguente allentamento dell’analisi del merito creditizio, fenomeno comune a troppe realtà bancarie attualmente in difficoltà, ha determinato il divario che oggi analizziamo.

© Riproduzione riservata