Si sta facendo strada l’ipotesi che le criptovalute possano entrare a far parte delle passività delle banche centrali. In linea di principio si tratterebbe di utilizzare le nuove monete virtuali come strumento di politica monetaria, decisamente non convenzionale, in combinazione con le altre forme più tradizionali. Alcuni giovani economisti delle Banca di Inghilterra hanno fatto qualche ragionamento in proposito(*).

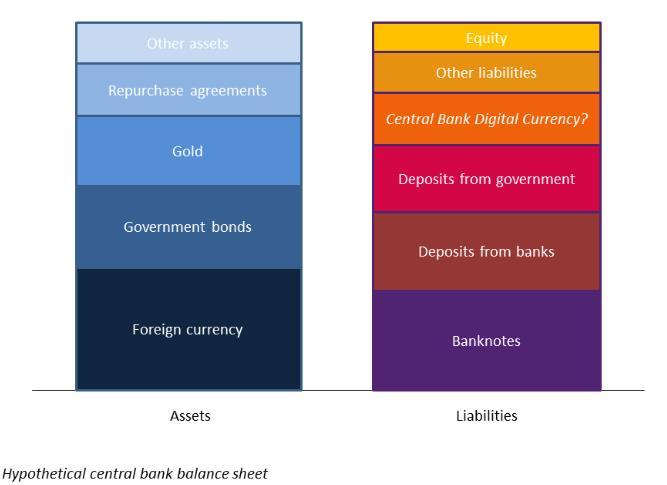

Innanzitutto si deve partire dalla rappresentazione di un ipotetico bilancio di una banca centrale. Dal lato dell’attivo (grafico 1) le banche centrali possiedono diverse tipologie di strumenti finanziari come valute estere, titoli governativi, lingotti d’oro - di cui la Banca d’Italia, ad esempio, è il quarto detentore al mondo dopo la FED, la Bundesbank e il Fondo Monetario Internazionale (**) - finanziamenti a termine e altre attività. Dal lato del passivo sono contabilizzate le banconote in circolazione, i depositi delle banche, i depositi governativi, il patrimonio netto e altre generiche passività. A questi strumenti, diciamo ortodossi, si potrebbe affiancare una nuova forma di finanziamento ovvero la Central Bank Digital Currency (CBDC).

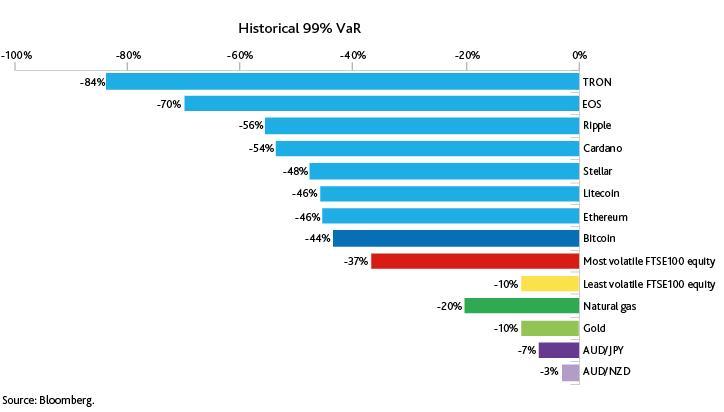

Il secondo contributo degli economisti (grafico 2) si concentra sulle caratteristiche delle monete virtuali attualmente scambiate, in particolare approfondendo l’aspetto critico delle volatilità ovvero la misura delle oscillazioni di prezzo. Il risultato del calcolo – a partire dal 19 luglio 2010 quando esce il primo prezzo del Bitcoin su Bloomberg - mostra come la criptovaluta più stabile, appunto il Bitcoin, riesce ad essere più volatile persino del titolo peggiore azionario della Borsa inglese.

Anche le materie prime sono notoriamente volatili e, forse non è un caso, lo è modo particolare il prezzo del gas naturale che comunque tende ad oscillare meno della metà del Bitcoin. La volatilità dell’oro, materia prima particolarmente significativa proprio per la stabilità monetaria, è circa un quarto rispetto al Bitcoin mentre le valute più oscillanti sono comunque ancora meno volatili.

La prima conclusione è che persino il confronto con la valuta virtuale più diffusa indica livelli di instabilità che difficilmente potrebbero essere compatibili con le caratteristiche istituzionali di una banca centrale. Se poi ci si sposta dal Bitcoin alle critpovalute ancora meno diffuse e scambiate il livello di volatilità esplode su valori he arrivano fino al doppio del Bitcoin, rendendo il confronto con le altre attività finanziarie ancora più impietoso.

Alle luce di questi ancora evidenti limiti, e in attesa di un loro ipotetico superamento, le conclusioni degli economisti possono apparire ovvie. Sebbene l’utilizzo di valute virtuali dedicate alle finalità specifiche delle banche centrali possa rappresentare una nuova frontiera degli strumenti di politica monetaria non convenzionali diventa per il momento difficile accettare il rischio collegato alle caratteristiche di questi strumenti.

(*) https://bankunderground.co.uk/2017/07/03/central-bank-balance-sheets-past-present-and-future/

https://bankunderground.co.uk/2019/04/11/bitesize-how-volatile-is-bitcoin/

(**)https://www.bancaditalia.it/compiti/riserve-portafoglio-rischi/index.html

© Riproduzione riservata