Nel novembre del 2013 la Banca Centrale Europea stabilì di effettuare una nuova verifica dello stato di salute delle banche europee attraverso tre passaggi. Il primo di questi, Asset Quality Review o AQR, è già in fase avanzata e dovrebbe concludersi per fine luglio. Il secondo passaggio prevede i già sperimentati Stress Test. I risultati di queste due prime fasi verranno resi noti in autunno. La terza fase, Supervisory Risk Assessment, seguirà secondo una tempistica ancora da definire.

Entrando nello specifico, la prima fase (AQR) serve per valutare la qualità degli attivi di 128 banche europee, rappresentanti l’85% del sistema, oltre a definire la capienza o meno delle risorse patrimoniali. Per superare questa verifica le banche si sono attrezzate varando aumenti di capitale e/o cedendo parti dell’attivo in eccesso. Il secondo passaggio (Stress Test) sottoporrà le banche europee ad una verifica di sostenibilità sotto condizioni simulate di estreme difficoltà economiche e finanziarie.

Per superare questi severi esami le banche dovranno dimostrare di avere un rapporto tra risorse patrimoniali e attivi ponderati non inferiore al 5,5%. Una simulazione effettuata sulle prime ventiquattro maggiori banche europee segnala una situazione in grado di superare i vincoli imposti per ventidue di esse, rimanendo solo due in condizioni di fragilità patrimoniale e segnalando un valore sistemico al di sopra del limite.

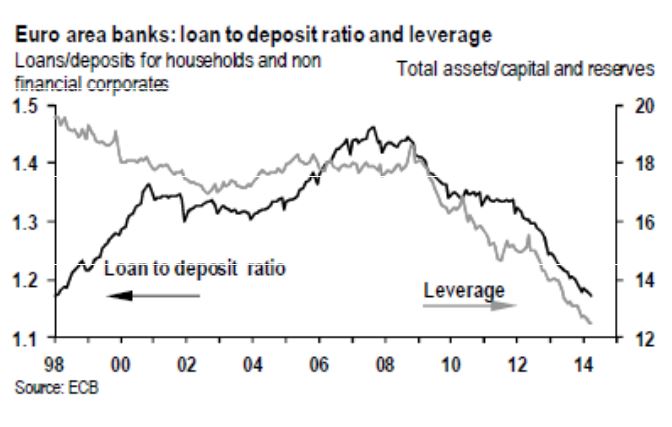

Per valutare il percorso che le banche hanno fatto per uscire dalle secche della ipertrofia degli attivi si possono confrontare due indicatori: il rapporto tra Impieghi e Raccolta (LD Ratio) e il rapporto tra Totale Attivo e Patrimonio (Leva). Il primo segnala l’equilibrio industriale di una banca, confrontando le risorse che le banche destinano al finanziamento delle imprese e delle famiglie con i depositi che raccolgono dalla clientela. Il secondo indicatore è ancora più importante per stabilire quanto l’attivo di una banca abbia raggiunto dimensioni eccessive o meno.

Alla fine del 1900 le banche dell’eurozona avevano un LD Ratio contenuto a fronte di una Leva decisamente elevata ovvero pari a quasi venti volte le risorse patrimoniali. La continua discesa dei tassi e la competizione sui margini ha fatto crescere gli impieghi che sono arrivati a superare del 50% i depositi dei residenti e delle imprese, fenomeno marginalmente compensato dalla riduzione della leva. Scoppia la crisi e parte il processo di de-leveraging che ancora non si è arrestato ma che ormai riguarda un numero limitato di attori bancari sebbene di peso specifico elevato ed appartenenti ai paesi forti dell’euro zona. Vedi il grafico dell'icona.

Il sistema bancario italiano si è sempre caratterizzato per una leva particolarmente contenuta e non sono italiane le due banche, tra le ventiquattro maggiori, che non sembrano in grado di sostenere lo Stress Test. Le ultime ricapitalizzazioni hanno ulteriormente migliorato la situazione in termini di riduzione della leva.

© Riproduzione riservata