Sul tema della correlazione tra l’andamento dell’indice azionario americano S&P500 e il livello dei rendimenti delle obbligazioni decennali del Tesoro USA arrivano altri contributi. Uno di questi, elaborato da Bank of America-Merril Lynch, amplia il tema fornendo nuovi spunti ed una visione di lungo periodo sul tema. Se questo argomento sia di interesse generale o abbia influenzato alcune scelte degli investitori più o meno robotizzati non si sa ma i risultati possono servire per alcune riflessioni.

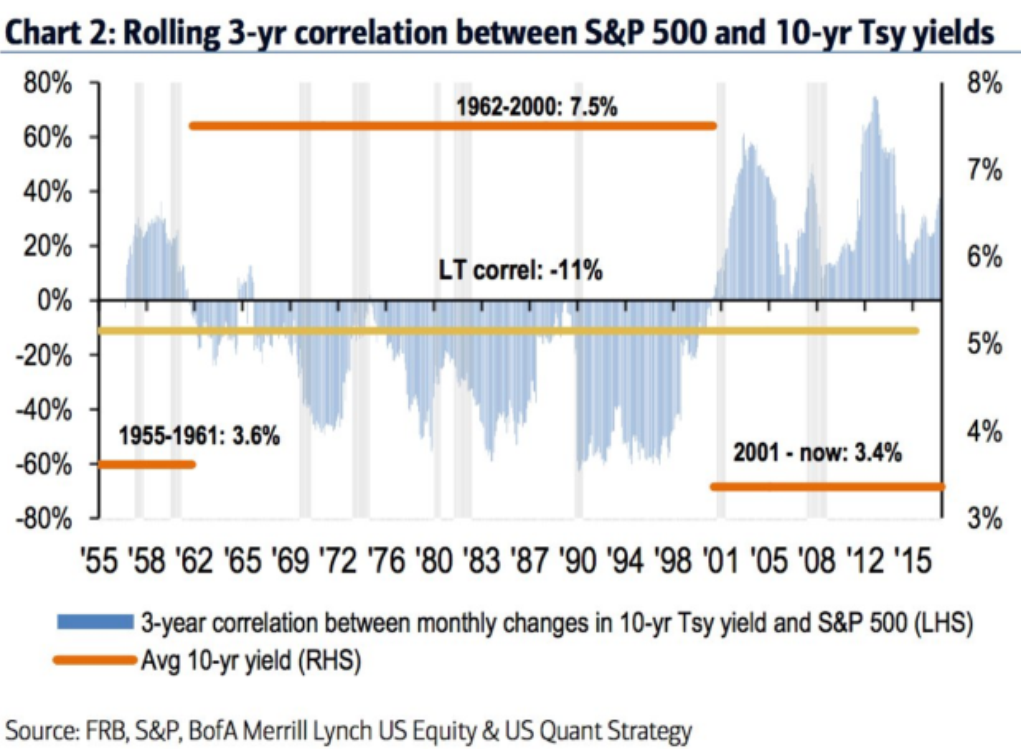

L’analisi sintetizzata nel grafico mostra come dal 2001 ad oggi si sia verificato il più lungo periodo di correlazione positiva tra le due variabili: se i rendimenti decennali scendevano l’indice azionario americano scendeva e viceversa. Lo stesso grafico segnala nel periodo 2001-2018 un rendimento medio dell’obbligazione decennale americana del 3,4%. Questa situazione è diametralmente opposta a ciò che è accaduto nei quasi quaranta anni precedenti, tra il 1962 e il 2000, quando la correlazione è stata quasi stabilmente negativa (una breve pausa a metà anni ’60): rendimenti che scendevano e Borsa che saliva oppure, al contrario, rendimenti che salivano e Borsa che scendeva.

Sempre lo stesso grafico segnala un rendimento medio del’obbligazione decennale americana del 7,5%, valore più che doppio rispetto all’esperienza del periodo post 2001. Bisogna immaginare che un periodo così lungo di correlazione negativa abbia più che abituato gli investitori attenti a queste dinamiche a ragionare secondo questo tipo di relazione. Ciò che si è attivato dal 2001 in poi non può che avere spiazzato gran parte delle strategie di investimento basate sulla cosiddetta asset allocation, facendo la fortuna delle nuove strategie basate sul livello di rischio a scapito del rendimento ed aprendo la strada al successo delle gestioni passive.

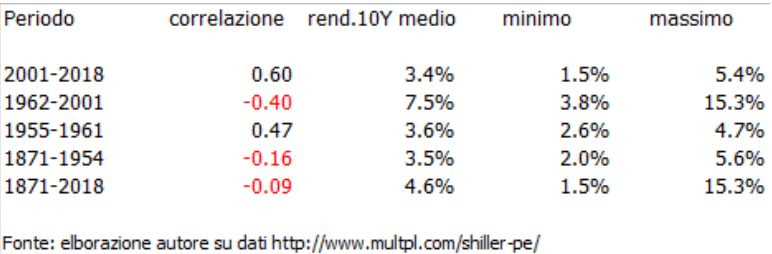

Solo chi avesse avuto memoria di quanto accaduto nel periodo 1955-1961 sarebbe stato forse in grado di percepire la nuova situazione. Infatti quello è l’unico periodo in cui si è verificata la stessa correlazione positiva sperimentata dal 2001 in poi. Inoltre, tra il 1955 e il 1961 il rendimento medio dell’obbligazione decennale americana è stato del 3,6%, molto simile al valore medio tra il 2001 e il 2017. Per puro scrupolo e curiosità abbiamo fatto alcune verifiche ampliando fino al 1871 l’analisi proposta nel grafico.

I risultati ottenuti confermano quanto illustrato nel grafico di BofA-Merril Lynch. Inoltre ci dicono che nell’intero periodo 1871-2018 la correlazione è stata comunque negativa e che i due soli periodi che segnalano un legame positivo tra movimento dei rendimenti e delle azioni sono gli stessi indicati nel grafico. Ulteriori approfondimenti sul periodo 1871-1954, complessivamente contrassegnato da una relazione negativa e da rendimenti medi del 3,5%, non hanno indicato altri fenomeni simili a quanto si è verificato nei periodi 1995-1961 e 2001-2018.

Ovvio che un periodo così lungo come quello attuale può durare, non essendoci motivi per obbligare i mercati finanziari ad adeguarsi a quanto successo venti, quaranta o cento anni fa. In ogni caso avremmo comunque un elemento di analisi utile per le scelte di portafoglio e di asset allocation. Lo stesso ragionamento vale se, viceversa, la correlazione cambiasse direzione.

© Riproduzione riservata