Che la finanza sia diventata più complicata di quanto già non fosse sembra abbastanza evidente. Il cambiamento è stato graduale. Negli anni ’70 del secolo scorso le scelte di asset allocation si basavano sulla Modern Portfolio Theory (sviluppata nel 1952 dal premio Nobel H. Markovitz) che metteva a confronto i rendimenti di due classi di attività, le azioni e le obbligazioni, determinando i pesi ottimali a partire da una distribuzione ottimale di 60% azioni / 40% obbligazioni governative (questo valore è riferito agli Stati Uniti e al Regno Unito, mentre nell’Europa continentale la distribuzione è circa di 30% azioni / 70% obbligazioni governative).

Negli anni ’80 si sono aggiunte due altre classi di attività, le materie prime e i mercati emergenti, mentre negli anni ’90 altre tre classi di investimento hanno fatto la loro comparsa: le obbligazioni societarie, le cartolarizzazioni (ABS, asset-backed securities) e gli investimenti alternativi (gli Hedge Funds che investono sulla base di strategie particolari). Nell’ultimo decennio si sono aggiunte altre classi ben note per la loro fragilità (i c.d. titoli tossici, una sorta di combinazione di classi di attività opache).

Questo percorso storico ha reso sempre più difficile la comparazione tra rendimenti: mentre le azioni danno un dividendo confrontabile con la cedola dell’obbligazione governativa (e con la cedola dell’obbligazione societaria che rappresenta una classe intermedia tra azioni e obbligazioni incorporando caratteristiche di entrambe), le altre classi di attività producono principalmente delle variazioni di prezzo la cui direzione diventa particolarmente complessa da individuare. Ciò ha comportato lo spostamento dell’attenzione degli investitori, e ancor più delle banche di investimento, verso la misurazione statistica del rischio in assenza di una misurazione economico-finanziaria del valore e del rendimento. Oggi non ha quasi più senso stabilire quanto vale una società o se i rendimenti di un’obbligazione sono interessanti o meno: la concentrazione è totalmente assorbita dalla definizione del rischio di una attività e dal tentativo di indovinarne l’entità e la direzione.

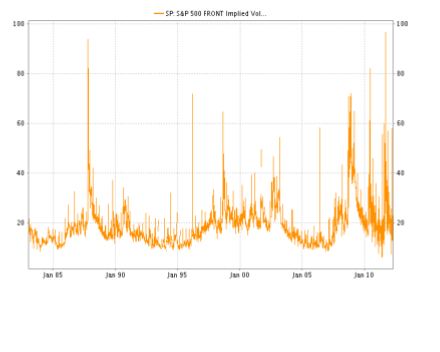

La volatilità è un indicatore diffuso della percezione del rischio: ci dice quanto è instabile la variazione di prezzo rispetto ad un suo valore “normale” ovvero quanto gli investitori sono nervosi rispetto al valore di quel bene. In un mercato dove quasi tutte le classi di attività sono molto volatili (in chimica il termine indica la tendenza di un solido o un liquido ad evaporare) necessariamente il nervosismo e l’instabilità sono la norma. Guardando la volatilità del future sull’indice S&P500 si nota come i periodi di maggiore fibrillazione tendono ad essere più frequenti e ravvicinati. E’ pensabile, oltre che auspicabile, il ritorno ad una maggiore attenzione per la verifica dei valori e dei rendimenti?

© Riproduzione riservata