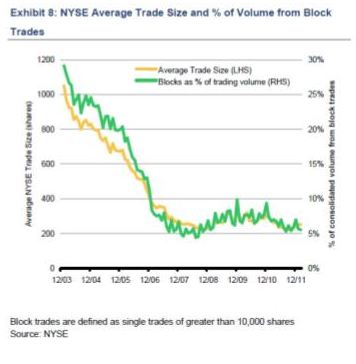

L’aumento della sensibilità al rischio e alla possibilità di controllarlo trova supporto nell’incremento esponenziale delle HTF (High Frequency Trading, le piattaforme delle case di investimento che scambiano titoli sulla base di algoritmi matematici che catturano le differenze marginali di prezzo grazie alla maggiore velocità di esecuzione). Questi strumenti sono cresciuti di importanza in virtù della riduzione significativa della dimensione degli ordini da parte dei grossi investitori, fenomeno che ha determinato una forte pressione al ribasso sui prezzi delle commissioni da negoziazione: conseguentemente, oggi abbiamo un mercato dove gli scambi sono sempre più numerosi quanto di dimensioni unitarie nettamente diminuite, anche in virtù dell’affacciarsi sul mercato di un numero sempre crescente di trader non professionali.

Infatti, se i grandi portafogli tendono ad ingessarsi per ragioni di illiquidità sistemica la porzione di classi di attività effettivamente scambiate si riduce sensibilmente; per questo gli intermediari devono aumentare il numero di transazioni per mantenere gli stessi livelli assoluti di commissioni e sfruttare le differenze marginali di prezzo per realizzare il massimo numero possibile di micro plusvalenze. Il grafico mostra la caduta verticale sia della dimensione media degli scambi che del numero di scambi di grosse dimensioni (c.d. blocchi). Alla fine abbiamo mercati finanziari dove gli scambi sono elevati, polverizzati e velocissimi: la volatilità crescente segnala anche il grado di instabilità derivante da questa nuova struttura degli scambi.

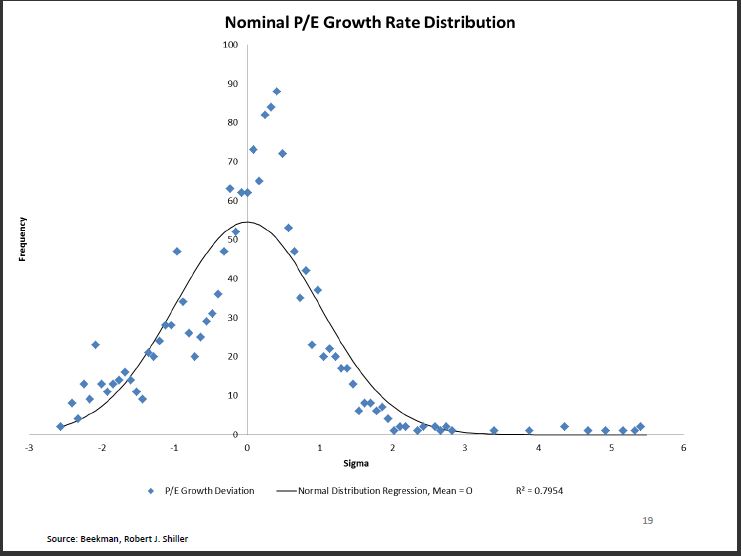

Proviamo a reintrodurre qualche elemento di valutazione, qualunque esso sia e dovunque ci porti, solo per dare un po’ di voce a chi ritiene che il rendimento meriti qualche attenzione. Ad esempio, proprio l’indice americano può essere misurato in termini di P/E (Price/Earnings, prezzo diviso gli utili per azione), indicatore che ci dice quanti anni ci vogliono perché gli utili cumulati delle singole società e del mercato azionario eguaglino la capitalizzazione di Borsa di oggi: più il valore è basso meno tempo ci vuole per rientrare dall’investimento e più la Borsa è conveniente (e viceversa). Se l’indice americano può muoversi in qualche direzione, e non solo intorno a se stesso, dovrebbe risentire della capacita di crescita degli utili. L’analisi del periodo 1871-2012 segnala che il valore del P/E tende ad essere costante nel tempo, segno che prezzo e utili si muovono insieme e che la loro crescita alla fine coincide. Se il P/E è sempre identico, diventa importante che gli utili siano in grado di garantire la stabilità dei prezzi; su questo e altri aspetti analoghi dovrebbe concentrarsi maggiormente l’attenzione degli investitori.

© Riproduzione riservata