Alla lunga, ma proprio alla lunga, i cambi si muovono a seconda di come si muovono le inflazioni rispettive. Per esempio, il cambio del dollaro pesato per l'interscambio commerciale con tutti i maggiori paesi e depurato delle differenze di inflazione, è oggi allo stesso livello del 1973. Questo alla lunga, nel breve si hanno altre influenze.

Abbiamo la bilancia commerciale e i movimenti dei capitali. Nel caso dell'Euro-zona, la bilancia commerciale è decisamente in surplus. Il cambio dell'euro verso il dollaro, che, per la presenza di questo surplus, non può che salire, finisce per dipendere, per il suo risultato finale, dai movimenti dei capitali. Se questi non escono dall'Euro-zona, ecco che l'euro vola, e viceversa. Nel primo grafico – quadrante di destra – trovate in grigio la bilancia commerciale – più precisamente la bilancia dei pagamenti correnti (CA) – ed in azzurro i movimenti di portafoglio. Come si vede da qualche tempo – a fronte di una bilancia commerciale sempre in largo surplus - i movimenti di portafoglio sono nella direzione dell'uscita dall'euro-zona. Nel primo quadrante – ma nel grafico di sinistra – si vede che la fuoriuscita di capitali dall'euro-zona è tutta nel reddito fisso.

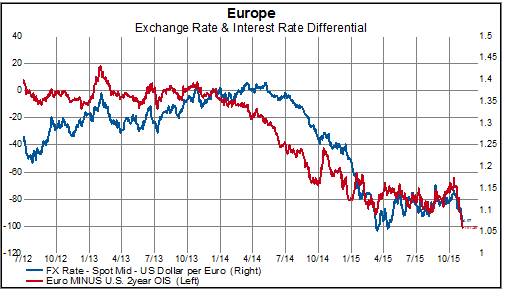

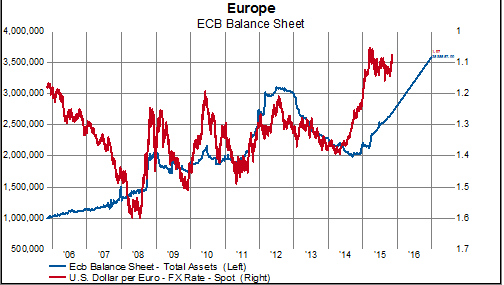

Il rendimento delle obbligazioni biennali statunitensi è diventato maggiore di quello delle obbligazioni biennali dell'Euro-zona. Le obbligazioni biennali sono quelle che meglio riflettono le aspettative sui tassi praticati dalle banche centrali. Il secondo grafico mostra il punto. Si vede che, all'ampliarsi della differenza dei rendimenti, il cambio del dollaro si rafforza. Lo schiacciamento dei rendimenti nell'Euro-zona è stato guidato dalla politica espansiva della banca centrale, che ha schiacciato i rendimenti, come mostra il terzo grafico.

Insomma, l'euro “commerciale” è fortissimo, non fosse che la restrizione monetaria negli Stati Uniti e l'espansione nell'Euro-zona, alimentando la fuoriuscita dei capitali, lo hanno indebolito. L'euro “finanziario” è diventato debole. Ma quanto debole?

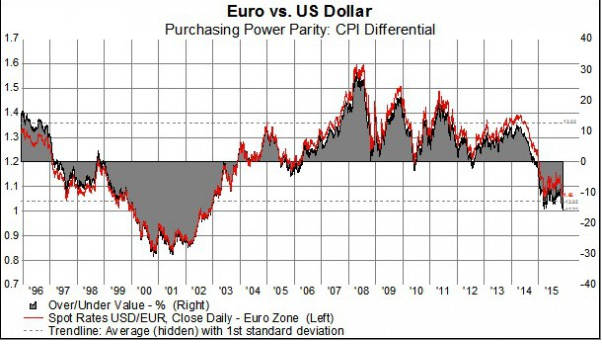

Torniamo alla premessa, ossia al cambio come si forma nel lungo termine, ossia al cambio definito secondo i differenziali di inflazione. Si traccia la linea dello zero – che misura il cambio secondo i differenziali di inflazione – e si osserva il cambio puntuale. La differenza è l'area grigia. Se l'area grigia è sopra la linea dello zero, l'euro è sopra valutato e viceversa. Attualmente è sottovalutato del 10%. Quarto grafico.

Si svaluterà ancora? Dipende dai differenziali. Il differenziale di rendimento dei titoli a due anni è oggi pari alla differenza fra quello statunitense che tende al 1% e quello tedesco che tende al -0,5%. Ossia un 1,5%. Un numero, alla fine, modesto. Se l'euro si rivalutasse per una settimana, il differenziale di rendimento sarebbe “mangiato”. La tesi che sostengo è che il grosso del movimento di portafoglio verso il dollaro, basata sull'attesa di politiche monetarie divaricate, c'è stato, per cui un ulteriore movimento avrebbe bisogno di differenziali di rendimento ben maggiori di quelli correnti. Chi pensa che i differenziali saranno ancora maggiori, ha in testa un cambio che ve sotto il rapporto 1:1, come agli inizi del millennio. Di nuovo il quarto grafico.

© Riproduzione riservata