Come noto il livello dei rendimenti governativi tedeschi è molto basso, addirittura negativo per le scadenze tra un mese e dieci anni. Questi valori, molto inferiori ai rendimenti italiani, esprimono il giudizio di affidabilità dei mercati finanziari che si sintetizza nel rating AAA attribuito dalle varie agenzie alle emissioni dello Stato tedesco. Neppure gli USA godono di una simile reputazione avendo perso la tripla AAA di Standard & Poors qualche tempo fa. Questo eccelso grado di affidabilità potrebbe ragionevolmente tradursi in valutazioni della Borsa tedesca migliori di altri paesi meno virtuosi. Così non è.

Utilizzando una nota fonte di analisi (*) associata alle stime di consensus del rapporto Prezzo/Utili del 2019, si può costruire un modello con due semplici, si fa per dire, passaggi.

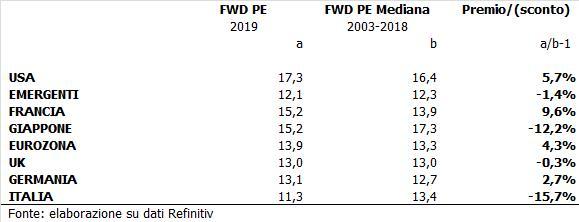

- Il primo passaggio consiste nel confrontare il rapporto Prezzo/Utili atteso per il 2019 (FWD PE) con il valore mediano del periodo 2003-2018. Dal confronto tra valori attuali e storici risulta che Italia e Giappone sarebbero i mercati azionari più economici mentre Francia e USA dovrebbero essere i più cari - tabella 1. Complessivamente si nota come gli USA abbiano beneficiato storicamente di un significativo premio - valori più alti di FWD PE - rispetto agli altri mercati, con la sola eccezione del Giappone.

- La seconda parte del ragionamento si basa sulla necessità di incorporare nelle valutazioni il diverso rischio dei singoli paesi imputabile alla diversa affidabilità come, ad esempio, indicata dal rating sui titoli governativi. Non è un mistero che il peggioramento o il miglioramento del rating sovrano ha effetti immediati sul mercato azionario. Per questo, ad esempio, i bassi valori del FWD PE dei mercati emergenti non dovrebbe trarre in inganno in quanto la rischiosità complessiva di questo gruppo di paesi è certamente superiore – di almeno due terzi secondo (*) – rispetto a paesi senza rischio come USA e Germania.

Perché due paradossi? Il primo è già evidenziato e consiste nell’errata e diffusa convinzione che le azioni dei mercati emergenti siano sottovalutate. Una necessaria rettifica del rapporto Prezzo/Utili per la rischiosità dei paesi di questo gruppo dovrebbe essere presa in considerazione prima di ogni eventuale decisione di investimento.

Il secondo paradosso, forse ancora più evidente, riguarda la cronica sottovalutazione della Borsa tedesca nonostante la Germania esprima una rischiosità pari se non inferiore a quella della maggiore Borsa mondiale ovvero quella americana. Anche perché i titoli governativi tedeschi esprimono rendimenti irrisori o negativi ma che, per ragioni evidentemente complesse, non riescono a tradursi in un pari apprezzamento delle società quotate tedesche. Anche il Regno Unito potrebbe essere annoverato tra le situazioni paradossali ma livelli di rendimenti maggiori di quelli tedeschi e la vicenda Brexit possono almeno in parte spiegare le basse valutazioni attuali.

(*) http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/ctryprem.html

© Riproduzione riservata