La valutazione delle società quotate è un’attività sicuramente complessa e che impegna significativamente analisti, investitori e l’intera platea degli osservatori delle dinamiche dei mercati finanziari. Le metodologie utilizzate sono molteplici e caratterizzano coloro che decidono di dedicare parte dei propri o altrui risparmi all’investimento azionario. Quale che sia il tipo di approccio che si intende preferire le dinamiche che influenzano il valore di una azienda piuttosto che un’altra sono sostanzialmente identiche. Ciò che cambia è la variabile temporale vale a dire in quale periodo di tempo si ritiene debba o meno realizzarsi l’aspettativa di rivalutazione della società di cui si sono comprate le azioni.

Se approfondiamo le dinamiche che muovono i bilanci delle aziende e che determinano le variazioni di prezzo possiamo affermare che sono principalmente due: i ricavi e gli utili. I ricavi, o fatturato, sono la prima e fondamentale voce di conto economico, risultato del prodotto tra i prezzi e le quantità dei beni o servizi venduti. Gli utili sono l’ultima e altrettanto importante voce di conto economico, ottenuta una volta sottratti ai ricavi l’insieme delle numerose voci di costo. Gli utili sono importanti anche perché sono la fonte dei dividendi che possono essere distribuiti agli azionisti oltre ad essere destinati a rafforzare il patrimonio aziendale destinato agli investimenti futuri.

La capacità di un’azienda di far crescere i ricavi determina a valle la possibilità di vedere crescere anche in misura maggiore la dimensione degli utili, se la struttura di costi resta immutata o cresce meno dei ricavi. Questo effetto leva giustifica alcuni comportamenti di società che, anche in presenza di utili modesti o perdite, possono registrare significative performance borsistiche se segnalano tassi di crescita dei ricavi particolarmente brillanti. O, viceversa, società con utili anche significativi e in miglioramento possono subire cali dei corsi azionari se i ricavi non crescono o si riducono.

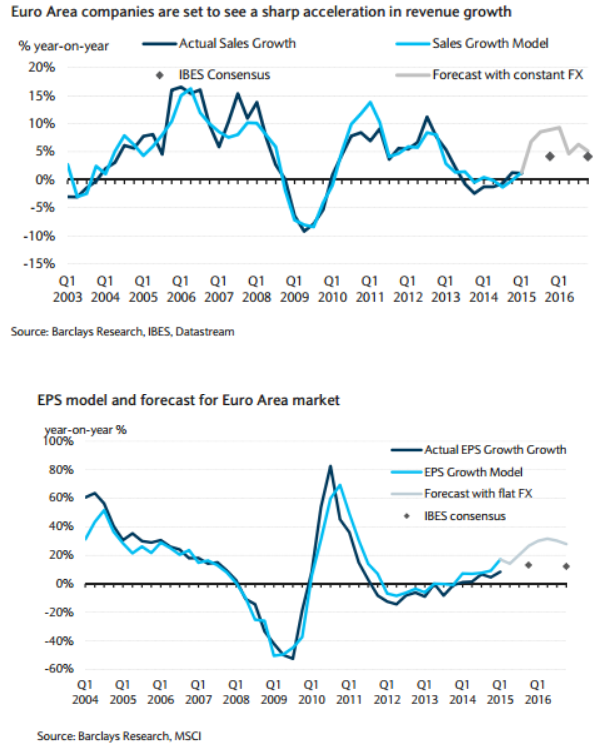

Queste considerazioni possono essere applicate alla dinamica storica e prospettica dei ricavi e degli utili delle società europee. Un modello di Barclays segnala aspettative positive per entrambi gli indicatori. Questo modello utilizza variabili macro economiche (Prodotto Interno Lordo, Inflazione, Materie Prime, Tasso di Cambio e altro) e si confronta con i valori microeconomici basati sulla somma delle stime di ricavi e utili delle singole società effettuate dagli analisti delle case di investimento (dati raccolti tramite il consensus IBES). Sia il modello macroeconomico che IBES indicano prospettive positive per le società europee e in continuo miglioramento da inizio anno.

I tassi di crescita prospettici non sono particolarmente elevati se confrontati con le fasi delle espansioni passate. Inoltre si nota come le oscillazioni degli utili siano molto più marcate rispetto all’andamento dei ricavi. In entrambi i casi appare come le aziende europee stiano dando segnali di uscita dalle secche degli anni passati, ma sembra altrettanto evidente come questo percorso necessiti di rafforzarsi e stabilizzarsi per poter affermare finalmente di essersi lasciati il peggio alle spalle.

© Riproduzione riservata