Se si fa partire da maggio 2011 la formazione del cosiddetto Rischio di Conversione, ovvero la possibilità per alcuni paesi tra cui l’Italia di abbandonare la valuta comune per ritornare a valute nazionali, si può notare come le cose siano oggi sostanzialmente diverse; la scelta di partire da maggio 2011 coincide con il formarsi di una forte tensione sui mercati obbligazionari in relazione all’effettiva probabilità per la Grecia di un suo abbandono dell’euro e ventilata apertamente dalla dirigenza politica ed economica tedesca, eventualità che si è scaricata sull’andamento dei tassi e degli spread di tutti i paesi periferici. In realtà, la questione è più complessa perché la significativa differenza di tassi tra titoli di emittenti sovrani denominati nella stessa valuta risente di diversi elementi, primo fra tutti il rating.

Se accettiamo il punto di partenza di maggio 2011 possiamo notare come il rischio di conversione si sia completamente chiuso sulle scadenze a due anni mentre è stato assorbito il 70% sulle scadenze a dieci anni; ciò significa che lo spread con i titoli tedeschi biennali è ritornato ai valori di maggio 2011 mentre è ancora superiore di circa 90 centesimi rispetto a maggio 2011 lo Spread con la s maiuscola, quello decennale. Il completo riassorbimento del rischio di conversione, quindi, comporterebbe per l’Italia tassi biennali invariati, tassi quinquennali al 2,3% (rispetto al 2,9% attuale) e tassi decennali al 3,3% (rispetto al 4,2% corrente). A conforto di questa simulazione possiamo aggiungere che il tasso medio ponderato dell’area euro dei titoli decennali di riferimento corrisponde sostanzialmente ai valori indicati.

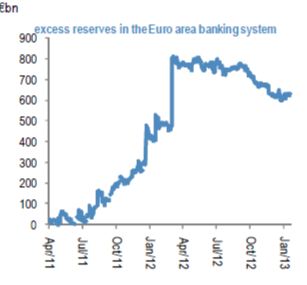

Dobbiamo inserire alcune considerazioni. L’impatto particolarmente favorevole sulle scadenze brevi del debito pubblico italiano è per gran parte determinato dalle operazioni di rifinanziamento (LTRO, Long Term Refinancing Operation, liquidità prestata alle banche con scadenza triennale immessa nel 2011 e nel 2012 per circa 800 miliardi di euro complessivi) e dall’ “endorsement” (sostegno) a favore dell’euro attuato dalla Banca Centrale Europea nell’agosto 2012 (OMT, Outright Monetary Transaction, operazioni di acquisto di titoli di stato con scadenza tra 1 e 3 anni). Se quest’ultimo non è presumibilmente ritirabile e sebbene non sembra sia stato effettivamente utilizzato, le operazioni di rifinanziamento possono rientrare già dalla fine di questo mese su base volontaria. Il valore complessivo è già sceso dai massimi dell’anno scorso; qualora dovesse ridursi ulteriormente potrebbe essere un segnale di miglior funzionamento del mercato interbancario e di ripristino della fiducia tra banche con effetti generali ulteriormente positivi.

© Riproduzione riservata