Lo studio di Credit Suisse (CS) (*) sul comportamento borsistico delle imprese familiari (IF) offre altri spunti di interesse, oltre a quelli già descritti, che meritano di essere considerati data la rilevante dimensione informativa contenuta ed utilizzabile nelle scelte di investimento degli investitori professionali e non.

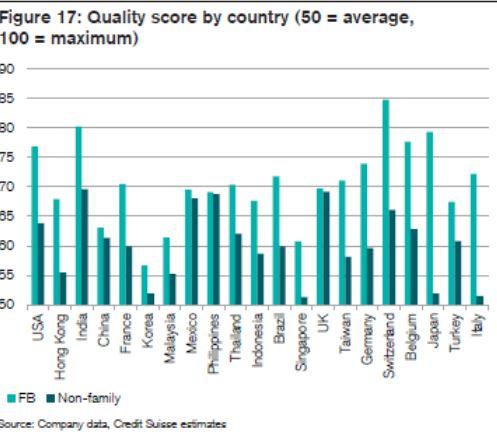

CS calcola un punteggio qualitativo utilizzando un modello proprietario (HOLT ®) al fine di individuare l’esistenza o meno di caratteristiche specifiche. L’analisi, condotta per paese, segnala caratteristiche proprie dei titoli cosiddetti di Qualità, ovvero con parametri fondamentali ottimali e decisamente migliori rispetto alle imprese non familiari (INF) nella totalità dei mercati considerati (grafico 1).

In alcuni casi, come il Giappone e l’Italia, il divario tra i due universi societari è particolarmente elevato per effetto sia della maggior forza delle IF che per la maggiore debolezza delle INF. La conferma di questa informazione la si può ricercare in alcuni dei principali parametri fondamentali della aziende analizzate.

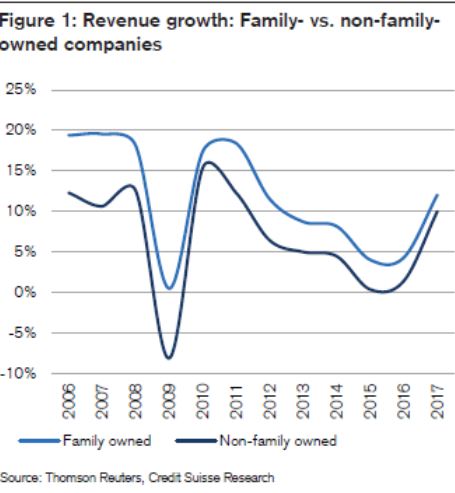

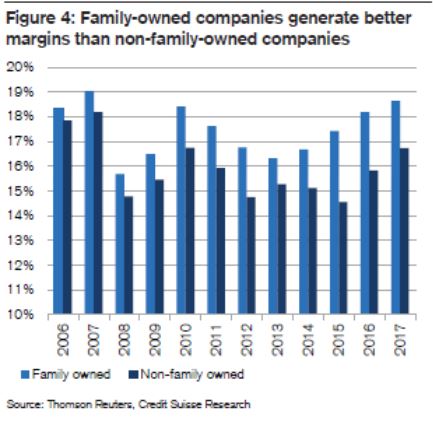

Nella capacità di generare ricavi le IF sono stabilmente più efficaci in ogni area geografica considerata, segnalando un premio rispetto alle INF che si riverbera nella migliore performance del fatturato (grafico 2). La forza nella crescita dei ricavi si traduce in margini stabilmente migliori nel corso del tempo e che hanno registrato un ulteriore ampliamento nell’ultimo triennio (grafico 3).

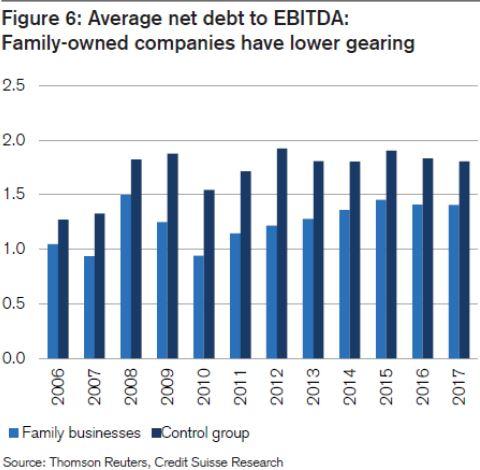

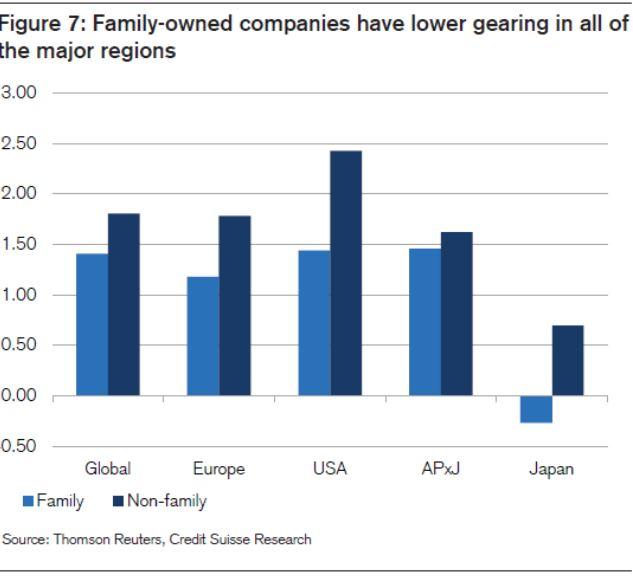

Proseguendo nelle ricerca delle ragioni del maggiore successo di questa tipologia di aziende troviamo che anche il campo della struttura patrimoniale è un chiaro elemento in grado di spiegare la forza relativa delle IF rispetto alle INF (grafico 4 e 5). Le IF sono strutturalmente e costantemente meno indebitate sia considerando il rapporto tra debito e redditività caratteristica (Debito Netto/Margine Operativo Lordo) sia come qualità delle fonti di finanziamento misurata dal peso del debito verso terzi rispetto alle risorse proprie (Gearing: Debito/Patrimonio Netto).

Avevamo già segnalato come le IF di piccole dimensioni fossero i motori della migliore performance dal 2006 rispetto alle INF. L’analisi conferma che sono esattamente i migliori indicatori economici e patrimoniali a determinare questo fenomeno, riportando al centro della dinamica dei mercati azionari le caratteristiche fondamentali delle aziende e sgombrando il campo da altri criteri di valutazione meno pertinenti e in certi casi fuorvianti.

(*) Credit Suisse, The CS Family 1000 in 2018, settembre 2018

© Riproduzione riservata