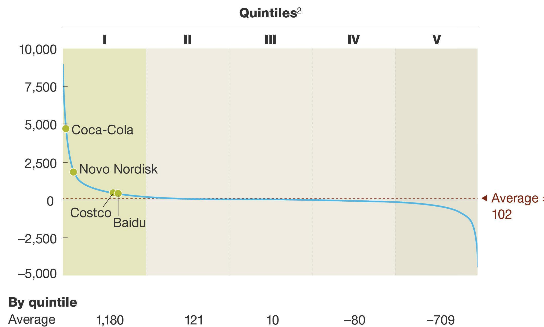

Prendiamo un'analisi di McKinsey su quasi tremila società, le maggiori per fatturato realizzato nel 2011. Consideriamo il risultato economico cumulato nei cinque anni dal 2007 al 2011. Questo ammonta a quasi 300 miliardi di dollari, in media 100 milioni di dollari per società (considerando anche le perdite). Dividiamole in cinque gruppi, mettendole in ordine decrescente di utili. Dal campione eliminiamo gli estremi ovvero quelle che fanno troppi utili (oltre i 10 miliardi di dollari ovvero Apple, BHP Billiton, China Mobile, Exxon Mobil, Gazprom e Microsoft) e quelle con un fatturato inferiore ai 5 miliardi di dollari.

Otteniamo una distribuzione abbastanza singolare ma forse prevedibile, perlomeno tenendo conto della particolarità dei quattro anni presi in considerazione. Nel primo gruppo (definito statisticamente quintile e pari ad un quinto delle società del campione, quasi seicento) si concentrano il doppio degli utili generati da tutte le società messe assieme, circa 1,2 miliardi di dollari a testa. Le società dell’ultimo “quintile” generano la grande massa di perdite (circa 700 milioni di dollari a testa). Le società dei tre quintili centrali sopravvivono generando pochi milioni di utili medi a testa.

Se queste tremila società componessero un indice di Borsa e se gli utili fossero l’elemento che ne influenza il comportamento, ci si dovrebbe aspettare un andamento molto positivo per le società del primo quintile, piatto per le società dei tre quintili centrali e molto negativo per quelle del quinto quintile. Data la media degli utili (102 milioni di dollari) l’indice teorico, nel suo complesso, e come saldo di tutto questo, avrebbe replicato un po’ meno dell’andamento delle società del secondo quintile (che hanno una media di 121 milioni di dollari di utile), evitando i tre gruppi peggiori ma anche il gruppo dei molto migliori.

Il risultato sarebbe ancora più eclatante se dal campione non fossero state escluse le sette società troppo forti, avendo generato da sole almeno 70 miliardi di dollari di utili nel periodo. E’ anche vero, come già notato, che il quadriennio in questione potrebbe essere particolare, ovvero soggetto agli effetti della più grave crisi economica e finanziaria dal 1929. Ma potrebbe anche essere che nell’approcciare il mondo azionario sia poco significativo considerare gli indici e, viceversa, più interessante guardare come sono fatti e cosa contengono.

© Riproduzione riservata