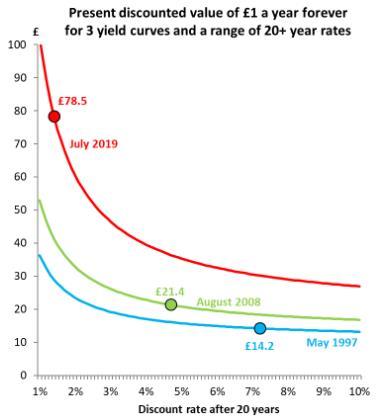

Osserviamo la curva dei tassi rappresentata dai rendimenti per scadenze, da 1 anno fino a 20 anni, dei titoli di Stato inglesi in tre diversi momenti: maggio 1997, agosto 2008, luglio 2019 (grafico 1). Le linee intermedie rappresentano la variazione nel tempo della curva dei tassi. L’efficacia della figura consiste proprio nel dare visibilità dinamica al percorso di compressione dei rendimenti avvenuto in venti e passa anni.

Gli autori di questo grafico, tratto dal blog della Bank of England (*), si domandano quale sia l’impatto di questo fenomeno sul valore degli immobili e, in generale, sulle attività che generano un rendimento. Si tratta di sottrarre alla sterlina che incasso per l’affitto il rendimento di un bene privo di rischio e proiettare questo fenomeno nel futuro: più è alto il rendimento privo di rischio, minore è il valore attuale del rendimento dell’immobile e viceversa.

Il risultato è rappresentato dal grafico 2. Se una casa avesse fornito una sterlina di affitto nel 1997 il valore attuale dell’immobile, scontato per i rendimenti dei titoli di Stato in quel momento, si sarebbe tradotto in 14,7 sterline. In estrema sintesi si tratta di mettere a confronto la sterlina di affitto con rendimenti privi di rischio che allora erano mediamente del 7% (1 sterlina/6,8% = circa 14,7 sterline).

Dieci anni dopo la curva di rendimenti era scesa di due punti e mezzo determinando la crescita del valore della sterlina di affitto a 21,4 sterline (1 sterlina/4,6% = circa 21,4 sterline). Arrivando al dato più recente, il valore della sterlina di affitto confrontato con la curva attuale dei rendimenti porta a 78,5 sterline il valore della casa, cinque volte maggiore del 1997. Essendo l’oggetto dell’indagine il mercato immobiliare inglese, l’analisi prosegue concentrandosi sul confronto tra prezzi attuali degli immobili nelle diverse regioni del Regno Unito rispetto valore al misurato scontando l’ammontare degli affitti percepiti.

Sicuramente la rappresentazione semplifica la realtà, anche solo per la mancata considerazione di altri elementi come la tassazione o l’accesso al credito, ma vale senz’altro come principio che può impattare sulle scelte di investimento dei beni non solo immobiliari ma anche mobiliari come le azioni. Se si considerasse il dividendo delle azioni come l’equivalente dell’affitto di una casa si potrebbe applicare lo stesso principio al mercato azionario.

Restano da considerare due aspetti per l’investitore alla ricerca di rendimenti. Uno che riguarda indistintamente il percettore di affitti e il percettore di dividendi e sono le aspettative sulla curva dei rendimenti. Infatti, un eventuale rialzo dei rendimenti dai bassi livelli attuali colpirebbe entrambi, affitti e dividendi, riducendo il valore attuale sia delle case che delle azioni. Il secondo aspetto è più specifico riguarda le aspettative sugli affitti e sui dividendi. Una loro variazione può modificare sia il valore attuale delle case che delle azioni ma in questo caso l’investitore deve considerare le diverse caratteristiche e complessità delle due tipologie di beni.

© Riproduzione riservata