Un lettore ci ha chiesto che cosa pensiamo del cambio del dollaro su un orizzonte di due-tre anni. Di seguito la risposta.

Il cambio del dollaro è stato «semi-prevedibile»

Negli ultimi quarant’anni – da quando Nixon abolì le «parità fisse» e i cambi divennero «fluttuanti» – il tasso di cambio del dollaro nei confronti delle monete dei sette maggiori paesi avanzati (1) ha registrato un andamento che possiamo etichettare come «semi-prevedibile». Il dollaro, infatti, si è «abbastanza» discostato dal cambio nominale corretto per la parità del potere d’acquisto (vedi il capoverso successivo) per gran parte del tempo, ma in due periodi – intorno al 1985 e intorno al 2002 – se ne è discostato «moltissimo».

Stiamo parlando del cambio che tiene conto dei differenziali d’inflazione dei diversi paesi. Se l’inflazione negli Stati Uniti è del 10% e in Europa è del 5%, le merci prodotte negli Stati Uniti, per essere competitive, devono essere scambiate con un dollaro che vale meno – proprio come accadeva all’Italia prima dell’adozione dell’euro: l’inflazione italiana era maggiore e perciò la lira si svalutava.

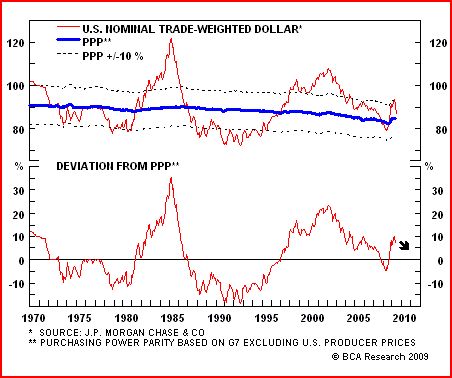

Nel grafico sotto la linea blu è il cambio del dollaro che tiene conto della parità del potere d’acquisto. Le linee tratteggiate sono lo scostamento del +10% e –10% dalla linea blu. La linea rossa è il cambio effettivo a pronti. Nel quadrante inferiore si ha lo scostamento nel tempo dalla parità calcolata in ogni momento come zero. Se il cambio del dollaro fosse rimasto entro la banda del +10% e –10%, esso sarebbe stato «prevedibile», ma gli scostamenti fuori della banda sono stati molto marcati e sono durati a lungo, sebbene sui decenni il cambio si sia mosso seguendo la forza relativa dell’economia statunitense. I numeri sorreggono l’affermazione che il dollaro abbia avuto un comportamento «semi-prevedibile».

La crescita delle riserve dei paesi emergenti

Quella esposta è un’analisi del cambio fatta in maniera «tradizionale», dove il cambio riflette l’economia «reale» e non quella «finanziaria». Ci sono delle importanti novità, legate all’emergere della Cina e dei paesi petroliferi. Di queste novità si discute tutti i giorni. La storia del rapporto fra Stati Uniti e Cina in campo valutario è lunga e complessa e quindi la riportiamo in nota (2). Vediamo l’analisi fatta in maniera «non tradizionale». Ridotta all’essenziale, essa suona così.

La Cina ha accumulato grandi quantità di debito pubblico statunitense, in misura molto superiore a quanto ormai le serve per gestire il cambio, anche in condizioni di crisi. Vorrebbe perciò avere meno attività in dollari. Se smettesse di comprare dollari – più precisamente, se smettesse di comprare titoli del debito pubblico denominati in dollari –, il cambio della sua moneta salirebbe in rapporto al dollaro, ossia le sue molte attività accumulate in dollari varrebbero meno in yuan. La Cina perderebbe in conto capitale. Inoltre, se smettesse di comprare le obbligazioni statunitensi a lungo termine, i rendimenti di queste salirebbero e i prezzi scenderebbero. (I rendimenti e i prezzi delle obbligazioni hanno un rapporto inverso: se i rendimenti delle nuove obbligazioni salgono, i prezzi delle obbligazioni emesse scendono, e scendono molto se scadono dopo anni). Ultimamente, per concentrare la perdita potenziale futura solo sul cambio del dollaro con lo yuan e non anche sui prezzi delle obbligazioni, la Cina ha ridotto notevolmente la propria esposizione sulle obbligazioni a lungo termine. In altre parole, ha venduto i BTP e comprato BOT.

I cinesi sono preoccupati, ma non agiscono; lanciano proposte, ma comprano dollari: sono in una trappola. Anche gli Stati Uniti sono in una trappola: se non emettono debito pubblico per sostenere l’economia vanno in recessione profonda; se, al contrario, lo emettono, i rendimenti delle loro obbligazioni saranno maggiori, e maggiore sarà l’onere del debito per le generazioni future.

Conclusioni: la diarchia e il vigore

L’analisi «non tradizionale» asserisce che una riduzione della quota di dollari da parte dei paesi emergenti alla fine ci sarà – non si capisce ancora come, ma ci sarà. Perciò il dollaro tendenzialmente si svaluterà in rapporto all’euro, che ha alle spalle un’economia delle stesse dimensioni di quella statunitense ed un mercato finanziario enorme. Dovremmo quindi passare, nel tempo, dalla «monarchia» alla «diarchia» valutaria. Il dollaro potrà anche avere periodi prolungati di «vigore», ma la tendenza storica sembra essere questa.

A proposito dei periodi di «vigore»: nel 2008 abbiamo avuto un dollaro debole, e poi, dalla fine dell’anno agli inizi del 2009, un dollaro che si è rafforzato. Ogni sottoperiodo ha le sue ragioni: proponiamo in nota quelle relative al rafforzamento del dollaro durante la crisi finanziaria degli ultimi tempi (3); le riportiamo proprio per rilevare che anche nella fase del rafforzamento del dollaro non avevamo a che fare con «un vero cambio di direzione», ma con delle «vicende contingenti».

Negli ultimi quarant’anni – da quando Nixon abolì le «parità fisse» e i cambi divennero «fluttuanti» – il tasso di cambio del dollaro nei confronti delle monete dei sette maggiori paesi avanzati (1) ha registrato un andamento che possiamo etichettare come «semi-prevedibile». Il dollaro, infatti, si è «abbastanza» discostato dal cambio nominale corretto per la parità del potere d’acquisto (vedi il capoverso successivo) per gran parte del tempo, ma in due periodi – intorno al 1985 e intorno al 2002 – se ne è discostato «moltissimo».

Stiamo parlando del cambio che tiene conto dei differenziali d’inflazione dei diversi paesi. Se l’inflazione negli Stati Uniti è del 10% e in Europa è del 5%, le merci prodotte negli Stati Uniti, per essere competitive, devono essere scambiate con un dollaro che vale meno – proprio come accadeva all’Italia prima dell’adozione dell’euro: l’inflazione italiana era maggiore e perciò la lira si svalutava.

Nel grafico sotto la linea blu è il cambio del dollaro che tiene conto della parità del potere d’acquisto. Le linee tratteggiate sono lo scostamento del +10% e –10% dalla linea blu. La linea rossa è il cambio effettivo a pronti. Nel quadrante inferiore si ha lo scostamento nel tempo dalla parità calcolata in ogni momento come zero. Se il cambio del dollaro fosse rimasto entro la banda del +10% e –10%, esso sarebbe stato «prevedibile», ma gli scostamenti fuori della banda sono stati molto marcati e sono durati a lungo, sebbene sui decenni il cambio si sia mosso seguendo la forza relativa dell’economia statunitense. I numeri sorreggono l’affermazione che il dollaro abbia avuto un comportamento «semi-prevedibile».

La crescita delle riserve dei paesi emergenti

Quella esposta è un’analisi del cambio fatta in maniera «tradizionale», dove il cambio riflette l’economia «reale» e non quella «finanziaria». Ci sono delle importanti novità, legate all’emergere della Cina e dei paesi petroliferi. Di queste novità si discute tutti i giorni. La storia del rapporto fra Stati Uniti e Cina in campo valutario è lunga e complessa e quindi la riportiamo in nota (2). Vediamo l’analisi fatta in maniera «non tradizionale». Ridotta all’essenziale, essa suona così.

La Cina ha accumulato grandi quantità di debito pubblico statunitense, in misura molto superiore a quanto ormai le serve per gestire il cambio, anche in condizioni di crisi. Vorrebbe perciò avere meno attività in dollari. Se smettesse di comprare dollari – più precisamente, se smettesse di comprare titoli del debito pubblico denominati in dollari –, il cambio della sua moneta salirebbe in rapporto al dollaro, ossia le sue molte attività accumulate in dollari varrebbero meno in yuan. La Cina perderebbe in conto capitale. Inoltre, se smettesse di comprare le obbligazioni statunitensi a lungo termine, i rendimenti di queste salirebbero e i prezzi scenderebbero. (I rendimenti e i prezzi delle obbligazioni hanno un rapporto inverso: se i rendimenti delle nuove obbligazioni salgono, i prezzi delle obbligazioni emesse scendono, e scendono molto se scadono dopo anni). Ultimamente, per concentrare la perdita potenziale futura solo sul cambio del dollaro con lo yuan e non anche sui prezzi delle obbligazioni, la Cina ha ridotto notevolmente la propria esposizione sulle obbligazioni a lungo termine. In altre parole, ha venduto i BTP e comprato BOT.

I cinesi sono preoccupati, ma non agiscono; lanciano proposte, ma comprano dollari: sono in una trappola. Anche gli Stati Uniti sono in una trappola: se non emettono debito pubblico per sostenere l’economia vanno in recessione profonda; se, al contrario, lo emettono, i rendimenti delle loro obbligazioni saranno maggiori, e maggiore sarà l’onere del debito per le generazioni future.

Conclusioni: la diarchia e il vigore

L’analisi «non tradizionale» asserisce che una riduzione della quota di dollari da parte dei paesi emergenti alla fine ci sarà – non si capisce ancora come, ma ci sarà. Perciò il dollaro tendenzialmente si svaluterà in rapporto all’euro, che ha alle spalle un’economia delle stesse dimensioni di quella statunitense ed un mercato finanziario enorme. Dovremmo quindi passare, nel tempo, dalla «monarchia» alla «diarchia» valutaria. Il dollaro potrà anche avere periodi prolungati di «vigore», ma la tendenza storica sembra essere questa.

A proposito dei periodi di «vigore»: nel 2008 abbiamo avuto un dollaro debole, e poi, dalla fine dell’anno agli inizi del 2009, un dollaro che si è rafforzato. Ogni sottoperiodo ha le sue ragioni: proponiamo in nota quelle relative al rafforzamento del dollaro durante la crisi finanziaria degli ultimi tempi (3); le riportiamo proprio per rilevare che anche nella fase del rafforzamento del dollaro non avevamo a che fare con «un vero cambio di direzione», ma con delle «vicende contingenti».

(1) Giappone, Gran Bretagna, Canada e i tre maggiori paesi dell’euro, la Germania, la Francia e l’Italia. I paesi diventano sette con gli Stati Uniti.

(2) http://www.centroeinaudi.it/commenti/che-cosa-e-bretton-woods-ii.html

(3) http://www.centroeinaudi.it/commenti/la-forza-del-dollaro.html

(2) http://www.centroeinaudi.it/commenti/che-cosa-e-bretton-woods-ii.html

(3) http://www.centroeinaudi.it/commenti/la-forza-del-dollaro.html

dollaro_ppp

dollaro_ppp

© Riproduzione riservata