Il Quantitative Easing è uno strumento non convenzionale di politica monetaria. Consiste nell’acquisto da parte delle banche centrali di diverse tipologie di strumenti finanziari di emittenti pubblici e privati attraverso la creazione di nuova moneta. Il diffuso ricorso da parte delle banche centrali di tutto il mondo a questo canale di iniezione di liquidità nel sistema bancario ed economico si è reso necessario dopo che lo strumento convenzionale di politica monetaria, ovvero la fissazione del tasso di sconto, aveva esaurito lo spazio di manovra (essendo su valori nulli o anche negativi) senza che le economie dessero segni dell’auspicata ripresa.

La condivisione di questa scelta nuova ed innovativa indica due cose: a) l’effetto deflattivo/recessivo dell’uscita dalla crisi finanziaria ha coinvolto indistintamente le diverse aree economiche in virtù della evidente compenetrazione dei modelli economici e finanziari e b) nella scelta della soluzione monetaria idonea all’eccezionalità della situazione il percorso è stato sostanzialmente univoco. Con gli ovvi distinguo.

Si deve aggiungere che la manovre di politica monetaria non sono mai questioni di piccolo cabotaggio ma si tratta sempre di influenzare, attraverso lo strumento convenzionale del tasso di sconto, o di muovere direttamente, come nel caso del QE, volumi ingenti di diverse classi di attività finanziarie. A volte diventa difficile collocare esattamente la dimensione degli interventi proposti. Ultimo in ordine di tempo la scelta della BCE di acquistare attività finanziarie, inclusi i titoli di Stato, per circa 60 miliardi di euro al mese partire da marzo 2015 per arrivare fino a settembre 2016.

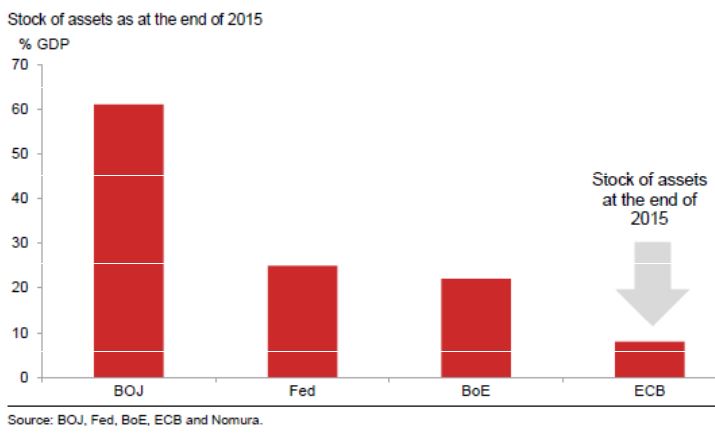

Come già detto, anche altre banche centrali sono coinvolte nell’acquisto di attività finanziarie con modalità, tempi e impatti differenti. Se ipotizziamo quale può essere la situazione a fine anno, misurandola in termini di rapporto tra attivi detenuti e Prodotto Interno Lordo, troviamo un buon punto di riferimento per individuare la dimensione delle politiche non convenzionali attuate. La situazione appare molto differenziata, andando dall’estremo superiore rappresentato dalla Banca del Giappone con oltre il 60% (dal 44% di fine 2014) all’estremo inferiore dato dall’8% della Banca Centrale Europea (da 1% di fine 2014). In mezzo Fed e Banca d’Inghilterra si muovono stabilmente tra il 22% e il 25%.

© Riproduzione riservata