Dopo l’approvazione del Parlamento Europeo si entra nel vivo della questione: quale modello bancario dovrà seguire l’Europa per uscire dalle secche della crisi ed affrontare le future necessità di finanziamento delle economie? Si stanno delineando due posizioni ben note da tempo ma le cui caratteristiche ed impostazioni stanno emergendo più chiaramente. Il punto di separazione è la definizione di un parametro che sia in grado di evidenziare il profilo di rischio delle banche. Quello classico, tutt’oggi in vigore, si basa sulla valutazione discrezionale del rischio da parte delle singole banche attraverso la ponderazione degli attivi. Il modello alternativo si basa invece sulla considerazione del semplice valore facciale degli attivi, senza differenze.

Metafora. Io vendo mele e tu vendi arance. Io ho 5 euro di capitale mentre tu ne hai 10. Abbiamo 10 frutti ciascuno, del valore di mercato di 100 euro (10 euro per ogni mela e arancia). La leva bancaria semplice delle mele è 20 (100/5). La leva bancaria semplice delle arance è 10 (100/10). La leva bancaria ponderata attribuisce, viceversa, un diverso rischio alle mele e alle arance. Ipotizziamo che le arance siano considerate più rischiose delle mele, diciamo il triplo. In questo caso la leva di chi vende arance è 100*3/10=30 mentre la leva di chi vende mele resta uguale, 20. Rispetto al modello semplice, che non interviene nella definizione del grado di rischio delle mele e delle arance, il modello classico finora utilizzato stabilisce che il regolatore definisca dei parametri di rischiosità delle mele e delle arance e che i singoli venditori di mele e di arance possano a loro volta adattarli secondo propri criteri e necessità.

Uscendo di metafora, l’esempio della frutta serve per capire come l’utilizzo di pesi diversi crei una percezione troppo distorta dell’effettiva solidità delle singole banche; considerando, inoltre, come le percezione del rischio si modifichi costantemente nel tempo a fronte di una attività bancaria che ormai da tempi remoti ha sostanzialmente le stesse caratteristiche. Il tema è ovviamente spinoso. Da una lato c’è l’evidenza del fallimento ripetuto del modello classico delle ponderazione dei rischi, con una casistica ormai arcinota. Dall’altro c’è una più o meno giustificata diffidenza verso il modello alternativo, soprattutto da parte dei beneficiari del modello classico.

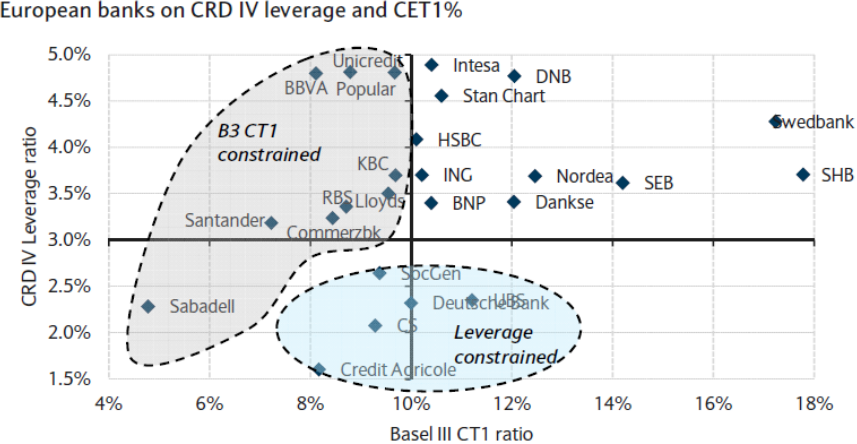

Attraverso una efficace illustrazione grafica fornita da Barclays (“Not quite so simple”, 2/9/2013) che trovate come icona si possono separare i due mondi. Da un lato c’è il gruppo di banche avvantaggiate dal modello semplice (rapporto tra patrimonio e attivo facciale superiore al 3%) e penalizzate dal modello classico (rapporto tra patrimonio e attivo ponderato per il rischio inferiore al 10%). Questo gruppo è caratterizzato da una scarsa presenza nell’attività di investment banking, ovvero nel finanziamento all’ingrosso. Dall’altro lato c’è il gruppo dove è forte la presenza dei “grossisti” che soffre il modello semplice ed ha beneficiato della sofisticazione del modello di ponderazione che permetteva una significativa sottovalutazione della rischiosità reale. Chi soddisfa entrambe le alternative sono soprattutto le banche nordiche e quelle con una forte presenza nei mercati orientali.

© Riproduzione riservata