La leva bancaria si sta riducendo in Europa. Si ha inoltre una crescita del livello dei rating: le obbligazioni private che scendono nella classifica dei rating si sono notevolmente ridotte, mentre sono cresciute quelle che salgono.

Il ministero delle finanze svizzero ha confermato la richiesta di alzare i requisiti patrimoniali delle banche fino ad un minimo del 5% del rapporto tra Patrimonio Netto e Totale Attivo. Quasi contemporaneamente le banche svizzere hanno cominciato a muoversi. Per primo, il Credit Suisse ha annunciato un aumento di capitale di circa 6 miliardi di franchi svizzeri.

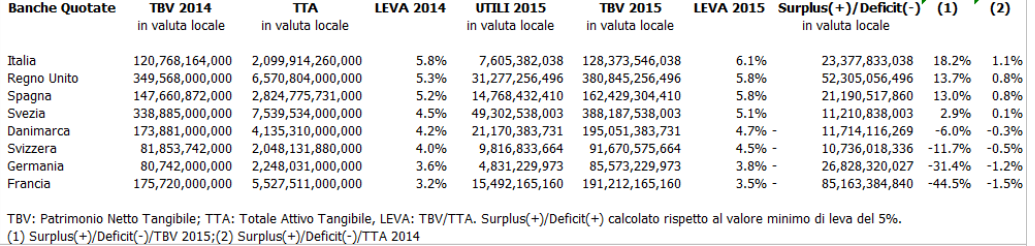

Nella simulazione (“La leva bancaria” del 15 ottobre 2015) avevamo ipotizzato un deficit di capitale per le banche svizzere quotate rappresentate nell’indice Stoxx 600 di quasi 11 miliardi di franchi svizzeri. Di questi circa il 70% era addebitabile a Credit Suisse che, attraverso le risorse reperite unitamente alla riduzione del Totale Attivo, dovrebbe raggiungere già a partire dalla fine di quest’anno il requisito di una leva non inferiore al 5%. Il restante 30% del deficit patrimoniale simulato per le banche svizzere quotate è quasi interamente imputabile all’altra grande banca elvetica.

La velocità di reazione di Credit Suisse alla sollecitazione della Banca Centrale Svizzera (SNB) potrebbe sensibilizzare altre realtà bancarie europee caratterizzate da un valore di leva insufficiente a coprire i rischi impliciti negli attivi. La distribuzione dei deficit/surplus di capitale non è evidentemente omogenea. Considerando solo i paesi in deficit abbiamo la Danimarca dove un solo soggetto genera l’intera posizione deficitaria mentre gli altri hanno dimensioni meno rilevanti ma livelli di leva superiori anche abbondantemente al 5%.

Nel caso delle banche tedesche il livello modesto della leva contraddistingue entrambe le società quotate presenti nell’indice STOXX 600, in misura particolarmente significativa per la realtà con il maggior peso nell’investment banking e con dimensioni degli attivi tra i più importanti a livello europeo e non solo. Relativamente alla Francia il livello della leva è insoddisfacente per tutte le banche quotate ma, al contrario della Germania, la maggiore debolezza è nelle realtà di dimensioni inferiori.

Venendo ai paesi virtuosi le banche svedesi presentano valori di leva tra il 4,5% e il 5,5%, permettendo all’insieme della banche quotate di arrivare ad un valore soddisfacente. La Spagna ha una sola grande banca, la più internazionale, ad essere poco sotto ai requisiti minimi, situazione simile al Regno Unito dove la forte riduzione degli attivi effettuata negli ultimi anni e le ricapitalizzazioni delle banche a suo tempo nazionalizzate hanno lasciato una sola banca con necessità di ulteriori risorse patrimoniali. L’Italia ha l’intero panorama delle banche quotate allineato o superiore al parametro della leva minima del 5%.

Legenda. La leva è il rapporto tra il Patrimonio Netto Tangibile e il Totale Attivo Tangibile. Il termine tangibile indica la necessità di sottrarre dal Patrimonio Netto e dal Totale Attivo, come riportato nei bilanci, il valore delle cosiddette Attività Immateriali. Queste ultime rappresentano quelle componenti degli attivi bancari che potrebbero produrre benefici futuri ma che non sono vendibili. Si tratta nel caso delle banche principalmente dei valori di avviamento su acquisizioni effettuate in passato ma anche di marchi e altri costi capitalizzati. Abbiamo calcolato il Totale Attivo Tangibile del 2014 e partendo dal Patrimonio Netto Tangibile del 2014 abbiamo ricavato il valore per il 2015 aggiungendo l’intero ammontare degli utili stimati per il 2015.

Riprendiamo quanto già detto il 5 giugno in “Vie di uscita”: “Nel momento di massimo splendore precedente l’inizio dei declassamenti il 93% delle obbligazioni mondiali erano classificate con un rating non inferiore ad A. Nel dicembre 2008 dei trentamila miliardi di dollari di valore di mercato delle circa diciassettemila emissioni obbligazionarie globali rappresentate nell’indice (Barclays Multiverse Index) solo una parte molto modesta apparteneva al mondo delle B (circa il 6%) o addirittura delle C. Ad aprile 2015 il numero delle obbligazioni è cresciuto oltre le ventimila unità per un controvalore di mercato vicino ai cinquanta miliardi di dollari ma la composizione è diversa. Il gruppo delle A è sceso sotto l’80% mentre il gruppo delle B supera ormai il 20%. Il gruppo delle C è notevolmente cresciuto ma resta marginale sia come numerosità che come valore assoluto.”

A fine settembre la situazione è rimasta immutata con l’unica differenza data dalla discesa del controvalore complessivo a seguito dell’andamento negativo delle mercato obbligazionario, in particolare nel comparto high yield. Sembra essere in ripresa la parte di rating peggiore, quella definita “distressed”, ovvero riguardante le obbligazioni di emittenti già falliti o prossimi al fallimento, e le obbligazioni senza rating. Ma è un quota di mercato troppo modesta e mutevole per essere significativa.

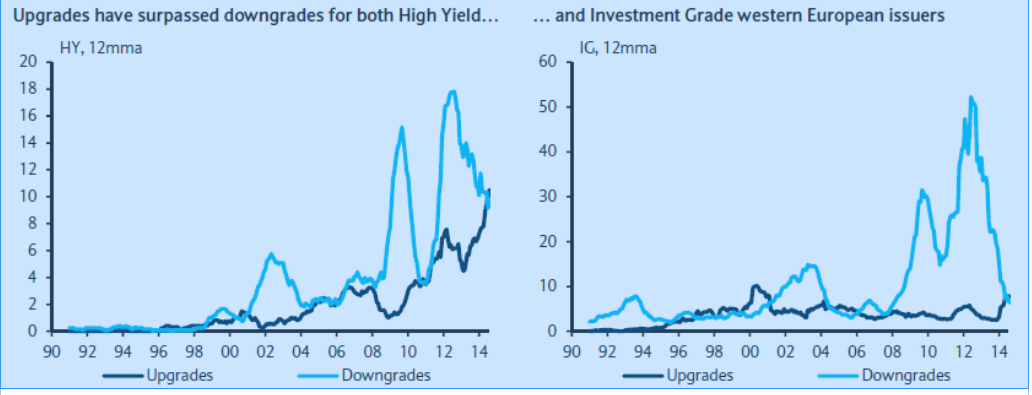

Più significativo è l’andamento complessivo dei rating ovvero il confronto tra il numero di società che hanno registrato un miglioramento del rating rispetto a quelle che hanno subito un peggioramento (il campione è relativo agli emittenti dell’Europa Occidentale). Sia gli emittenti “High Yield” (ovvero con rating inferiore a BBB) sia gli emittenti “Investment Grade” (ovvero con rating pari o superiore a BBB) registrano un numero di innalzamenti del rating superiore alle riduzioni, fenomeno che non accadeva dal 2005. Il fenomeno rappresenta una significativa inversione di tendenza e, se dovesse proseguire e consolidarsi, in grado di segnalare l’effettivo inizio di un percorso di risalita dalle secche della crisi debitoria innescata dal fallimento di Northern Rock nel 2007, culminata nel fallimento di Lehman Brothers del 2008 e proseguita con le crisi dei debiti sovrani degli anni successivi con la concomitante esplosione delle perdite di livelli di rating.

Questo sentiero virtuoso contiene l’effetto perverso legato alla dimensione del debito delle società soggette al fenomeno. Infatti, le società che perdono punti nella classifica dei rating hanno dimensioni di debito importanti (basti pensare a Glencore o Volkswagen) mentre le società che conquistano posizioni di rating migliori hanno un peso specifico negli indici decisamente inferiore. Ciò significa che in termini di controvalore totale delle emissioni la distribuzione del rating verso livelli più elevati potrebbe non migliorare.

Inoltre, un peso specifico significativo nell’indice obbligazionario globale è rappresentato dai debiti sovrani i quali sembrano avere interrotto la fase discendente ma non hanno ancora imboccato con decisione il percorso di rialzo. Ma è anche un fenomeno fisiologico di rotazione che permetterà alle società in crescita di emettere nuovo debito a condizioni migliori creando le condizioni per un ribilanciamento verso l’alto del rating obbligazionario complessivo.

© Riproduzione riservata