L’uso degli acronimi è un fenomeno recente, tipico della lingua inglese e molto diffuso in campo finanziario ed economico. La loro utilità deriva dalla possibilità di sintetizzare in un nuovo nome (acronimo) un concetto o un gruppo di parole. Sigle come CDS, ROE, CAGR, EVA, CAPEX, GDP e tante altre fanno parte da molto tempo del vocabolario finanziario. Ultimamente si sono aggiunte altre come BRIC, PIGS, GREXIT e via dicendo; a differenza degli acronimi finanziari (che non sono altro che le iniziali del concetto che sintetizza le formule matematiche) queste nuove sigle esprimono soprattutto un giudizio di valore, quasi sempre un po’ dispregiativo.

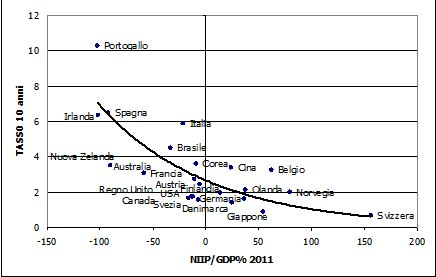

Detto questo, può essere interessante utilizzare un acronimo del bagaglio macroeconomico, il NIIP: Net International Investment Position, vale a dire il saldo tra i crediti e debiti di una nazione nei confronti del resto del mondo ovvero banche (comprese le riserve auree delle banche centrali), settore pubblico e privato, tutti insieme per vedere se si è creditori o debitori delle altre nazioni. Questo valore viene solitamente confrontato con la ricchezza prodotta da una nazione, ovvero il Prodotto Interno Lordo. Se confrontiamo questo indicatore con il tasso decennale, possiamo avere un immagine della coerenza degli attuali livelli di tassi con la posizione debitoria (o creditoria) delle principali economie. In linea di massima i paesi al di sotto della linea interpolante hanno tassi troppo bassi dato il loro NIIP e viceversa.

Ad esempio, se la Svizzera ha un tasso che sembra rappresentare perfettamente il suo elevatissimo credito nei confronti del mondo (una volta e mezzo il Prodotto Interno Lordo), un gruppo rilevante di paesi tra cui USA e Giappone hanno livelli troppo favorevoli di tassi rispetto al livello dei loro debiti/crediti complessivi. Dall’altro lato ci sono paesi che potrebbero o dovrebbero riuscire ad ottenere livelli di tassi migliori (più bassi) di quelli attuali. Tra questi spicca l’Italia, la quale mostra un valore eccessivo del tasso a 10 anni rispetto al suo livello di NIIP. Questa distorsione (e opportunità) è dovuta all’indubbio potenziale economico italiano ma nasconde il rischio di non saperla sanare (e cogliere) se non vengono ridotte le cause, principalmente gli oneri a carico del settore pubblico.

© Riproduzione riservata