Il 22 gennaio 2008 abbiamo ricevuto questa @mail. “In questi giorni si sentono i commenti più disparati sui mercati ed ognuno azzarda le previsioni più fantasiose. In particolare, vi sono quelli che sostengono che la finanza sia diventata troppa ed incoerente con l’economia reale e paventano una lunga recessione globale. Voi che ne pensate?” .

Di seguito esponiamo il nostro punto di vista, anticipando che la risposta, che riduce l’esposizione tecnica a pochissimi passaggi, sarà molto lunga. Per tutti gli approfondimenti rimandiamo ovviamente al sito.

Per prima cosa come siamo arrivati fin qui. Sono due le grandi spinte che si intrecciano, la spinta cinese e la diffusione del liberismo. L’onda d’urto della potenza cinese. Mentre nel campo dell’economia reale la novità è la crescita industriale asiatica, quella nel campo della finanza è la crescita della ricchezza finanziaria dei paesi emergenti industriali asiatici e petroliferi. La ricchezza finanziaria mondiale sta passando dalle mani private a quelle pubbliche, ossia alle banche centrali dei paesi emergenti industriali e non, che investono in obbligazioni, ed ai loro fondi statali che investono in azioni. La quota di attività finanziarie estere detenute dai maggiori paesi emergenti, a differenza dei tempi della crisi del 1997, non solo eccede le necessità del puro commercio ma è anche sufficiente per gestire le crisi di fiducia. In termini di consistenza, queste attività finanziarie dei paesi emergenti sono una quota molto elevata del debito pubblico, ma una quota ancora modesta, sebbene crescente, di tutta la ricchezza finanziaria degli Stati Uniti. L’onda d’urto del liberismo. Come possiamo descrivere in poche parole l’onda d’urto del liberismo? La maggior stabilità del reddito, la discesa del costo del denaro, la crescita del debito delle famiglie, e, infine, la distribuzione più diseguale del reddito. A queste novità si aggiunge l’euro, che trae origine dal desiderio dell’Europa di avere un proprio immenso mercato dei capitali. Esso ha tutte le caratteristiche per essere una moneta di riserva, tranne (e non è poco) la potenza militare dei paesi emettenti.

Bene, questo è lo sfondo. Il sistema ha due vulnerabilità. Il debito estero degli Stati Uniti ed il debito delle famiglie statunitense. Entrambi stanno crescendo troppo. Nessun paese può avere un debito in crescita perpetua, come nessuna famiglia può accumulare debito senza limiti. I sintomi, che mostrano che siamo andati molto in là, sono la forza della moneta europea e la crisi dei mutui ipotecari. La moneta europea è salita per il (giusto) desiderio dei paesi emergenti di non avere nelle riserve troppi dollari. I mutui sub prime sono stati sottoscritti anche da chi non era in grado di pagare gli interessi e le rate.

Esiste un’espressione, inventata guarda caso in Unione Sovietica, quella della “lingua di legno”. Con essa ci si riferisce ad un linguaggio banale e celebrativo che si impone per il desiderio di non apparire dissenzienti. In finanza esiste un equivalente che si manifesta nel messaggio che vuole essere sempre ottimista. Una sorta di mondo da Walt Disney, dove nella foresta vi sono solo caprioli e nemmeno un lupo. In questi giorni si parla con orrore del lupo cattivo (la recessione), mentre scappano i caprioli (le borse sempre in salita). Molti si spaventano perché siamo ormai abituati alla “lingua di legno”. Non esistono espansioni sempre lineari, le espansioni sono sempre “zigzaganti”. Lo si sa, peraltro, fin dai tempi della Bibbia, quando si diceva degli anni di vacche grasse cui seguono quelli di vacche magre. Anche dal tempo degli antichi greci, quando si esponeva il concetto di un limite per ogni tipo di ambizione. Se si eccedeva si veniva sempre puniti, alla “hybrys” seguiva la “nemesis”.

Bene, questo è lo sfondo. Il sistema ha due vulnerabilità. Il debito estero degli Stati Uniti ed il debito delle famiglie statunitense. Entrambi stanno crescendo troppo. Nessun paese può avere un debito in crescita perpetua, come nessuna famiglia può accumulare debito senza limiti. I sintomi, che mostrano che siamo andati molto in là, sono la forza della moneta europea e la crisi dei mutui ipotecari. La moneta europea è salita per il (giusto) desiderio dei paesi emergenti di non avere nelle riserve troppi dollari. I mutui sub prime sono stati sottoscritti anche da chi non era in grado di pagare gli interessi e le rate.

Esiste un’espressione, inventata guarda caso in Unione Sovietica, quella della “lingua di legno”. Con essa ci si riferisce ad un linguaggio banale e celebrativo che si impone per il desiderio di non apparire dissenzienti. In finanza esiste un equivalente che si manifesta nel messaggio che vuole essere sempre ottimista. Una sorta di mondo da Walt Disney, dove nella foresta vi sono solo caprioli e nemmeno un lupo. In questi giorni si parla con orrore del lupo cattivo (la recessione), mentre scappano i caprioli (le borse sempre in salita). Molti si spaventano perché siamo ormai abituati alla “lingua di legno”. Non esistono espansioni sempre lineari, le espansioni sono sempre “zigzaganti”. Lo si sa, peraltro, fin dai tempi della Bibbia, quando si diceva degli anni di vacche grasse cui seguono quelli di vacche magre. Anche dal tempo degli antichi greci, quando si esponeva il concetto di un limite per ogni tipo di ambizione. Se si eccedeva si veniva sempre puniti, alla “hybrys” seguiva la “nemesis”.

Detta tutta senza la “lingua di legno”: la crisi in corso è la modalità attraverso la quale il sistema corregge gli squilibri cumulati. La tesi è, in breve, che abbiamo a che fare con un “lupo buono”. L’economia reale va in recessione, qualche trimestre (vedi poi) di crescita nulla o negativa. Una flessione del 1% circa. Il che significa, a ben guardare, che per un reddito di 25 mila euro, si ha una decurtazione di soli 250 euro. Una giacca mal tagliata, insomma. Poniamo anche che duri due anni questa recessione, abbiamo 500 euro. Una giacca ben tagliata. Insomma una cosa alla fine modesta. Molti confondono la “recessione” con la “depressione”, quella degli anni trenta. Allora la caduta fu intorno al 30%, ossia, nel nostro esempio, di 7.500 euro. Non solo una caduta notevole, ma che avveniva pure in un mondo dove s’aggiravano Hitler e Stalin. Personaggi al cui confronto il temibile Bin Laden sembra uno capace di organizzare qualche rissa da cortile.

Il meccanismo che ha gonfiato negli Stati Uniti il debito estero e quello delle famiglie, fatto girare al contrario, potrebbe stabilizzare il sistema. Esponiamo il meccanismo in quattro passaggi. Primo passaggio. Negli ultimi anni negli Stati Uniti i consumi delle famiglie sono saliti molto più del loro reddito, cosa che può accadere solo se cresce il debito. Questo debito, grazie anche alla crisi partita dal settore immobiliare, nel futuro dovrebbe ridursi molto. Le famiglie smettono di indebitarsi. Primo passaggio in forma tecnica. Il debito cade dal 10% circa del PIL circa al 3%, come nel 1975, 1982 e poi nel 1990. (Quadrante in alto). Non avendo debito a disposizione, le famiglie tornano a risparmiare, se devono rendere il debito, oppure a spendere quanto guadagnano, se non devono renderlo. Come che sia, le spese diventano inferiori al reddito (si forma un risparmio). La caduta della spesa in eccesso al reddito è molto forte. (Quadrante in basso). Dal 4% al valore negativo del 2%, nel caso di crisi (“credit cruch”), e dal 4% a zero nel caso di atterraggio morbido (“soft landing”).

Il meccanismo che ha gonfiato negli Stati Uniti il debito estero e quello delle famiglie, fatto girare al contrario, potrebbe stabilizzare il sistema. Esponiamo il meccanismo in quattro passaggi. Primo passaggio. Negli ultimi anni negli Stati Uniti i consumi delle famiglie sono saliti molto più del loro reddito, cosa che può accadere solo se cresce il debito. Questo debito, grazie anche alla crisi partita dal settore immobiliare, nel futuro dovrebbe ridursi molto. Le famiglie smettono di indebitarsi. Primo passaggio in forma tecnica. Il debito cade dal 10% circa del PIL circa al 3%, come nel 1975, 1982 e poi nel 1990. (Quadrante in alto). Non avendo debito a disposizione, le famiglie tornano a risparmiare, se devono rendere il debito, oppure a spendere quanto guadagnano, se non devono renderlo. Come che sia, le spese diventano inferiori al reddito (si forma un risparmio). La caduta della spesa in eccesso al reddito è molto forte. (Quadrante in basso). Dal 4% al valore negativo del 2%, nel caso di crisi (“credit cruch”), e dal 4% a zero nel caso di atterraggio morbido (“soft landing”).

Grafico 1

Grafico 1

Secondo passaggio. La flessione dei consumi, frutto del minor debito disponibile e con il dollaro che resta ancora debole, intorno a 1,5 dollari per euro per tre anni, comprime le importazioni, mentre stimola le esportazioni. (Quadrante in alto). Il ragionamento sulle esportazioni statunitensi funziona se si assume che il resto del mondo continui a crescere, anche se meno di quanto non faccia oggi. La bilancia commerciale statunitense da molto negativa che è, diventa prima meno negativa e poi va quasi in pareggio, circa nel 2010. (Quadrante in basso). A quel punto il debito estero smette di crescere.

Grafico 2

Grafico 2

Terzo passaggio. Il prezzo che si paga è quello di tre anni di crescita economica anemica. Oltre, naturalmente, ad un gran spavento per i sali scendi della borsa (vedi dopo). Si noti la flessione e poi la ripresa del PIL. (Ultimo grafico). Il deficit pubblico, prima aumenta per le minor entrate fiscali, e poi si riduce nel tempo. Il momento peggiore, con lo scenario peggiore, quello esposto, per l’economia reale si ha verso la fine del 2008.

Grafico 3

Grafico 3

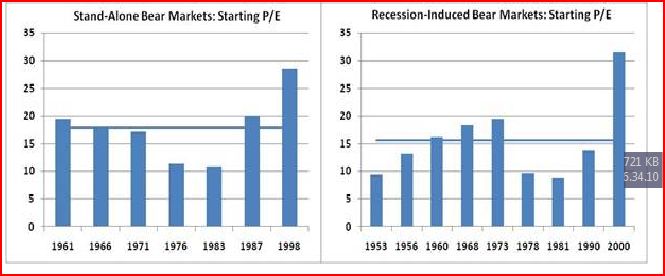

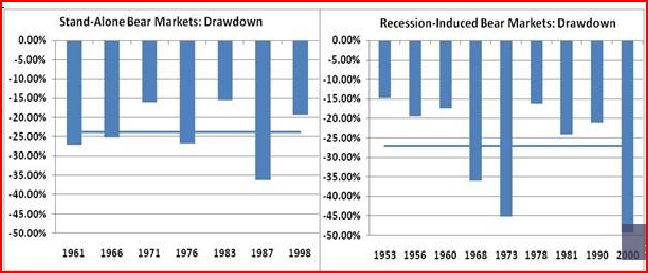

Infine, la borsa. I numeri sono quelli degli Stati Uniti. Essi mostrano la durata e l’entità delle cadute dei corsi. Queste si dividono in due gruppi. Le crisi che si hanno quando non si manifesta una recessione (“stand alone bear markets”), le crisi che si hanno quando una recessione sta per arrivare o è in corso (“recession induced bear markets”). Quelle in assenza di recessione durano in media (la linea retta orizzontale) duecento giorni. Quelle in presenza di recessione durano in media (la linea retta orizzontale) il doppio, cinquecento giorni. La durata si misura dal picco al minimo. Nel nostro caso, quello del 2007, il picco si è manifestato verso la fine dell’anno.

Grafico 4

Grafico 4

In assenza di recessione i prezzi flettono in media (la linea retta orizzontale) del 25% circa. In presenza di recessione i prezzi flettono in media (la linea retta orizzontale) del 25% circa.

Grafico 5

Grafico 5

La differenza quindi è nella durata, non nell’entità. Se prendiamo la peggior crisi del dopo guerra senza recessione, abbiamo una flessione del 35% (dal massimo al minimo relativo) che è durata poche settimane (dal massimo al minimo relativo), quella del 1987. Se prendiamo la peggior crisi del dopoguerra con recessione, abbiamo una flessione del 50% (dal massimo al minimo relativo), che è durata 900 giorni (dal massimo al minimo relativo), quella del 2000.

Conclusione. Se le cose prendono la piega negativa, avremo una flessione della crescita economica (da intendersi come somma di una caduta non forte e di un rimbalzo successivo). Questa crisi (“crisis” in greco significa “caduta degli equilibri” non “fine del mondo”) aiuta a risolvere il problema del debito delle famiglie e del debito estero del centro del sistema, gli Stati Uniti. Ecco il nostro “lupo buono”. La borsa dovrebbe, sulla base dell’esperienza storica, essere molto volatile. Alla fine di tutto il percorso la borsa non dovrebbe finire molto lontano da dove era all’inizio. Il momento migliore per comprare, insegna l’esperienza, è nell’intorno del momento peggiore della caduta, ma lo si conosce sempre dopo, questo momento. Il famoso “senno di poi”. Il momento non lo si conosce, ma il clima psicologico sì. Tutti in quel momento saranno definitivamente convinti, come il capo della tribù di Asterix assiso sullo scudo, che ormai “il cielo ci è caduto in testa”.

Economia@Centroeinaudi (su www.centroeinaudi.it)

è un sito di ricerca sull’economia dei mercati finanziari. In nessun modo le sue previsioni vanno intese come un invito a trasformarle in investimenti. Il Centro Einaudi declina ogni responsabilità per le conseguenze che possono essere arrecate agli utenti per danni o perdita di profitti. I contenuti pubblicati non rappresentano né un incitamento o un’offerta di acquisto o vendita, né un incitamento o un’offerta a effettuare transazioni o atti giuridici. Sono forniti esclusivamente a titolo informativo e possono essere modificati dalla redazione di Economia@Centroeinaudi in qualsiasi momento senza preavviso. I contenuti messi a disposizione non costituiscono raccomandazioni per le decisioni d’investimento. Gli investimenti finanziari vanno scelti a livello individuale, tenendo presente che il rischio non è eliminabile e decidendo in anticipo l'orizzonte temporale cui fare riferimento.

è un sito di ricerca sull’economia dei mercati finanziari. In nessun modo le sue previsioni vanno intese come un invito a trasformarle in investimenti. Il Centro Einaudi declina ogni responsabilità per le conseguenze che possono essere arrecate agli utenti per danni o perdita di profitti. I contenuti pubblicati non rappresentano né un incitamento o un’offerta di acquisto o vendita, né un incitamento o un’offerta a effettuare transazioni o atti giuridici. Sono forniti esclusivamente a titolo informativo e possono essere modificati dalla redazione di Economia@Centroeinaudi in qualsiasi momento senza preavviso. I contenuti messi a disposizione non costituiscono raccomandazioni per le decisioni d’investimento. Gli investimenti finanziari vanno scelti a livello individuale, tenendo presente che il rischio non è eliminabile e decidendo in anticipo l'orizzonte temporale cui fare riferimento.

© Riproduzione riservata