L’analisi settoriale è un approccio di investimento che non entusiasma particolarmente. Non sono molti gli investitori che utilizzano questa metodologia sebbene le case di investimento forniscano regolarmente indicazioni sui sotto o sovrappesi tra i settori che compongono le borse mondiali. I più preferiscono concentrarsi sui paesi o sui singoli titoli. Questa scelta è tanto più vera quanto maggiore è il peso assunto dalla gestione passiva, che si concentra sulla scelta tra aree geografiche o valutarie, rispetto alla gestione attiva. In realtà, alcune delle rotazioni più interessanti avvengono proprio tra settori.

Un primo livello di segmentazione distingue il mondo delle attività significativamente influenzate dal ciclo economico dal mondo meno soggetto alla fluttuazioni congiunturali e caratterizzato da prodotti e servizi meno comprimibili durante le fasi di recessione. E’ la distinzione classica tra settori ciclici e non ciclici (o difensivi, se si ragiona in termini finanziari). Agli estremi, la produzione di beni e servizi primari (pane e luce) fa parte del mondo difensivo mentre la produzione di beni e servizi voluttuari (viaggi e borsette) fa parte del mondo ciclico. A questa prima distinzione, già di per sé meno semplice di quanto appaia a prima vista, ne possono seguire altre più articolate e variegate.

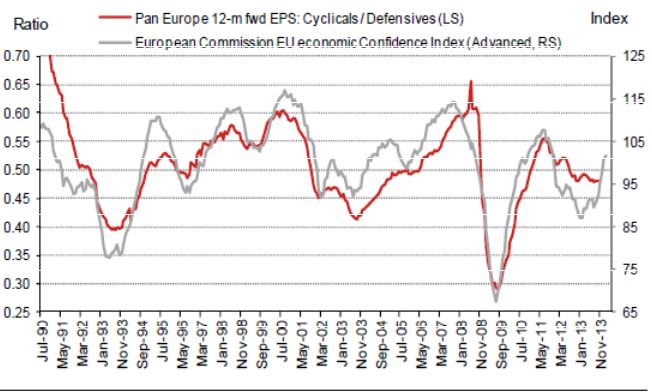

Ma già fermandosi al primo stadio di separazione settoriale si possono ottenere informazioni interessanti. Il ragionamento funziona così: si prendono gli utili dei due settori, il ciclico e il difensivo, e si dividono i primi per i secondi. Si ottiene un rapporto che viene confrontato con l’indice di fiducia (ESI, Economic Sentiment Index)(*) elaborato dalla Commissione Europea. Essendo quest’ultimo misurato sul futuro prossimo (le aspettative) lo si sposta in avanti nel tempo, circa sei mesi. Sovrapponendo le due curve si può notare un’interessante somiglianza durante il periodo considerato, oltre venti anni.

Aggiungiamo che l’indice ESI segnala aspettative positive (negative) sopra (sotto) il valore di 100; ugualmente il rapporto tra utili ciclici e utili difensivi segnala aspettative di ripresa (recessione) quando il valore è sopra (sotto) 0,5. Veniamo al dunque. Finalmente dopo un prolungato periodo l’indicatore di fiducia delle imprese e dei consumatori europei si è riportato sopra 100. Qualora questo dato venisse confermato permetterebbe di dare forza all’ipotesi di una ripresa economica in atto. Inoltre, sarebbe un ulteriore segnale della maggiore capacità dei settori ciclici di generare utili maggiori delle società difensive.

(*) http://ec.europa.eu/economy_finance/db_indicators/surveys/index_en.htm

© Riproduzione riservata