Una casa di investimento suggerisce di dedicare maggiore attenzione alle piccole e medie società (SME) americane in quanto presentano valutazioni relative più interessanti rispetto alle maggiori capitalizzazioni. Non c’è nessun motivo per provare a contestare questo suggerimento mentre può essere interessante l’approfondimento di questa analisi come spunto per addentrarsi nelle forse ineliminabili difficoltà che si incontrano quando si analizzano i mercati finanziari.

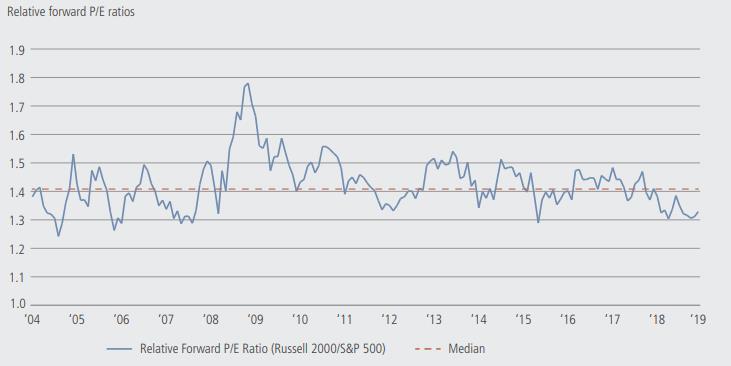

Il punto di partenza è apparentemente semplice. Il rapporto Prezzo/Utili (PU) delle duemila piccolle e medie società (Small and Medium Enterprises=SME) che compongono l’indice Russell 2000 oggi supera quello dell’indice S&P500 delle cinquecento società maggiori di circa il 30% mentre la media storica segnala valori superiori al 40% - primo grafico. Come si può notare è una ragionamento che non spiega come mai le medie imprese godano costantemente di una valutazione migliore delle grandi imprese, ma considera scontato che sia cosi in virtu’, probabilmente, della effettiva maggiore crescita degli utili che caratterizza le società minori Si tratta, quindi, di un classico procedimento di valutazione relativa che non affronta il tema di quale possa essere un livello ragionevole del valore assoluto del PU delle medie imprese.

Vogliamo complicare le cose.

Se si prende la mediana – il valore intermedio tra la prima e l’ultima azienda quotata in ordine di grandezza del PU - delle duemila SME, si scopre che è inferiore al PU complessivo dell’indice di un buon 25%, 18 rispetto a 24. Significa che all’interno dell’indice Russell 2000 sono meno care le società particolarmente piccole.

Ossia, le società piccole del Russell e quelle molto grandi dello Standard & Poor's sono meno care delle società medie del Russell.

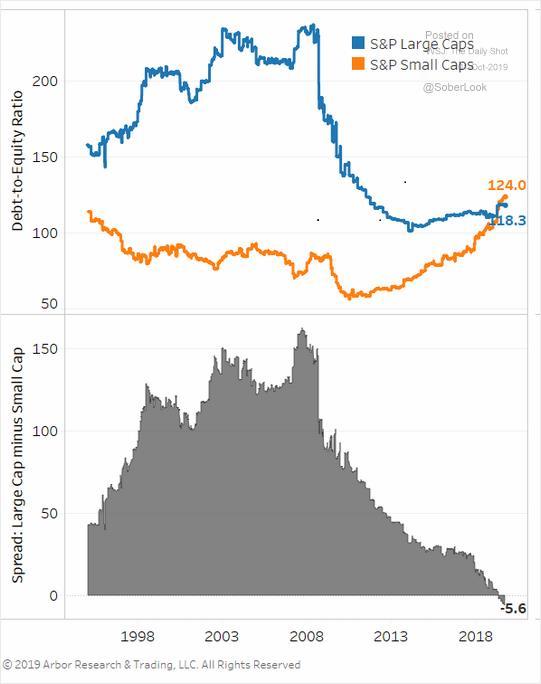

Se si considera come le piccole e medie imprese americane abbiano aumentato il debito verso terzi nel corso degli anni passati, mentre le società maggiori si sono mosse in direzione inversa – fenomeno descritto dal secondo grafico - si potrebbe spiegare la maggiore prudenza relativa degli investitori nei confronti delle imprese minori del Russell.

Sebbene il costo del debito sia oggi particolarmente basso, con l’effetto di ridurre l’impatto dei costi finanziari sui bilanci delle aziende, non si può fare a meno di considerare il maggiore indebitamento rispetto al passato delle SME come elemento di rischio aggiuntivo. Per complicare ulteriormente le cose, si dovrebbe considerare la modesta liquidabilità delle società minori rispetto medie. Ciò che impone nel corso del processo decisionale la necessità di definire se e in che misura si è disposti ad accettare il rischio di non riuscire a vendere con la stessa facilità con cui si è comprato.

Come si può notare, nel processo di analisi indispensabile alle scelte di investimento i necessari approfondimenti tendono a complicare la capacità decisionale dove l’impressione iniziale potrebbe essere opposta a quella finale e con il rischio estremo dell’impasse che può bloccare l’intero percorso.

© Riproduzione riservata