Durante l’ultimo decennio nelle aree economiche più sviluppate si è assistito ad un sostanziale cambiamento nella composizione e distribuzione del mondo bancario. Con effetti particolarmente profondi e in un arco temporale decisamente breve. Il cambiamento, come ben noto, è stato indirizzato principalmente dal pesante e repentino peggioramento della qualità degli attivi, dal coincidente peggioramento delle condizioni economiche generali, dalla crescita omogenea dei debiti pubblici e dalla singolare caduta dei rendimenti e dei tassi a breve e lungo termine.

La necessità da parte delle istituzioni di accompagnare i sistemi bancari nel percorso di uscita dalla crisi ha prodotto risultati differenti sulle strutture finanziarie e sulle variabili reddituali, in particolare in USA e in Europa. Uno schema sintetico aiuta a individuare come le banche genereranno utili nel 2016, sulla base delle informazioni fornite dal consenso, confrontando le differenze tra americane ed europee.

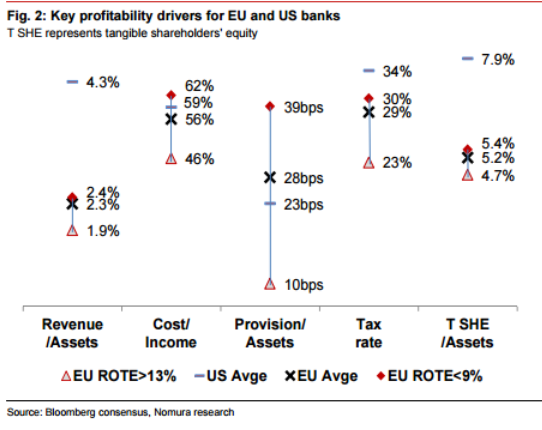

Le profonde differenze tra le due aree e tra i due modelli risiedono innanzitutto nella dimensione dei ricavi e del patrimonio. Le banche americane generano il doppio dei ricavi delle banche europee a parità di denari prestati a famiglie e imprese ed investiti in attività finanziarie (Ricavi/Attivo: USA 4,3%, Europa 2,3%). Allo stesso tempo hanno risorse a tutela dei rischi di impresa superiori del cinquanta percento rispetto alle omologhe europee (Patrimonio/Attivo: USA 7,9%, Europa 5,2%).

Molto meno significative le distanze misurate su altri parametri. I costi di struttura sono superiori negli Stati Uniti mentre in Europa sono più elevati gli accantonamenti per le perdite su crediti erogati alla clientela mentre la tassazione è praticamente identica (USA 30%, Europa 29%). Maggiori sono le differenze all’interno delle oltre trenta banche europee considerate se si spezza il campione in due tronconi, le virtuose e le fragili.

Le banche europee migliori devono la migliore redditività ad una struttura di costi più snella, a minori accantonamenti per coprire le perdite su crediti (1/4 rispetto alle banche più fragili) e ad una minore tassazione (circa 10 punti percentuali in meno delle banche più rischiose). La minore rischiosità permette alle banche europee più redditizie di detenere meno patrimonio nonostante la dimensione degli attivi sia più rilevante.

Le leve per migliorare la redditività delle banche che hanno un ritorno sul patrimonio inferiore al valore storico del 10% sono risapute, sebbene di non semplice attuazione: a) la riduzione del cosiddetto Cost/Income Ratio e b) la riduzione della rischiosità e, conseguentemente, della dimensione degli accantonamenti.

La prima leva richiede il controllo della dinamica dei costi e la spinta della componente ricavi. Sotto questo punto di vista la distanza con il sistema americano è molto più rilevante in termini di debolezza dei ricavi. Dal lato dei costi è più significativa la distanza all’interno delle banche europee che rispetto agli USA. La seconda leva richiede una migliore attività di monitoraggio dei rischi da parte delle singole banche che a sua volta può essere aiutata, ma anche danneggiata, dalle generali condizioni economiche.

ROTE = Return On Tangible Equity

© Riproduzione riservata