I mercati combinano dei prezzi delle azioni non ancora attraenti in rapporto agli utili (sia che li si rettifichi, sia che li si prenda come comunicati dalle imprese) con dei prezzi delle obbligazioni che dovrebbero flettere per la crescita dei debiti pubblici.

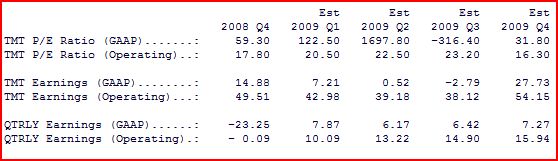

A) Un anno straordinario. Per rendersi davvero conto di quel che è accaduto, basta osservare il primo grafico. È l’utile per azione dello Standard & Poor’s, il principale indice statunitense. Si prendono gli utili rettificati per le poste straordinarie e li si trasforma in un numero omogeneo con l’indice delle azioni. In questo caso si ha – per i dodici mesi che terminano al 31 marzo 2009, quindi dal 1° aprile del 2008 al 31 marzo del 2009 – un utile di 7,21 dollari. Gli utili sono aggiustati per l’inflazione e la serie storica parte dal 1935 (1). Insomma, nell’ultimo anno (non di calendario) abbiamo registrato il minor utile (rettificato) da quando possiamo raccogliere le statistiche sugli utili. Quindi da 75 anni. Se uno non volesse ragionare con gli utili rettificati comunicati dalle imprese, ma con quelli, comunicati sempre dalle imprese, senza poste straordinarie, il numero, invece di essere 7,21, diventerebbe 42,98 dollari, come mostra la prima tabella. Ossia, quasi sei volte maggiore (2).

Quale dei due valori di utile ci serva da guida per l’investimento è argomento aperto.

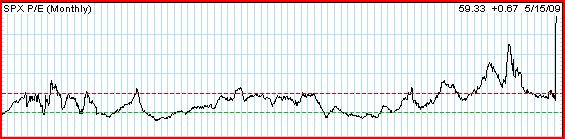

B) Che cosa narra la storia? Le poste negative straordinarie prima o poi finiranno e perciò forse è meglio usare come guida l’utile che non le contabilizza. È anche vero che le poste straordinarie non sono figlie della «sfortuna», ma degli investimenti sbagliati. Per trovare un’uscita dal dilemma, possiamo chiederci che cosa ci racconta la storia finanziaria. Da un punto storico (2) gli utili sono stati pagati, se escludiamo gli avvenimenti dal 2008 a oggi e se escludiamo la bolla del 2000 – lo mostra il secondo grafico – dalle 10 alle 20 volte. Ossia il rapporto prezzo/utili (p/u) sta storicamente tra le 20 e le 10 volte. Con gli utili del 2008, pari a 14,88, abbiamo un rapporto p/u superiore alle 50 volte. Se usiamo la prima tabella, abbiamo per il 2009 un utile stimato di 27,73 dollari contando le poste straordinarie e, sempre stimato, di 54,15 non contandole. Nel primo caso il rapporto prezzo/utili è di 31,8, quindi sopra la media storica, nel secondo è di 16,3, quindi all’interno della media storica.

In conclusione: anche con la migliore delle stime, per il 2009 abbiamo una borsa non a buon mercato. I conti sono fatti sul mercato statunitense, perché fornisce i numeri più trasparenti. È facile che le cose non siano troppo diverse dalle altre parti.

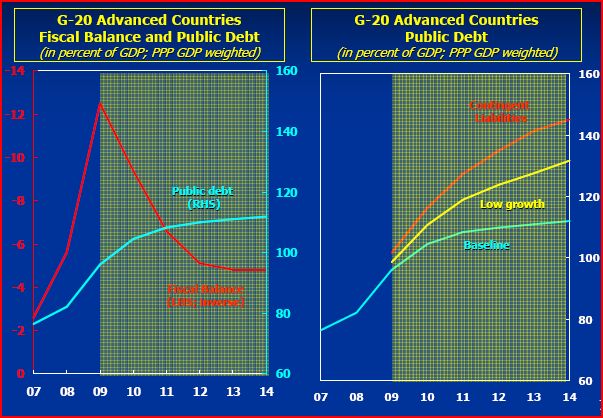

C) Se le cose non fossero messe in questo modo, se i numeri non fossero questi, non si capirebbe quel che è successo. Non si capirebbe perché sono stati impegnati tanti denari pubblici per salvare il sistema. Questi numeri sulla crisi degli utili non rimbalzano facilmente sui media e quindi chi non li conosce può pensare che il sistema politico sia «impazzito», ma così non è. Mostriamo, affiancati, i lucidi presentati dal Fondo Monetario il 30 aprile (3). Si vede dal grafico a sinistra che i deficit del G-20 esplodono per poi rientrare, mentre i debiti pubblici continuano a salire. Dopo di che troviamo, nel grafico a destra, i tre percorsi del debito pubblico in rapporto al Pil: quello dello scenario di base, o il più probabile (la linea azzurra), eguale al grafico di sinistra; quello che si avrebbe se il Pil cresce poco (la linea gialla); infine quello che si avrebbe se la crisi finanziaria, invece di rientrare, richiedesse altri interventi (la linea arancione). Il linguaggio del Fondo Monetario è volutamente poco chiaro. Si mostra una situazione difficile senza mostrare quale paese è messo peggio. Il suo ragionare funziona come ammonimento. Basti pensare che il debito dei G-20 pesato per il Pil e anche tenendo conto degli aggiustamenti delle parità d’acquisto riguarda in primo luogo gli Stati Uniti, il Giappone e l’Europa.

I rendimenti delle obbligazioni, sotto la pressione dei debiti crescenti, dovrebbero salire anche nello scenario di base, figurarsi in quelli peggiori. Si noti che la crescita economica è inclusa nel calcolo, i debiti sono in rapporto al Pil. Ossia, tanto le maggiori entrate fiscali quanto il reddito nazionale (il denominatore) sono inclusi nel calcolo. Perciò non si può obiettare «ma c’è la crescita da considerare».

D) I prezzi delle azioni sono molto alti rispetto agli utili rettificati del 2008 e restano alti rispetto a quelli non rettificati e attesi del 2009. Gli utili potrebbero giustificare i prezzi solo se la crescita riprendesse con forza nel 2010. La crescita dei debiti pubblici, invece, si ha anche sotto le ipotesi più «ottimiste». Facile quindi che i rendimenti salgano.

E) Alla fine abbiamo degli utili che possono giustificare i prezzi solo se crescono molto nel 2010, mentre i rendimenti salgono. Le azioni sono una «scommessa» e le obbligazioni a lungo termine sono da evitare (se i rendimenti salgono i prezzi scendono, perciò il rendimento di periodo, pari all’incasso della cedola e alla variazione del prezzo, dovrebbe essere negativo). A nostro avviso, conviene attendere che la crisi segua il suo percorso prima di investire al di fuori delle obbligazioni a breve termine denominate in euro. La nostra asset allocation, che prende posizione per i tre mesi successivi, resta invariata (per questa ragione riportiamo l’asset allocation di febbraio, che ha il consueto orizzonte di tre mesi e quindi termina in questi giorni). Dal dicembre del 2007 abbiamo mantenuto la stessa idea: le azioni e le obbligazioni a lungo termine vanno evitate. Ribadiamo che tanto le azioni quanto le obbligazioni (lunghe) sono rischiose. Le obbligazioni a breve non presentano un rischio tasso, dunque vanno preferite. In particolare, vanno preferite quelle in euro, e non in dollari, perché gli Stati Uniti debbono sempre importare capitali dalla Cina e, se qualche cosa non andasse per il verso giusto, avremmo anche un indebolimento della loro moneta.

(1) http://www.decisionpoint.com/TAC/SWENLIN.html

(2) http://www.ritholtz.com/blog/2009/05/sp-500-earnings-decline-90/

(3) http://www.imf.org/external/np/speeches/2009/pdf/043009.pdf

| Febbraio 2009 | Stati Uniti | Europa euro | |

| Azioni/obbligazioni | -- | -- | |

| Obbligazioni/liquidità | - | - |

| Marzo 2009 | Stati Uniti | Europa euro | |

| Azioni/obbligazioni | -- | -- | |

| Obbligazioni/liquidità | - | - |

| Aprile 2009 | Stati Uniti | Europa euro | |

| Azioni/obbligazioni | -- | -- | |

| Obbligazioni/liquidità | - | - |

| Maggio 2009 | Stati Uniti | Europa euro | |

| Azioni/obbligazioni | -- | -- | |

| Obbligazioni/liquidità | - | - |

Quando la previsione è di un’attività finanziaria che va molto peggio di un’altra, il giudizio è «---».

«--» o «-» sono giudizi meno negativi.

Lo stesso vale con «+++», e a discendere con «++» e con «+».

«--» o «-» sono giudizi meno negativi.

Lo stesso vale con «+++», e a discendere con «++» e con «+».

utili_sp_in_forma_grafica_al_15_maggio_2009

utili_sp_in_forma_grafica_al_15_maggio_2009

utili_sp_in_forma_tabellare_al_15_maggio_2009

utili_sp_in_forma_tabellare_al_15_maggio_2009

price_earning_dal_1926

price_earning_dal_1926

carte_blanchard_30_aprile_su_deficit_e_debito_g_20

carte_blanchard_30_aprile_su_deficit_e_debito_g_20

Economia@Centroeinaudi (su www.centroeinaudi.it)

è un sito di ricerca sull’economia dei mercati finanziari. In nessun modo le sue previsioni vanno intese come un invito a trasformarle in investimenti. Il Centro Einaudi declina ogni responsabilità per le conseguenze che possono essere arrecate agli utenti per danni o perdita di profitti. I contenuti pubblicati non rappresentano né un incitamento o un’offerta di acquisto o vendita, né un incitamento o un’offerta a effettuare transazioni o atti giuridici. Sono forniti esclusivamente a titolo informativo e possono essere modificati dalla redazione di Economia@Centroeinaudi in qualsiasi momento senza preavviso. I contenuti messi a disposizione non costituiscono raccomandazioni per le decisioni d’investimento. Gli investimenti finanziari vanno scelti a livello individuale, tenendo presente che il rischio non è eliminabile e decidendo in anticipo l'orizzonte temporale cui fare riferimento.

è un sito di ricerca sull’economia dei mercati finanziari. In nessun modo le sue previsioni vanno intese come un invito a trasformarle in investimenti. Il Centro Einaudi declina ogni responsabilità per le conseguenze che possono essere arrecate agli utenti per danni o perdita di profitti. I contenuti pubblicati non rappresentano né un incitamento o un’offerta di acquisto o vendita, né un incitamento o un’offerta a effettuare transazioni o atti giuridici. Sono forniti esclusivamente a titolo informativo e possono essere modificati dalla redazione di Economia@Centroeinaudi in qualsiasi momento senza preavviso. I contenuti messi a disposizione non costituiscono raccomandazioni per le decisioni d’investimento. Gli investimenti finanziari vanno scelti a livello individuale, tenendo presente che il rischio non è eliminabile e decidendo in anticipo l'orizzonte temporale cui fare riferimento.

© Riproduzione riservata