New York - L'economia americana prima della pandemia non era sempre equilibrata ma, almeno, era per lo più prevedibile. I consumatori si aspettavano che i prezzi rimanessero relativamente stabili e le aziende sapevano di non poterli aumentarli molto senza rischiare di spaventarli. Le occasionali carenze di materie prime, cibo compreso, facevano aumentare i prezzi per un po', ma in genere si risolvevano da sole.

Questo ha reso il lavoro della Federal Reserve - la banca centrale americana creata dal Congresso Usa nel 1913 per massimizzare l'occupazione, stabilizzare i prezzi e moderare i tassi di interesse a lungo termine - tutto sommato facile.

Per anni, i 12 membri del comitato centrale della Fed (il Federal Open Market Committee, o FOMC) hanno utilizzato il loro controllo centrale del sistema monetario Usa per alleviare le crisi finanziarie. Hanno gestito le (contenute) sorprese inflazionistiche. E, nel definire la politica monetaria, hanno per lo più ignorato le interruzioni nell'offerta di beni e servizi, presumendo che sarebbero state temporanee. L'obiettivo principale era mantenere i consumi e le attività commerciali a un ritmo equilibrato e la banca centrale è riuscita a farlo adeguando i tassi di interesse, che influenzano la domanda.

I tassi in costante rialzo

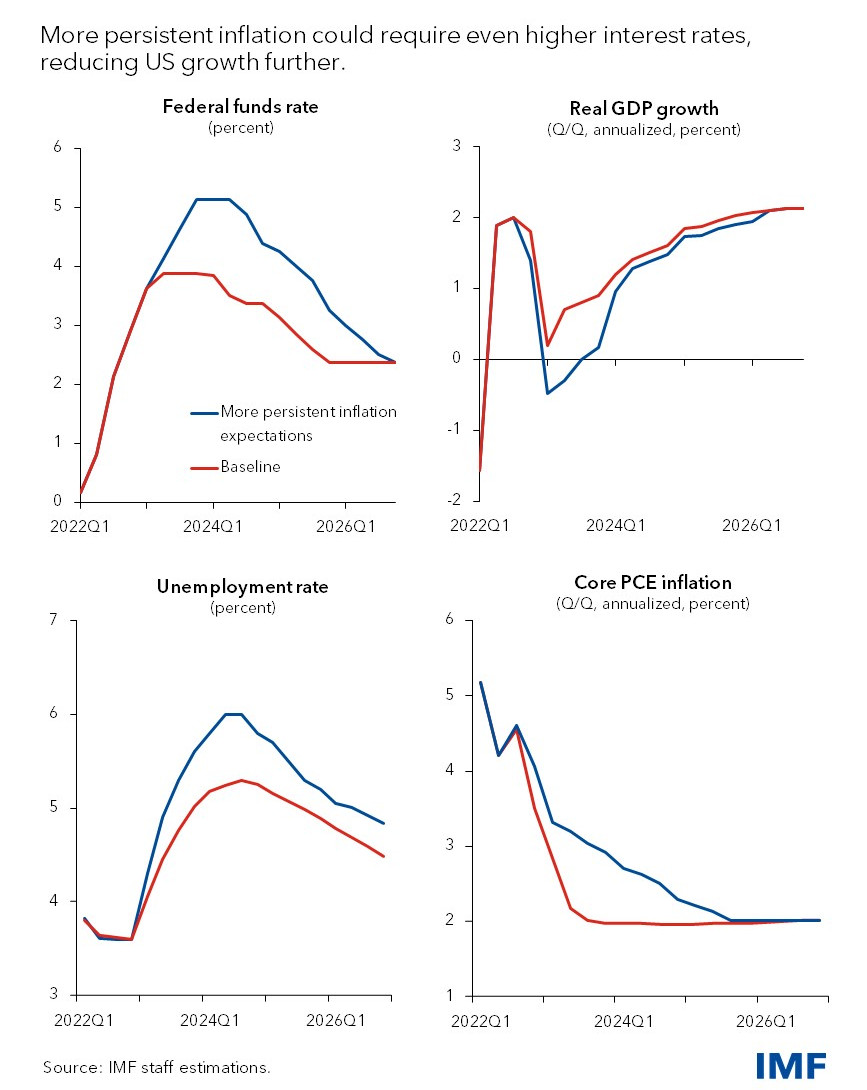

Post-pandemia, l'intera idea di riduzioni dell’offerta "transitorie" appare ridicola. Dopo che l'economia globale è stata scossa per due anni da crisi di approvvigionamento ininterrotte — dai guai marittimi alla guerra in Ucraina — i banchieri centrali hanno smesso di aspettarsi un rapido ritorno alla normalità. Hanno alzato, e stanno ancora alzando, i tassi di interesse in modo aggressivo per rallentare il ritmo di spesa dei consumatori e gli investimenti delle imprese e raffreddare così l'economia. E stanno rivalutando il modo in cui l'inflazione potrebbe evolversi in un nuovo mondo di cui non hanno la bussola.

Dall’inizio dell’anno ogni mese gli economisti della Fed prevedono che l’inflazione (che è rimasta lenta in America per la maggior parte del 21° secolo, contenuta da tendenze di lunga data come l'invecchiamento della popolazione e la globalizzazione) abbia raggiunto un picco, solo per vederla accelerare il mese successivo. Nel frattempo hanno cercato di capire se l’inflazione sia stata causata più da shock dell’offerta globale di beni o da un’impennata della domanda, alimentata da aiuti governativi e da un forte mercato del lavoro.

Le cause dell'aumento dei prezzi

Una ricerca della Federal Reserve di San Francisco ha concluso che la domanda è responsabile di circa un terzo dell'attuale aumento dei prezzi, mentre i problemi legati all'offerta o qualche mix di fattori di domanda e offerta ne determinano circa due terzi. Il problema di questa conclusione è che la Fed è impotente sull’offerta. Nè può intervenire direttamente sui prezzi. Tutto quello che può fare è interrompere gli acquisti di obbligazioni avviati durante la pandemia e ridurre le sue disponibilità di asset, come ha fatto.

Quindi: si trova ad aumentare i tassi di interesse, alzando il suo tasso di riferimento principale di un quarto di punto a marzo, mezzo punto a maggio e tre quarti di punto a giugno, segnalando che ne seguiranno altri, probabilmente altri tre quarti a luglio — a un ritmo serrato che aumenta il rischio di una recessione e può costare posti di lavoro e fallimenti d’imprese.

Ma quello che preoccupa di più è che, stando a molti economisti, la Fed sta navigando al buio, dati i modi sorprendenti in cui si sta comportando l’economia.

Il percorso per abbassare l'inflazione senza causare una recessione «è stato reso significativamente più impegnativo dagli eventi degli ultimi mesi, dalla guerra, ai prezzi delle materie prime e ad ulteriori problemi con le catene di approvvigionamento», ha ammesso il numero uno della Fed, Jerome Powell.

D’altra parte, la Fed non può permettersi di non agire. Se gli shock dell'offerta e l'aumento dei prezzi dovessero durare abbastanza a lungo, infatti, i consumatori potrebbero aspettarsi che l'inflazione permanga, cambiando il loro comportamento d’acquisto in modi che finirebbero col cementare gli aumenti dei prezzi nell'economia. I lavoratori potrebbero esigere una maggiore crescita salariale per coprire le loro spese, spingendo i datori di lavoro a scaricare ancora di più i costi sui consumatori. «Dobbiamo trovare la stabilità dei prezzi in questo nuovo mondo», ha aggiunto Powell.

In attesa di Jackson Hole

Una svolta importante nel definire una nuova strategia da parte della Fed potrebbe arrivare nel corso della riunione politica della banca, durante il tradizionale Simposio sulla politica economica di Jackson Hole, nel Wyoming, l’ultima settimana di agosto. Si tratta di una delle conferenze sulle banche centrali più seguita al mondo. L'evento risale al 1978 e riunisce economisti, operatori finanziari, accademici, rappresentanti del governo degli Stati Uniti e (pochissimi, selezionati) giornalisti per discutere questioni politiche a lungo termine di interesse reciproco.

Se 44 anni fa il primo simposio fu interamente dedicato alla crescita del commercio di beni agricoli, già negli anni Ottanta il padrone di casa, il presidente della Fed di Kansas City Roger Guffey, invitò le menti economiche dell’epoca a discutere di “Problemi di politica monetaria”. Quest’anno gli occhi dei mercati saranno puntati sul resort di montagna, a due passi dal parco di Yellowstone, in cerca di risposte su come “Rivalutare i vincoli sull'economia e sulla politica” che legano le mani ai banchieri centrali.

La speranza è di scoprire che la Fed abbia ritrovato la bussola e, per Wall Street, che si stia orientando verso una posizione più accomodante sul fronte dei tassi d’interesse.

© Riproduzione riservata