Per mercati ed investitori non sembra esserci davvero pace. Nel vero senso della parola, stavolta. Neanche il tempo di rilassarsi e tirare un sospiro di sollievo dopo l’ultima virulenta ondata di pandemia. E persino la nota affermazione “il Covid è la nostra guerra” appare, alla luce degli eventi di oggi, quasi un eccesso di ottimismo. Perché la guerra è arrivata davvero. E si torna immediatamente sull’ottovolante. I mercati azionari hanno reagito malissimo alla sostanziale dichiarazione di guerra all’Ucraina da parte di Putin.

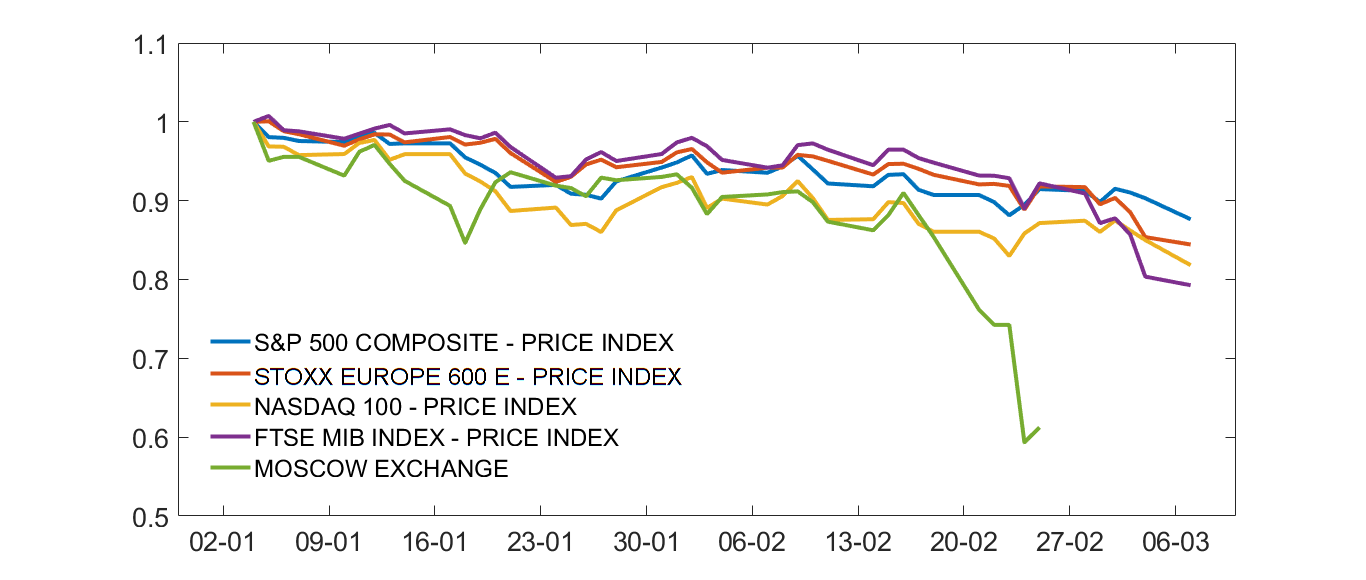

E i primissimi giorni dell’invasione russa hanno ricordato da vicino quelle nefaste settimane di febbraio e marzo 2020, per miliardi di capitalizzazione di borsa bruciati in poche ore, per la drammatica volatilità persino dei titoli più solidi, per un contagioso e generalizzato panico tra gli investitori. I principali indici mondiali hanno perso tra il 10 e il 20% rispetto all’inizio dell’anno, con Milano tra le peggiori piazze in assoluto (Grafico 1). Al netto della borsa di Mosca, ovviamente. Chiusa dopo aver bruciato circa il 40% del proprio valore in pochi giorni.

Il conto dell'Italia

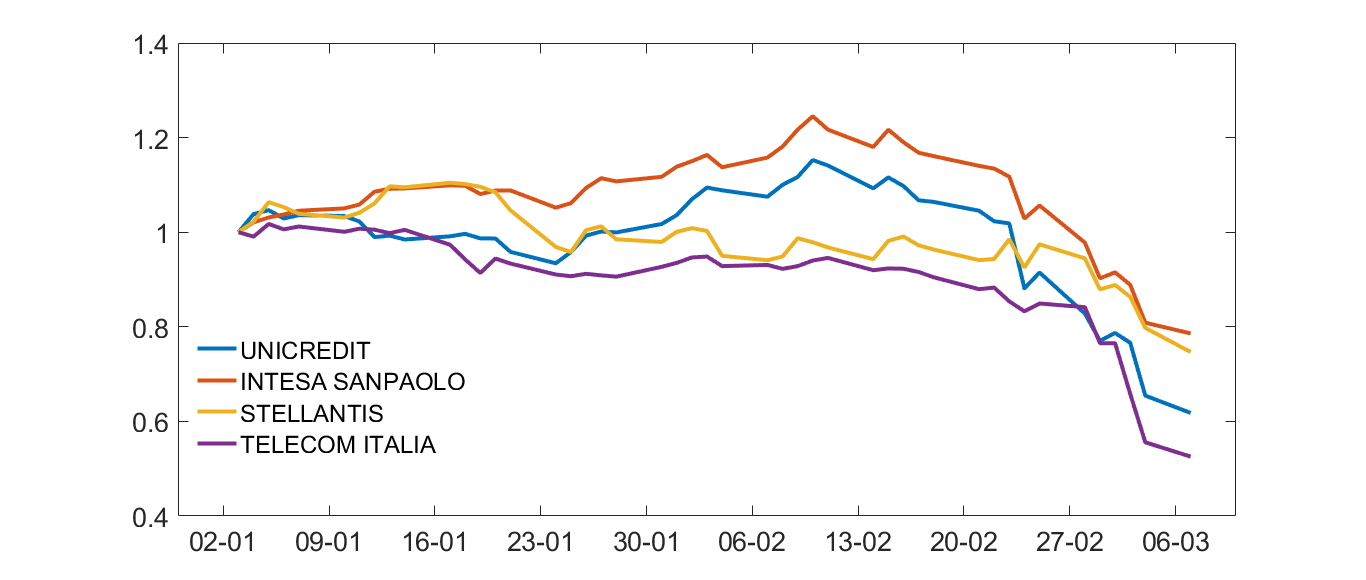

L’Italia sta pagando duramente l’ampio programma di sanzioni inflitte alla Russia. A causa, ad esempio, della forte esposizione delle nostre banche a quell’economia. Non a caso, i titoli bancari hanno registrato le perdite più ingenti. I due principali istituti italiani, Intesa e Unicredit, hanno perso il 20 e il 40%, rispettivamente, in confronto dell’avvio dell’anno. Giorni molto dolorosi anche per altri colossi nostrani, come Stellantis e Telecom (Grafico 2).

I calcoli di alcuni

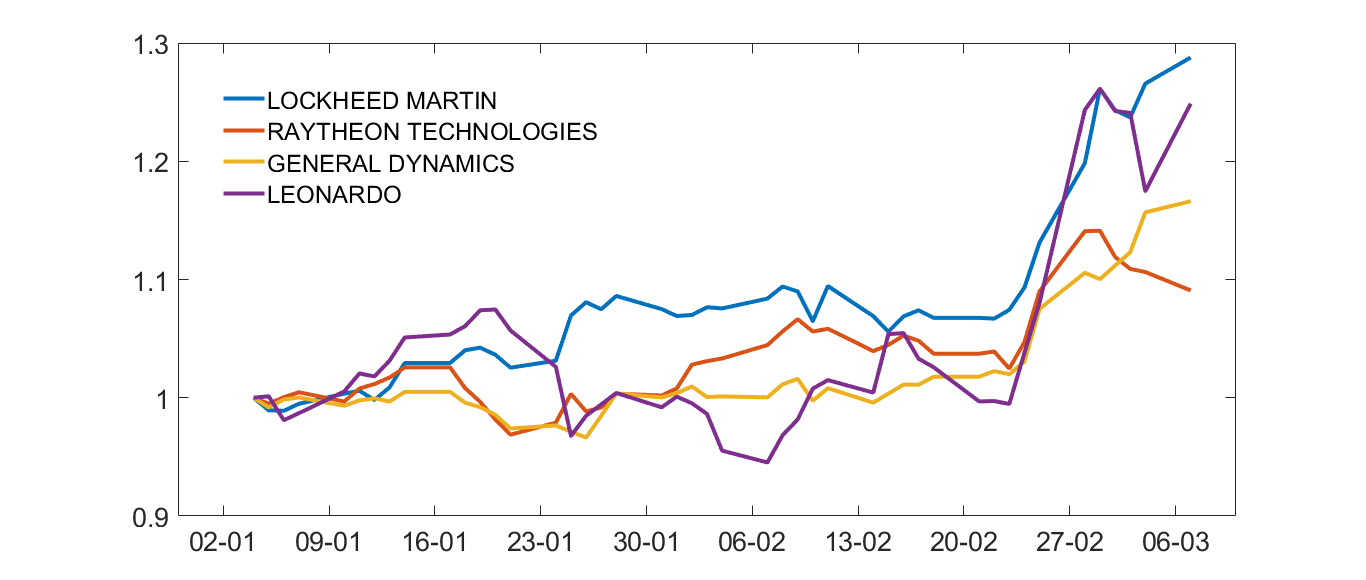

Non per tutti, a dir la verità. Ed ecco un altro deja vù della recente pandemia. Anche stavolta, come è successo ai titoli tecnologici e del commercio elettronico durante la crisi scatenata da lockdown e restrizioni varie, c’è qualcuno che gode. Facile immaginare chi. E anche perché. I titoli dell’industria pesante, ed in particolare delle armi, hanno letteralmente brindato allo scoppio delle prime bombe su Kiev, mettendo a segno rialzi sensazionali. Tre tra i principali titoli del settore bellico americano (Lockheed Martin, Raytheon e General Dynamics) hanno incrementato in pochi giorni il proprio valore di borsa tra il 10 e il 30% rispetto ad inizio anno (Grafico 3). Non da meno la "nostra" Leonardo.

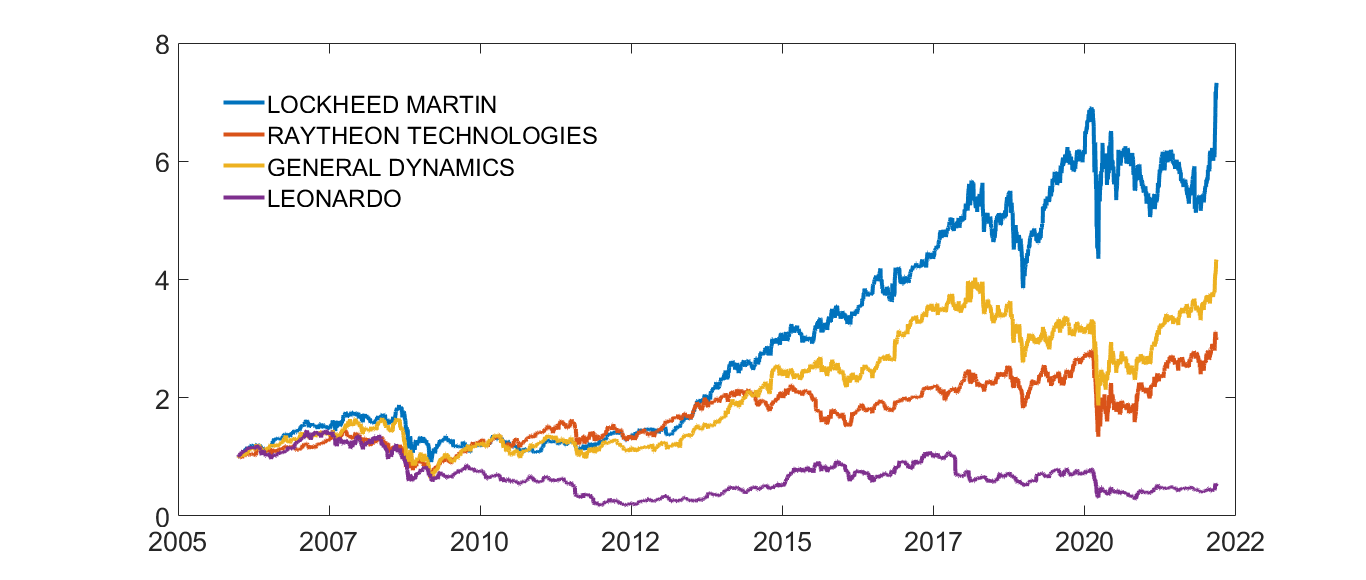

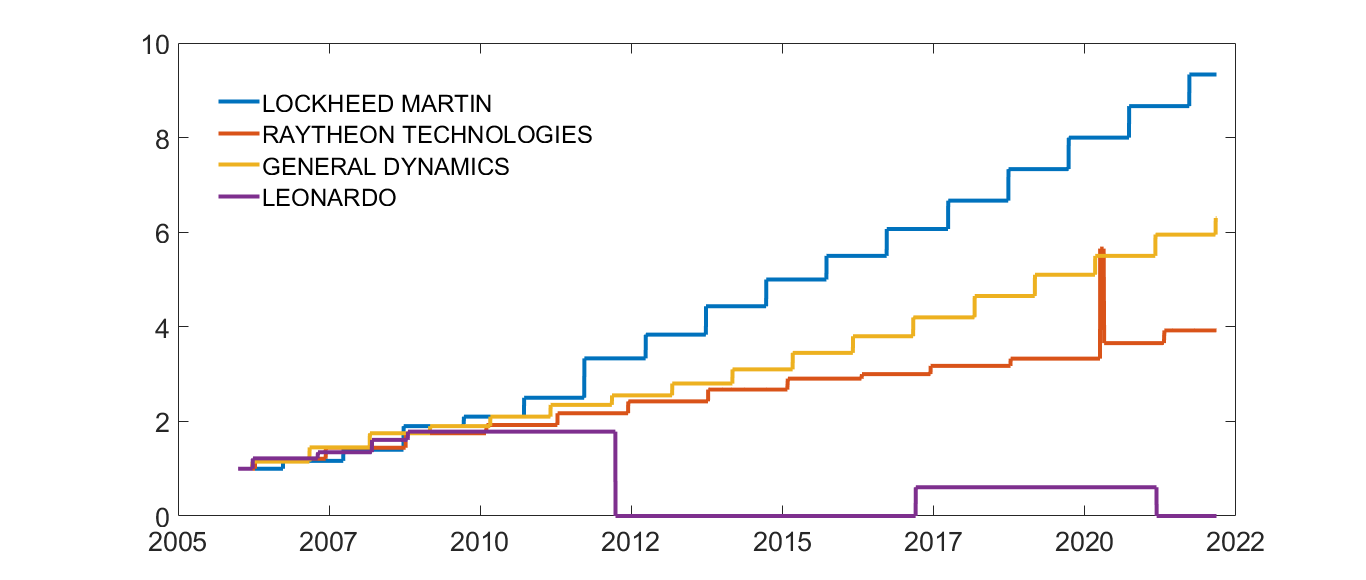

C’è da dire che il rapporto euforico tra i titoli della guerra e i mercati finanziari non è questione solamente delle ultime settimane. Anzi, un costante e vigoroso trend rialzista caratterizza questi titoli oramai da molti anni (Grafico 4, figura in alto). Basta pensare che un euro investito in azioni Lockheed Martin all’inizio del 2006 oggi vale 8 volte di più! Mentre chi ha investito in azioni General Dynamics ha praticamente quadruplicato la propria ricchezza e l’ha raddoppiata se ha comprato invece titoli Raytheon. Senza contare i proventi che avrebbe realizzato dall’elargizione di sostanziosi dividendi, puntualmente pagati ogni anno da queste compagnie. La figura in basso mostra come le tre aziende belliche americane hanno costantemente rivisto al rialzo i loro Dividend Yields, ovvero la cifra (in dollari) pagata ai propri azionisti per ogni azione posseduta. Esemplare il caso di Lockheed Martin, che ha aumentato il proprio dividendo puntualmente ogni anno. In questo caso, tuttavia, Leonardo fa eccezione, sia per andamento del valore dei titoli che per dividendi pagati ai propri azionisti.

Il brindisi all’invasione russa da parte dei titoli delle armi mette di nuovo sotto i riflettori un tema estremamente delicato nel rapporto tra investitori e mercati: la questione etica. Quanto può essere morale o persino tollerabile speculare su eventi tragici come una guerra, o investire in aziende che producono ciò che serve a fare la guerra?

I titoli delle armi, a dirla tutta, sono finiti già da diversi anni nel mirino degli investitori più eticamente sensibili.

BlackRock, una delle più grandi società d’investimento al mondo, un gigante da quasi 10 mila miliardi di dollari di gestione patrimoniale, ha escluso da molti dei suoi fondi le società del settore bellico già nel 2018, a seguito dell’ennesima strage in una scuola americana.

Il boom degl investimenti sostenibili

La questione etica ha prodotto negli ultimi anni un vero e proprio boom degli investimenti sostenibili, tanto che pochi mesi fa la BRI (Banca dei Regolamenti Internazionali) ha addirittura messo in guardia da una potenziale bolla. Secondo il rapporto Assogestione 2021, l’ammontare di ricchezza In Italia allocato in titoli o fondi considerati eticamente sostenibili è passato in un solo anno da 276 a 361 miliardi di euro, con un incremento del 31%.

Ma che cosa sono davvero gli investimenti sostenibili? E cosa è davvero etico?

In linea di massima, per considerare un investimento sostenibile, questo deve tenersi alla larga da settori come quello delle armi, del tabacco, del gioco d’azzardo. Una visione più rigorosa esclude anche i titoli legati ai carboni fossili. L’Unione Europea ha provato a far chiarezza con l’ultima direttiva SFDR (Sustainable Finance Disclosure Regulation), la nuova normativa sull'informativa di sostenibilità nel settore dei servizi finanziari, in vigore dal marzo 2021. Anche perché la questione è ancora estremamente nebulosa. Emblematica è la controversia che si è sviluppata intorno ai fondi d’investimento, targati come sostenibili, di Intesa Sanpaolo e Generali, accusati di avere in pancia azioni dei giganti petroliferi o addirittura di case di gioco d’azzardo.

Le domande che la finanza dovrebbe porsi

Insomma, se c’è forse poco da discutere rispetto alla scarsa moralità o sostenibilità dell’industria bellica, lungi dall’essere scontata è invece una definizione chiara e soprattutto puntuale di cosa possa essere davvero etico. Proviamo a fare qualche esempio, legato ai giorni nostri.

È etico investire oggi in titoli di aziende russe, legate più o meno alla classe dirigente che ha deliberatamente deciso di aggredire un Paese sovrano e bombardare una popolazione? È etico investire oggi in titoli di aziende possedute, o comunque sostanzialmente partecipate, dai cosiddetti oligarchi russi, che finanziano e foraggiano la guerra di Putin?

Più in generale, quanto è etico investire in aziende legate alle classi dirigenti di Paesi lontani dalla nostra idea di convivenza civile e democratica? Su questo punto, poi, occorre fare molta attenzione. Perché a guardar bene il mappamondo, problemi di etica spuntano davvero come fiori a primavera. E non si possono nemmeno mettere nei cannoni.

© Riproduzione riservata