Le aspettative di un rialzo dei tassi di riferimento da parte della FED americana a dicembre sono risalite a circa il 90%. Questo dato è un indicatore soggetto a forti oscillazioni. Le aspettative erano al 100% a inizio estate ovvero quando gli indicatori di mercato davano per certo il rialzo a luglio; qualche settimana fa solo il 40% degli operatori finanziari si attendevano un prossimo rialzo dopo che a settembre ancora si era rimasti al nulla di fatto.

I nuovi dati americani sulla disoccupazione e sul costo orario del lavoro hanno nuovamente infiammato le aspettative. Spostandoci dalla nostra parte dell’oceano, la situazione è speculare, con indicazioni reali, ovvero non ricavate da indicatori di mercato ma basate sulle affermazioni del Governatore della BCE, improntate ad un ulteriore incremento degli acquisti di titoli governativi al fine di contrastare i fenomeni deflazionistici, cioè di ulteriore discesa dei prezzi dei beni e dei servizi, che ancora caratterizzano le economie dell’euro-zona. L’ipotesi consiste nell’allungamento di altri nove mesi del Quantitative Easing (QE) rispetto alla scadenza precedentemente indicata a settembre 2016 ed ora spostata a giugno 2017.

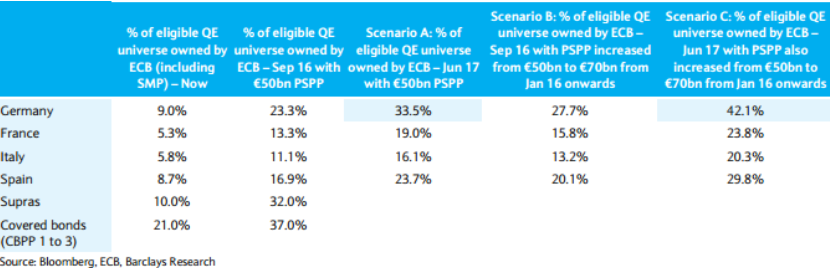

L’aumento della durata del QE pone alcune questioni sull’ammontare massimo acquistabile di titoli governativi, limite che attualmente è fissato al 33%, ovvero un terzo dei titoli acquistabili dalla BCE per singolo paese emittente. Questo limite verrebbe superato per i titoli tedeschi a causa dell’estensione temporale annunciata. Oggi la BCE detiene il 9% dei titoli governativi tedeschi cosiddetti “eligible”, ovvero aventi le caratteristiche per partecipare al QE. Nell’ipotesi della scadenza del QE a settembre 2016 la percentuale sarebbe rimasta intorno al 20% ipotizzando 50 milioni di euro di obbligazioni governative acquistate mensilmente.

L’allungamento di nove mesi farebbe toccare il limite del 33% per le emissioni tedesche e se gli acquisti dovessero salire a 70 milioni di euro mensili l’ammontare supererebbe il 40%, creando dei problemi di intasamento da titoli tedeschi e la necessità di spostare gli acquisiti sui titoli governativi di Francia, Italia e Spagna.

Ovviamente questa è una simulazione che potrà essere gestita opportunamente dalle autorità monetarie ma che segnala un limite fisico all’espansione del QE nell’eurozona, in particolare se eccessivamente concentrata sulla Germania.

© Riproduzione riservata