Nella quotidiana illustrazione degli avvenimenti che determinano i movimenti dei mercati finanziari tende ad emergere un approccio, per così dire, sportivo alla spiegazione dei fenomeni. Se osserviamo ad esempio i titoli del sito del Wall Street Journal (MarketWatch) notiamo come spesso le vicende riguardanti le oscillazioni della Borsa siano impostate come se si stesse commentando una partita di football tra la squadra degli Orsi e la squadra dei Tori, dove il risultato non tanto finale ma anche solo parziale non si sa mai quale sia.

L’apoteosi di questa vivace e divertente discussione planetaria la si raggiunge nei blog di commento ad eventi particolari quali la quotazione di Facebook o le audizioni del Governatore della Fed, dove lo scontro tra le fazioni dei rialzisti e dei ribassisti si esprime al massimo delle capacità dei numerosissimi ed agguerriti partecipanti. Anche in ambienti più ristretti e professionali possono formarsi degli “schieramenti” le cui posizioni, se indirizzate e valorizzate, permettono di far emergere le qualità delle parti a beneficio di tutti.

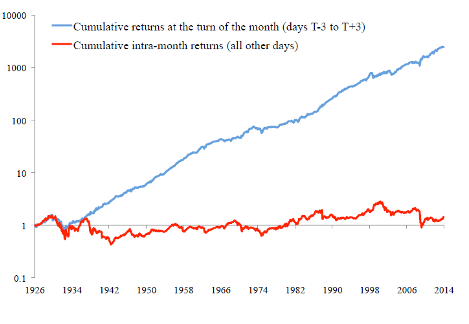

Poi, sia che siate degli amatori che dei professionisti degli investimenti, si scopre che una gran parte dei movimenti della Borsa americana è praticamente aria fritta. Spieghiamo (*). Bisogna analizzare i ritorni cumulati della Borsa americana dal 1926 al 2014 separandoli in due gruppi. Il primo gruppo considera i rendimenti cumulati a cavallo del mese (da T-3 a T+3 dove T è l’ultimo giorno lavorativo del mese). Il secondo gruppo considera i rendimenti cumulati dei restanti giorni.

Può apparire desolante ma il risultato di questa “scrematura” dei rendimenti racconta come tutto avvenga a cavallo del mese mentre nulla avviene durante gli altri giorni. In sostanza, qualunque cosa si pensi della Borsa americana i risultati positivi si raggiungono operando circa dodici settimane all’anno mentre le restanti quaranta possono essere dedicate ad altro. Ancora più eclatante è il fatto che dal 1987 al 2014 tutte le giornate positive si sono concentrate a cavallo del mese mentre il ritorno medio degli altri giorni del mese è stato inesorabilmente negativo.

La questione, se possibile, è ancora più interessante. E’ come se la squadra dei Tori vincesse una volta su quattro e, viceversa, la squadra degli Orsi si aggiudicasse tre quarti delle giornate borsistiche. Il paradosso consiste nella dimensione dei risultati, spaventosamente favorevole per la squadra dei Tori in termini di reti segnate le quali, per le caratteristiche della “competizione” finanziaria, sono quelle che contano. Infatti la performance, misura per eccellenza della condizione bearish o bullish di un mercato, non si misura in numero di giornate a favore o contrarie ma sul risultato cumulato di tutte le giornate.

(*) Kalle Rinne, Matti Suominen, Lauri Vaittinen: ”Dash for Cash: Month-End Liquidity Needs and the Predictability of Stock Returns”.

© Riproduzione riservata