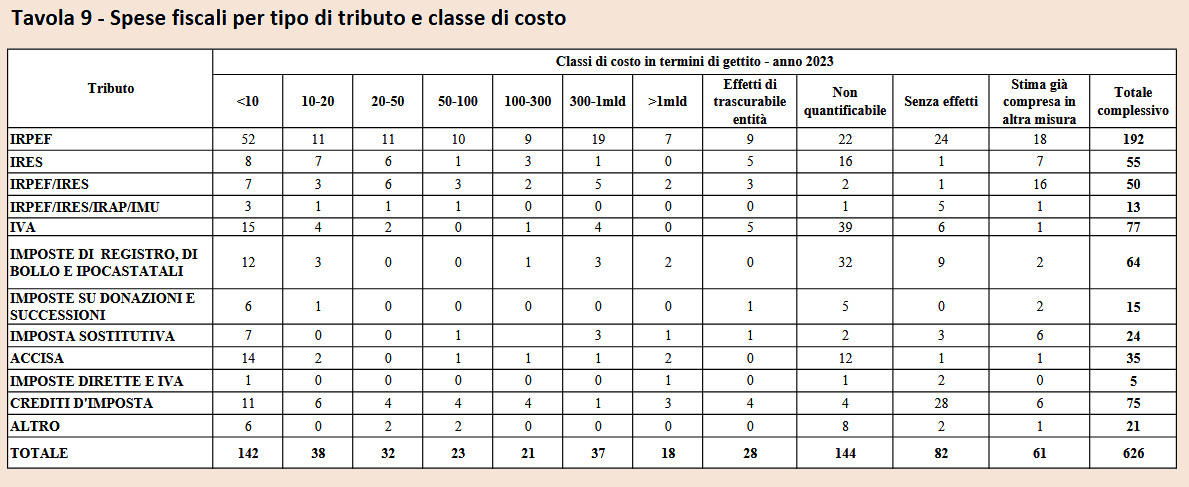

Agevolazioni fiscali nel mirino in questi giorni. Ma il Superbonus 110% non è solo, anzi: è in ottima compagnia con altre 625 voci. Infatti, il numero totale delle spese fiscali tra il 2021 e il 2022 è continuato ad aumentare passando da 592 a 626 voci. Il loro processo di crescita in questi ultimi anni è stato continuo e permanente: nel Rapporto del 2016, la Commissione per le spese fiscali evidenziò un numero totale di spese fiscali pari a 444 voci; quindi, in 7 anni, tra il 2016 e il 2022, esse sono cresciute di 182 voci e cioè di oltre il 40%.

Nel 2023 si calcola – come mette in luce il Rapporto sulle spese fiscali del 2022 presentato a novembre scorso – che le spese fiscali valgano circa 125 miliardi, pari a oltre il 6% del Pil.

La peculiarità italiana

In rapporto con quel che accade in altri Paesi, l’esperienza italiana in materia di spese fiscali, si caratterizza non solo per gli importi rilevanti di spesa e di gettito perduto – come deviazione dal regime normale e dallo standard legale – ma soprattutto sul piano del numero di voci di spesa, che appare uno dei più elevati tra i diversi Paesi. Questa situazione, abbastanza unica nel panorama dei paesi Ocse, fa emergere anche un altro aspetto particolarmente rilevante: se si considera che l’importo medio delle spese fiscali per contribuente risulta essere in Italia molto contenuto, rispetto agli altri paesi (più della metà delle spese fiscali presenta un costo inferiore a 10 milioni di euro, o è senza effetti o non è quantificabile), ne emerge un quadro molto particolare: le spese fiscali tendono ad avere nel nostro Paese un carattere non sistemico e una natura alquanto frammentata, che ne mette in evidenza il prevalente utilizzo per finalità politiche e di scambio con i vari gruppi di interesse. “Proprio questo è il problema – spiega Andrea Carinci, ordinario di diritto tributario all’Università di Bologna – perché le agevolazioni italiane hanno strutture diverse e sono fortemente disomogenee per cui si cumulano e confliggono tra loro, anche perché si sedimentano nel tempo. Spesso sono inserite nell’ordinamento più come volano elettorale che come elemento pianificato, sono pensate per una esigenza temporanea ma poi vengono reiterate per decenni, come capita per la rivalutazione dei beni. Andrebbe invece valutato se danno ritorno oppure no, ma queste analisi non si fanno”.

Razionalizzare è necessario

Un aspetto, questo, molto importante se si vuole immaginare un percorso di revisione e di razionalizzazione delle varie voci di spesa fiscale, che consideri gli effetti economici e distributivi e la loro coerenza con l’attuale situazione economica e gli obiettivi tributari generali; ma soprattutto se si vuole effettuare una riduzione significativa delle spese fiscali nel nostro Paese. Un tale contesto di benefici e vantaggi molto diffusi e parcellizzati suggerisce che un’azione di revisione delle tax expenditures debba basarsi su un’azione sistemica, che affronti nel complesso il costo elevato e la dispersione dell’insieme di voci di spesa fiscale, piuttosto che operazioni settoriali o “voce per voce”, che avrebbero effetti molto parziali e rischierebbero di essere inefficaci o di essere vanificate nel processo di approvazione della Legge di Bilancio.

Con riferimento agli effetti finanziari, nel periodo 2017-2023 il mancato gettito ascrivibile alle agevolazioni fiscali rappresenta mediamente circa il 6% del Pil, con un andamento altalenante ma tendenzialmente crescente rispetto al 2017 (dal +5% nel 2017 al +6,3% nel 2023). L’entità della perdita di gettito complessiva nel periodo 2017-2023 registra un aumento del 43,9% passando da 87,3 miliardi di minori entrate nel 2017 a 125,6 miliardi di minori entrate nel 2023.

Ma è la casa che costa di più al Fisco

A seconda della natura delle diverse agevolazioni - esenzioni, deduzioni dal reddito, riduzioni di imposta e o di aliquota, rimborsi fiscali e differimenti di imposta - i regimi fiscali di favore si possono raggruppare in categorie omogenee tra cui quelle di maggior peso in senso meramente numerico sono le seguenti: competitività e sviluppo delle imprese, con 112 misure agevolative; diritti sociali, politiche sociali e famiglia (102), la cui crescita registrata negli ultimi anni in larga parte è spiegata dall’emergenza sanitaria; politiche economico-finanziarie e di bilancio e tutela della finanza pubblica (90); casa e assetto urbanistico (55) e politiche per il lavoro (55).

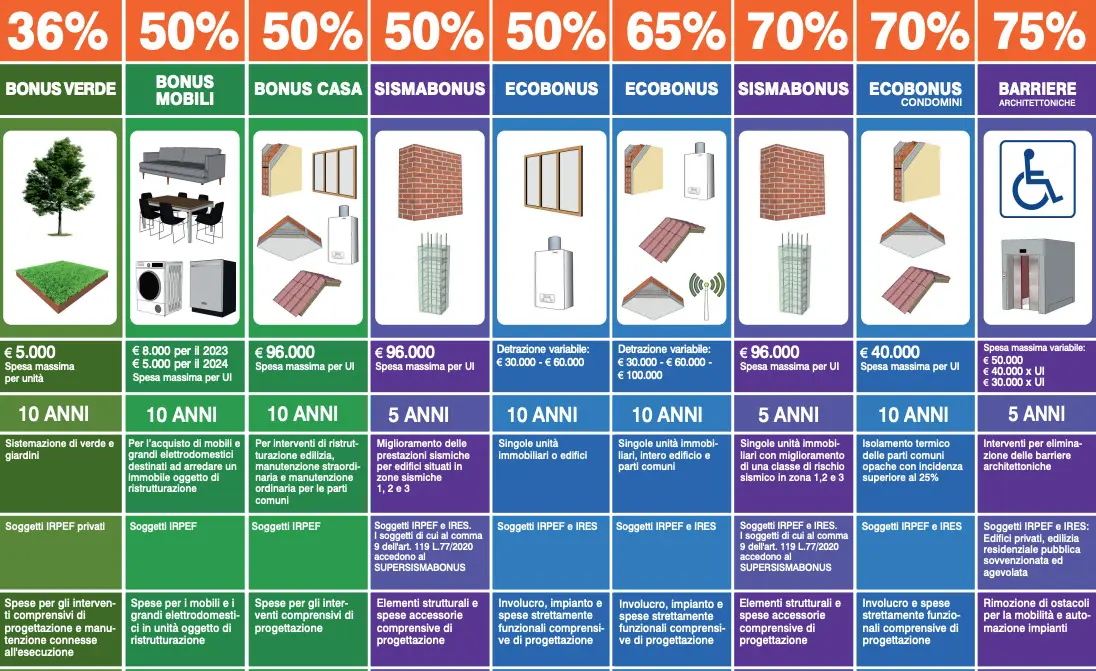

Le misure agevolative che fanno perdere più gettito sono le detrazioni “Ecobonus”, previste nella misura del 55 e del 65%, delle spese sostenute per vari interventi di riqualificazione energetica degli edifici esistenti di qualsiasi categoria catastale, anche rurale.

Naturalmente, anche il 19% per le spese sanitarie occupa un posto privilegiato, con 3,7 miliardi di spese e quasi 20 milioni di italiani che ne beneficiano, ciò che fa di tale misura la più diffusa e utilizzata in termini meramente numerici. Lo stesso vale per l’assegno familiare, la cui spesa corrispondente, per lo Stato, sarà di circa 5,3 miliardi, sempre nel 2023. Inoltre, l’esenzione dall’Imu estesa anche al possesso dell'abitazione principale o assimilata procura una perdita di gettito pari a circa 5,3 miliardi. Un pacchetto consistente di sconti fiscali dà invece sostegno – con varie formule – agli investimenti delle imprese. Crediti d’imposta e deduzioni maggiorate sui beni strumentali e i beni “Industria 4.0”, bonus ricerca e sviluppo, patent box: nel complesso valgono 11,4 miliardi.

Un catalogo senza freni dall’alcol ai tartufi

Non c’è dubbio, alla luce dei dati resi pubblici dalla Relazione, che serva un intervento complessivo da inserire nella prossima riforma fiscale e, sulla scorta di quanto affermato dalla “Commissione Marè” non sarebbe utile procedere caso per caso e questo perché è proprio l’aver proceduto “caso per caso” che ha condotto alla situazione attuale. Che presenta situazioni paradossali. Ad esempio, la spesa fiscale 36 “Determinazione forfetaria dell’accisa sull’alcool etilico prodotto da piccoli alambicchi” si suppone sia su misura per pochi soggetti così come sarà stata un’altra minoranza a caldeggiare la spesa fiscale 26 che si occupa dell’applicazione dell’aliquota Iva ridotta del 5% “ai tartufi freschi o refrigerati” e del 10% ai “tartufi congelati, essiccati o preservati immersi in acqua salata, solforata o addizionata di altre sostanze atte ad assicurare temporaneamente la conservazione, ma non preparati per il consumo immediato”. Una misura che ha effetti finanziari vicini ai 200 mila euro l’anno.

© Riproduzione riservata