Il genio esce dalla lampada ed esaudisce i desideri, ma è difficile, una volta finito il compito, farlo rientrare. Il genio del 2021, e probabilmente di buona parte del 2022, è quello dell’inflazione.

Data per scomparsa da un paio di decenni, l’inflazione, evocata dalla gigantesca iniezione di liquidità nel sistema economico, adesso è ritornata. Dall’inizio della pandemia e fino al mese di luglio 2021, i tre principali banchieri centrali, americano giapponese ed europeo, hanno creato dal nulla e immesso nuovo potere di acquisto per la impressionante somma di 9mila miliardi di dollari, più o meno quanto la metà del Pil degli Stati Uniti d’America o cinque volte il Pil dell’Italia.

La scelta obbligata

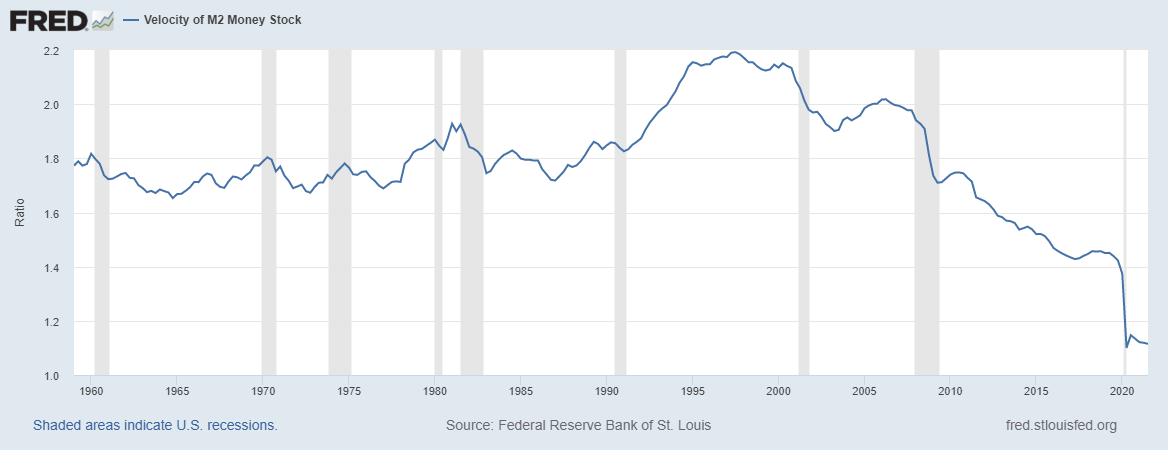

Del resto, non avevano altra scelta. Il contrasto della peggiore recessione secolare richiedeva risorse cui i bilanci pubblici non avrebbero potuto provvedere. Ma l’inflazione non è un fenomeno balistico, ossia non cresce proporzionalmente con la quantità di moneta, se la moneta viene introdotta nel sistema mentre la sua velocità di circolazione, ossia l’uso per le normali transazioni, diminuisce. E questo era esattamente il caso della crisi pandemica. La velocità di circolazione si era già ridotta molto a partire dal 2000, durante venti anni di crescita reale mai soddisfacente delle economie avanzate, inducendo quindi una fase di calma dei prezzi che più di una volta aveva fatto temere addirittura la deflazione. Poi, in corrispondenza della pandemia, come si vede dalla figura 1, la velocità di circolazione è letteralmente collassata. Tanto bastava per tranquillizzare i banchieri centrali che aumentare il potere di acquisto in circolazione di 9 mila miliardi di dollari fosse tutto sommato fattibile.

Evocato, il genio della moneta ha fatto il suo dovere. Ha coperto i trasferimenti pubblici durante la pandemia permettendo la parallela espansione dei deficit, che sono stati del 14,85% del Pil negli Usa (2020), del 12,53% negli UK, del 4,3% in Germania, del 10,65% in Francia e del 9,6% in Italia. La caduta del Pil è stata così ammortizzata (il Pil è caduto ovunque ma il reddito disponibile assai di meno) e le risorse monetarie messe nel sistema economico hanno evitato fallimenti e licenziamenti e consentito il rimbalzo economico del 2021 (che per il Pil dell’Italia sarà del 6,1%, per quello degli Usa del 5,5% e così via).

Il risveglio del 2021

Fin qui tutto bene, salvo che mentre nel 2020 l’inflazione è stata al suo posto, nel 2021 si è risvegliata dal lungo sonno. L’ha ridestata proprio la ripresa, e in particolare il fatto che dopo la caduta della produzione della primavera del 2020, le imprese avevano svuotato i magazzini e non avevano ricaricato le linee di produzione. Ci sono prodotti che però hanno lead time di mesi (per i chip, per esempio, il tempo dall’inizio alla conclusione del processo produttivo tipo è di sette mesi), ragione per cui fermando la produzione per sei mesi e non ricaricando il ciclo produttivo di continuo, si ha il paradosso che dalla ripartenza della domanda alla sua soddisfazione con prodotti nuovi possano passare anche sette mesi, o più. E così i prezzi dei prodotti intermedi sono quasi tutti saliti, e non di poco.

Il caso americano

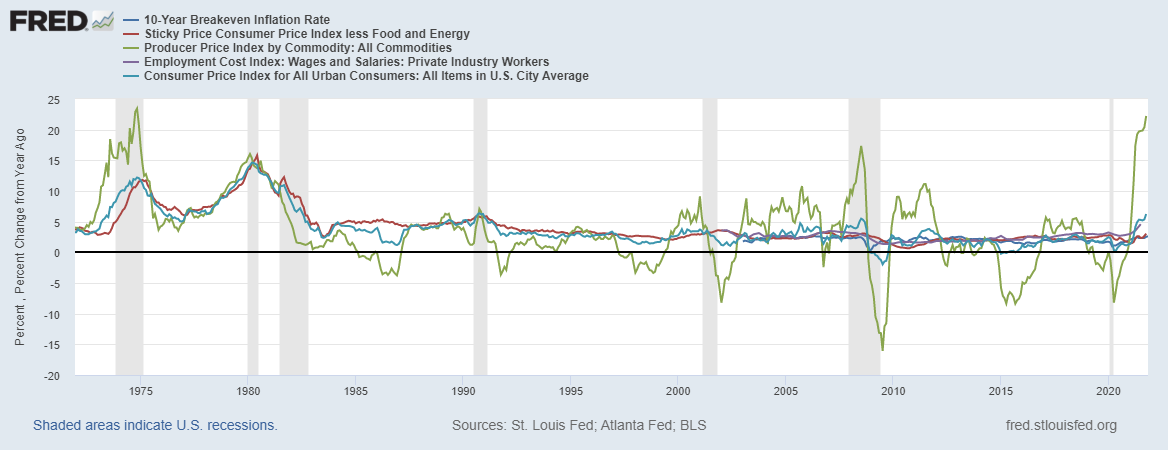

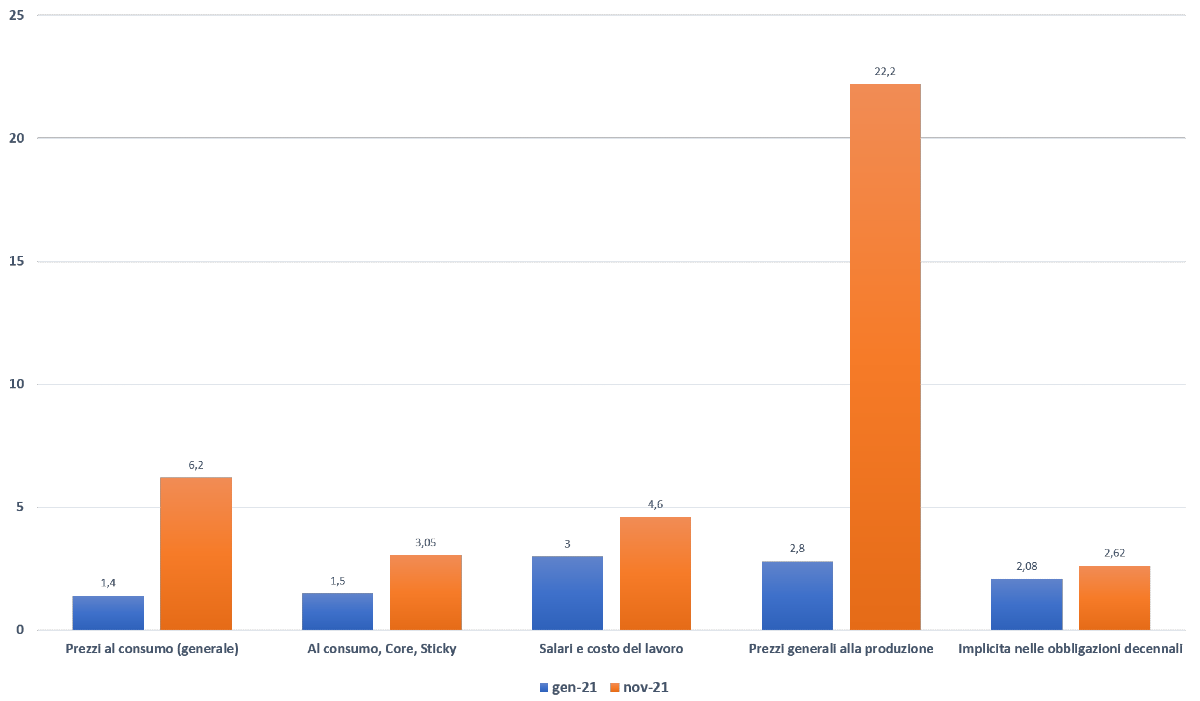

Mese su mese dell’anno precedente, l’inflazione dei prezzi alla produzione negli Stati Uniti a ottobre 2021 (ultimo dato) è stata rilevata al 22,2 per cento (figura 2). Nella figura si evidenziano alcuni indicatori di inflazione tendenziale, e in particolare: inflazione implicitamente misurata dal premio per il termine dei treasuries decennali; inflazione core, ossia dei prezzi al consumo “sticky”, che escludono cibo ed energia; inflazione dei prezzi alla produzione; inflazione del costo salariale e del lavoro; inflazione generale (prezzi al consumo, finali).

Basta per avere più inflazione generale? Ossia basta per avere una inflazione generalizzata misurata dai prezzi al consumo? Certo che no, ma è sempre una base. Il riflesso sull’inflazione generale per il momento è del 6,1%, il che ovviamente non è poco, se si considera che il target standard di inflazione per i banchieri centrali è intorno al 2 per cento. I banchieri centrali, tuttavia, gettano acqua sul fuoco, sia pure con diverso vigore. La Bce ostenta sicurezza. La Fed al contrario pare relativamente più allarmata. Da qualche trimestre aveva rinunciato al target di inflazione del 2 per cento istantaneo, sostituendolo con un valore superiore al 2 per cento, in media.

La strategia della Fed

Quindi la Fed ammette che l’inflazione, in certe condizioni, possa mantenersi al di sopra del 2 per cento per un certo periodo di tempo, e anche con picchi, ma non per sempre. Perché un valore superiore al 2 per cento in media, secondo i Fed Watchers, vuol dire che, in media, deve essere pur sempre inferiore al 3 (anche se sempre al netto dei picchi), e a 3 punti di inflazione core siamo arrivati.

Che cosa è l’inflazione core? E’ quella relativa alle componenti non volatili, dipendenti da stagionalità, intemperie, crisi internazionali, insomma dagli elementi esogeni non controllabili. Secondo i calcoli ben fatti, l’indice dei “sticky price”, ossia dell’inflazione core, che a gennaio del 2021 era dell’1,5% maggiore di gennaio 2020 ed autorizzava a stare tranquilli, adesso (ottobre 2021) è salito a +3,05% dove è balzato in un solo mese dal precedente valore di +2,66%. Tanto basta per segnare un allarme. Certo, potrebbe essere un picco, ma la soglia è stata superata e questo vuol dire che l’intervento restrittivo non solo non è più escludibile, ma diventa probabile, pressoché certo, qualora il dato non si riveli un picco, ossia non si torni indietro.

La situazione nel Vecchio Continente

E in Europa? A gennaio la core inflation era appena +0,2%, quindi tutto tranquillo e non ha raggiunto l’1% fino a tutto agosto. Poi ha preso a salire e il 30 novembre 2021 era al 2,6%, quindi oltre il target, ma ovviamente potrebbe essere un picco. A rassicurare i banchieri centrali c’è il fatto che i meccanismi di indicizzazione automatica salariale non esistono più da tempo e che quindi una fiammata può essere assorbita temporaneamente, e con la crescita della produzione e della produttività in un secondo tempo si vedrà. Meno rassicurante è il fatto che la mancanza di inflazione negli ultimi venti anni ci lascia senza risposte su questioni quali: quanti mesi occorrono perché una variazione dei costi entri nelle aspettative di chi formula i prezzi? Ossia, non sappiamo bene non solo se l’inflazione sia destinata a durare, ma quanto debba durare perché non inizi a propagarsi dai costi ai prezzi, dai prezzi alle aspettative di prezzi e quindi ai costi.

Il fattore dei mercati

Questo dipende molto da quanto concorrenziali sono i mercati (e lo sono più che in passato), ma anche dal potere di mercato dei fornitori di fattori produttivi essenziali. Se è sceso il potere di mercato del lavoro e dei sindacati, ragione per cui il riflesso salariale dell’inflazione tarda (come si vede dalla figura 2, a fronte di prezzi al consumo del +6,1% i costi salariali negli Usa sono aumentati del +4,6%), potrebbe però essersi accresciuto il potere di mercato di chi ha tecnologie critiche (i chip) o di chi possiede le fonti energetiche, giacché i propositi di decarbonizzare il pianeta rallentano o azzerano la ricerca di nuove fonti fossili e rendono automaticamente più rare le fonti primarie esistenti, mentre il consumo globale di energia non diminuisce, anzi sale anno dopo anno.

Una revoca anticipata delle misure di espansione monetaria?

Per quanto non ci sia ragione di fasciarsi la testa, il grattacapo è serio e i policy maker dovrebbero considerarlo. Il rischio non è la perdita del controllo dell’inflazione, questo no. Piuttosto potrebbe essere la revoca prima del tempo delle misure di espansione monetaria, cosa che pare già probabile negli Usa, ma meno in Europa. Le vittime di un ritorno alla neutralità monetaria saranno più che illustri, perché a pagare saranno gli Stati e i loro bilanci pubblici. Con il denaro che tornasse ad avere un rendimento e un costo positivi, il rientro dagli ultra-debiti dovrà essere messo in agenda piuttosto presto.

Le tesorerie hanno avuto buon gioco negli ultimi anni ad allungare la vita media dei loro debiti pubblici, di modo che il costo medio del servizio del debito pubblico resterebbe comunque moderato per almeno 5 o 6 anni. Durante i quali o le riforme avranno posto le condizioni per far crescere il Pil, ossia la base fiscale, oppure l’austerità sarà necessaria. Per queste ragioni la legge di bilancio italiana di questa fine d’anno, una legge espansiva e non rivoluzionaria, potrebbe essere l’ultima della serie espansiva avviata nel 2020.

L’inflazione sotto l’albero è un brutto scherzo e per far rientrare il genio della lampada diventa un po’ meno dilazionabile il riequilibrio strutturale della finanza pubblica, argomento sul quale - chi più, chi meno - zoppicano in tanti.

© Riproduzione riservata