L’inflazione non scende, o non scende secondo le aspettative degli economisti, che la prevedevano intorno al 2 per cento già nel 2024. Invece, a sorpresa, lo scenario parrebbe diverso. Stiamo parlando dell’inflazione americana e dei conseguenti tassi di interesse di questo Paese. Ci interessiamo degli Stati Uniti perché, per quanto ritardatari, hanno anticipato la Bce nella manovra di rialzo dei tassi di interesse del 2022 e quindi ragionevolmente dovrebbero essere i primi a rientrare dalla politica monetaria restrittiva.

La doccia fredda è arrivata mercoledì 10 aprile, quando negli States sono stati pubblicati i dati sull’inflazione di marzo. Nel mese di marzo, l'indice è cresciuto più delle previsioni, stabilendosi al 3,5% tendenziale su base annua, in aumento rispetto al 3,2% di febbraio, ponendosi oltre le stime di consenso, che avevano anticipato il 3,4%. In termini mensili, l'indice dei prezzi al consumo ha evidenziato un +0,4%, oltre le aspettative degli analisti di +0,3%. Per inciso, se il valore mensile fosse identico per i prossimi 12 mesi, l’inflazione si alzerebbe e non scenderebbe, perché la capitalizzazione per dodici mesi di un tale aumento mensile varrebbe il +4,9% annuale. Insomma, la tendenza manterrebbe l'inflazione a un livello più del doppio del tasso convenzionale del 2% annuo.

Che sarà dunque dei tassi? Alcuni sono stati tentati di commentare che a questo punto la Bce arriverà prima a ribassare i tassi di interesse, vista la minore energia dell’economia reale europea. Può darsi, se però le ragioni dell’inflazione inattesa non fossero internazionali, della qual cosa non siamo perfettamente convinti.

Giova a questo punto varcare l’oceano e guardare la vicenda da un punto di vista più generale, adottando una prospettiva di meno breve periodo.

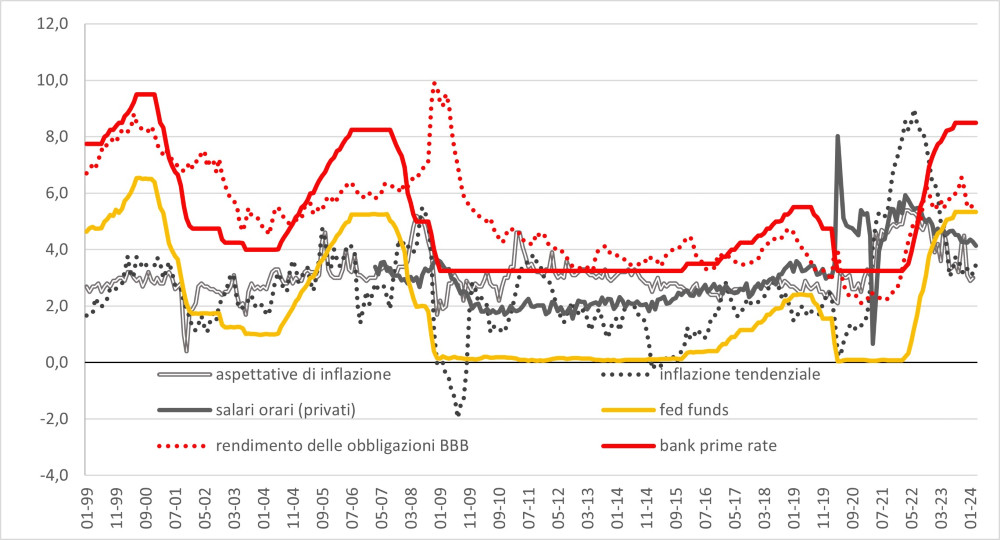

Se si guardano i dati nel lungo periodo si può congetturare che in un’economia di servizi la core inflation sia trainata dai salari e questi siano collegati alle aspettative di inflazione. Non si tratta delle aspettative di consenso degli economisti, ma di quelle dei consumatori. Queste sono rilevate mensilmente dalla survey dell’Università del Michigan, che sfruttiamo per questa analisi (Figura 1). Proprio questi due dati, a ben vedere, non sono ancora rientrati nella norma di lungo periodo. Durante il periodo di tassi calmi, le aspettative di inflazione dei consumatori e i tassi di crescita dei salari sono stati costantemente tra il 2 e il 3 per cento, il che ha permesso alla Fed di distrarsi dalla stabilizzazione dei prezzi per concentrarsi sulla riduzione dei rischi finanziari e il finanziamento del bilancio dello Stato con i diversi QE e i tassi a zero e negativi. Ma adesso non siamo ancora tornati a quella condizione. La crescita dei salari è ancora del 4 per cento all’anno, perché stanno recuperando in ritardo il potere di acquisto perduto e perché la disoccupazione è al minimo del 3,8 per cento. L’inflazione attesa dei consumatori è anche essa oltre il 3 per cento, quindi il percorso di rientro dall’inflazione sta inciampando. Del resto, questo risulta coerente con le dichiarazioni di Jerome Powell che più di una volta ha posto l’accento sul “sentiero accidentato” di rientro dei prezzi. Questi accidenti condizioneranno naturalmente sia il primo ribasso dei tassi, sia soprattutto quelli successivi al primo.

Figura 1 – Inflazione, aspettative di inflazione, variazione percentuali dei salari unitari e tassi di interesse (Fed e Bank Prime) e di rendimento delle obbligazioni (corporate BBB) negli Usa.

Quali potrebbero essere i potenziali nuovi accidenti? Intanto i prezzi delle commodities internazionali e dei trasporti. Non siamo affatto in una situazione di calma dei prezzi delle commodities, sia che si tratti di energia, sia che si tratti di commodities agricole o industriali. Quelle energetiche sono a rischio a causa delle guerre. Quelle agricole sono invece variamente colpite dalle questioni climatiche, dalla minore abbondanza di acqua, dagli eventi estremi più frequenti. Tre esempi: da un anno a questa parte il prezzo internazionale del cacao è aumentato del 303%, quello del caffè del 39%. Il succo di arancia del 30%, e si tratta del cartoccio che sta sulle tavole di tutte le famiglie americane apparecchiate per la colazione.

L’inflazione da offerta, quindi, non si è spenta dopo l’incendio causato dalla pandemia e dalle guerre, peraltro neppure concluse. C’è inoltre un secondo accidente potenziale sulla strada: la liquidità. Negli ultimi anni la Fed, come la Bce, hanno inondato di liquidità i mercati. Questa liquidità è finita solo in parte nella Main Street, mentre molta è stata sequestrata da Wall Street e dintorni. Troppa liquidità non fa bene alla sicurezza finanziaria. Se la liquidità fosse già tornata nella norma, i rendimenti delle obbligazioni corporate (BBB) dovrebbero essere molto vicini al livello del bank prime rate, come in passato (si veda la figura 1), se non oltre. Invece il mercato obbligazionario corporate è ancora così liquido e con tanta domanda da esporre rendimenti più o meno pari o incollati appena sopra al tasso base della politica monetaria. Sintesi: il mercato finanziario americano è ancora sommerso di liquidità e questo vuol dire che non fa ancora prezzi efficienti, nel senso di prezzi che esprimono correttamente il rischio implicito dei prodotti.

Nei mercati obbligazionari l’effetto è proprio questo: troppa liquidità causa il sotto-prezzamento dei rischi. Con mercati obbligazionari privati che sono così ancora sopravvalutati, probabilmente perché incorporano aspettative di futuri ribassi dei tassi di interessi e non vedono rischi macroeconomici all’orizzonte, la Fed si muoverà con cautela. Pur essendo un anno elettorale. La Bce la anticiperà ribassando a giugno? Forse. Siamo in un anno doppiamente elettorale, negli Usa e in Europa: un po’ di manica larga da parte dei banchieri centrali è comprensibile. Forse non tutta la manica larga che il mercato insistentemente si aspetta.

© Riproduzione riservata