Dopo sei anni di crisi proviamo a fare dei conti. Fatti i conti, vediamo che cosa è successo e “che cosa sarebbe successo se si fossero fatte altre cose”. Abbiamo così tre esercizi fattuali ed uno contro fattuale. I conti li ha fatti Giuseppe Russo e li trovate qui (1). La sua conclusione è che la crisi nell'Euro-zona non è terminata. Esponiamo il suo ragionamento. In seguito apriremo il dibattito.

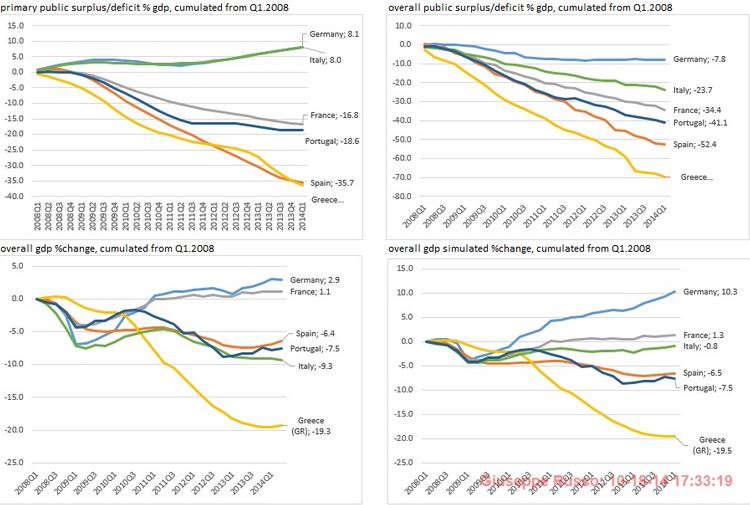

I numeri sono quelli cumulati del 2008-2014 - a numeratore si hanno degli andamenti del bilancio pubblico, a denominatore si ha sempre il PIL.

Si ha il saldo del bilancio dello stato prima del pagamento degli interessi (il deficit oppure surplus primario). Il primo quadrante in alto a sinistra. Si ha poi il saldo del bilancio dello stato incluso il pagamento degli interessi (che è sempre in deficit, perché il surplus primario anche quando c'è non si “mangia” tutti gli oneri da interesse sul debito cumulato). Il secondo quadrante in alto a destra.

Il primo quadrante in alto a sinistra mostra come si abbiano solo due Paesi che hanno cumulato dei surplus primari (Germania e Italia), o se preferite sono i due che “hanno fatto i compiti a casa”, mentre tutti gli altri hanno cumulato dei deficit primari, ossia hanno emesso debito ancora prima di pagare gli interessi sul debito. Il secondo quadrante in alto a destra mostra i deficit cumulati da tutti. Siccome i deficit pubblici sono finanziati con obbligazioni il debito cresce (si cumula) quanto crescono i deficit (cumulati).

L'Italia, nonostante un surplus primario cumulato dell'otto per cento, eguale a quello tedesco, ha cumulato dei deficit (e quindi un debito) del venti quattro per cento negli anni della crisi, mentre i tedeschi ne hanno cumulato uno pari all'otto per cento. La differenza è nel PIL: quello italiano è caduto di più. Quello italiano è caduto (cumulativamente) del dieci per cento, quello tedesco è salito (cumulativamente) del due per cento. La crescita cumulata è il quadrante a sinistra in basso.

Perciò l'Italia, nonostante una politica fiscale restrittiva (otto punti di PIL in sette anni), non ha messo sotto controllo il debito (cresciuto di ventiquattro punti di PIL). La Francia, nonostante la politica fiscale espansiva (diciassette punti di PIL di deficit primario in sette anni), non ha messo sotto controllo il debito (cresciuto di trentaquattro punti di PIL), ed ha visto un PIL quasi invariato. I conti fatti per la Spagna, il Portogallo e la Grecia, mostrano dei numeri peggiori.

Insomma, ad oggi l'austerità non ha pagato (il caso italiano), come non ha pagato l'austerità finta (il caso della Francia, della Spagna, del Portogallo, e della Grecia). L'austerità di questi Paesi è stata “finta” perché hanno cumulato un gran deficit primario. La Germania è stata austera ed ha visto una modesta accumulazione del debito, ma è cresciuta solo del tre per cento in sette anni. Il gran dibattere intorno all'austerità è qualche cosa di finto nel caso della Francia, della Spagna, del Portogallo, e della Grecia. Questi Paesi hanno avuto delle politiche fiscali di fatto espansive e, nonostante ciò, o sono cresciute poco o niente - la Francia - oppure si sono contratti - gli altri.

E qui arriviamo alla parte controversa – il contro fattuale: che cosa sarebbe accaduto se le politiche fiscali fossero state espansive. Poco o niente nei Paesi che le hanno – nonostante il “sentir comune” avute. Quelli che non le avute sarebbero andati meglio. La Germania sarebbe cresciuta del dieci per cento invece che del tre. L'Italia, invece di una flessione del dieci per cento, sarebbe rimasta dove era. Il quadrante in basso a destra.

(1) http://bepperusso.com/why-the-euro-will-be-an-imminent-problem-if-european-politicians-will-not-be-quick-to-change-its-institutions/

© Riproduzione riservata