Poco è cambiato negli ultimi tempi. Mostriamo dei numeri a nostro avviso importanti e riprendiamo le conclusioni delle ultime asset allocation.

Numeri per discutere

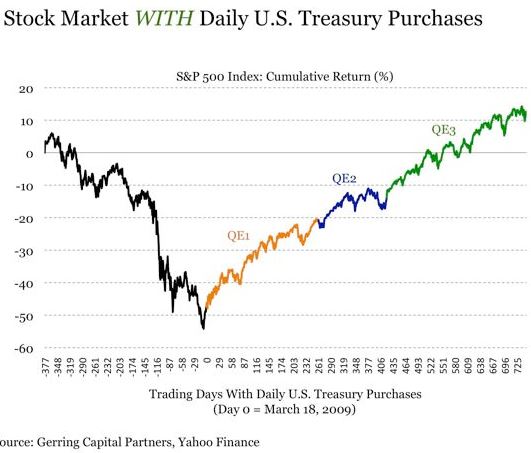

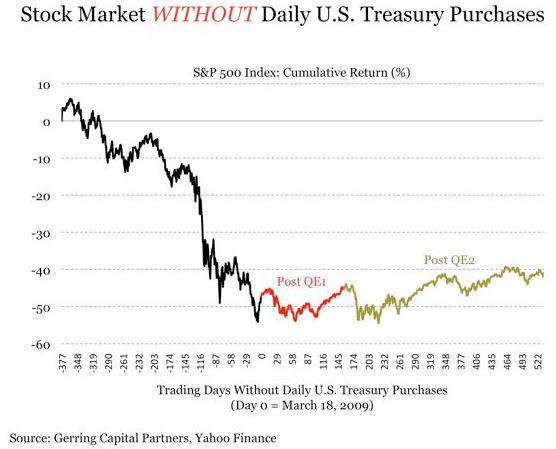

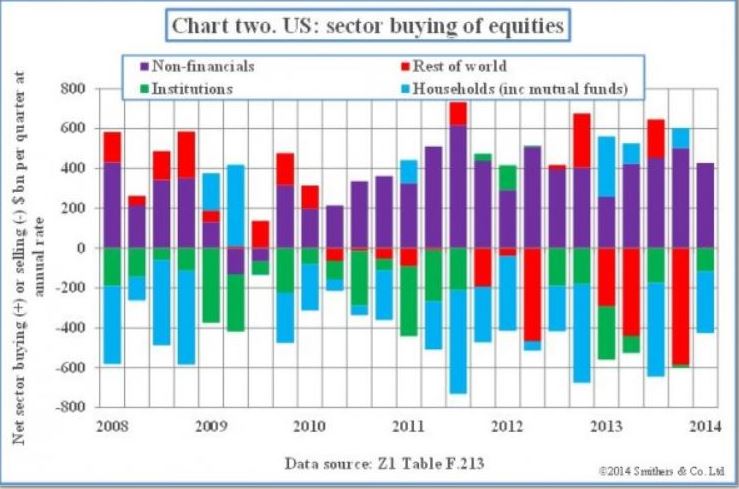

Si è avuta una forte crescita dei corsi azionari negli Stati Uniti. La crescita è avvenuta nei periodi in cui la politica monetaria diventava ancora più espansiva. Ossia, precisamente, quando i aveva il Quantitative Easing - l'acquisto di obbligazioni da parte della banca centrale. Il primo grafico mostra l'andamento dello Standard & Poor's quando si sono avuti questi acquisti, e il secondo quando non si sono avuti. Ebbene, chi mai ha comprato le azioni? Si prendono gli scambi di un trimestre – con ciò intendendo il saldo finale dei portafogli – e si vede che gli acquisti sono stati fatti essenzialmente dalle società non finanziarie, ossia si sono avuti i buy-backs.

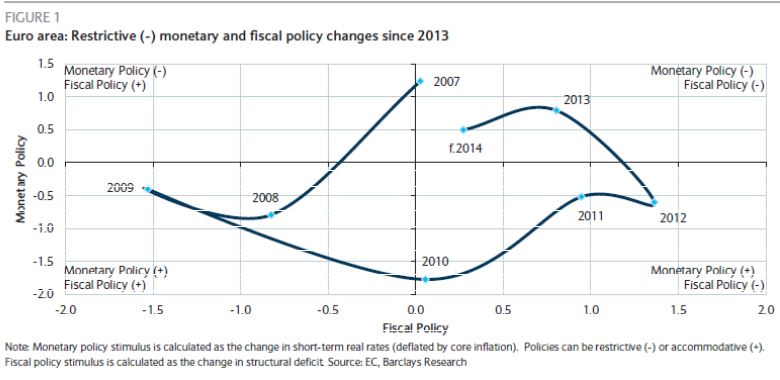

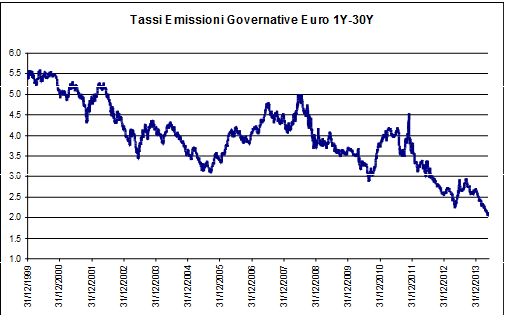

Nell'euro area si è avuto dal 2007 un andamento della politica economica prima espansivo, poi restrittivo, ed oggi si ha la stessa combinazione del 2007. I rendimenti delle obbligazioni decennali sono i più bassi di sempre. La borsa è ripartita da quando Draghi ha dichiarato “whatever it takes”, ma i risultati societari non sono brillanti.

Asset Allocation

Perché le obbligazioni sono acquistate nonostante i rendimenti nulli nelle scadenze brevi e molto compressi in quelle lunghe – i rendimenti decennali vanno dal 1,5% della Germania, al 2,5% degli Stati Uniti, al 3% dell'Italia? Chi le acquista pensa che in futuro avremo un crescita bassa – intorno al 1,5% - con un'inflazione compressa – intorno al 1,5%. Perciò i rendimenti sono modesti, ma anche il rischio di perdite significative lo è. Perché mai? Il rialzo dei rendimenti dovrebbe, infatti, essere modesto. Secondo il Fondo Monetario (1) il rendimento reale medio dovrebbe tendere verso il 1,5%, perciò, aggiungendo l'inflazione del 1,5%, si avrebbe un rendimento che tende al 3%. La perdita in questo caso sarebbe per i titoli della Germania – per una durata finanziaria di dieci anni – pari al 15%, per gli Stati Uniti del 5%, per l'Italia – a parità di spread con la Germania - 0%.

Perdite di questo tenore sono inferiori alle perdite che si avrebbero in campo azionario se la ripresa non partisse in maniera significativa. I prezzi delle azioni rispetto al media mobile degli utili degli ultimi dieci anni sono negli Stati Uniti a dei livelli elevati. In passato da questi livelli si è avuta una correzione. In più negli Stati Uniti, che – in quanto mercato liquido e trasparente - guida tutti gli altri, si ha un'influenza della politica monetaria ultra espansiva sui prezzi di borsa e degli acquisti di azioni proprie da parte delle imprese. Insomma, abbiamo un mercato dove si hanno due agenti di domanda che si comportano in maniera anomala (2).

Le azioni stentano a salire ed alla fine possono pure flettere, mentre le obbligazioni hanno dei prezzi elevati perché agiscono da rifugio, anche se hanno un rischio di perdita in conto capitale. Perdita che è immaginata come inferiore a quella delle azioni.

Nell'euro area dovremmo avere una politica monetaria ultra espansiva (3) per un tempo maggiore rispetto a quella statunitense. Perciò in Europa – dove peraltro le azioni sono meno care – potremmo avere un sostegno ai corsi delle azioni maggiore. Al margine le azioni europee sono più attraenti di quelle statunitensi, anche se il passo della crescita dei loro utili lascia perplessi (4).

Avvertenza: Lettera Economica (su www.centroeinaudi.it) è un sito di ricerca sull’economia dei mercati finanziari. In nessun modo le sue previsioni vanno intese come un invito a trasformarle in investimenti. Il Centro Einaudi declina ogni responsabilità per le conseguenze che possono essere arrecate agli utenti per danni o perdita di profitti. I contenuti pubblicati non rappresentano né un incitamento o un’offerta di acquisto o vendita, né un incitamento o un’offerta a effettuare transazioni o atti giuridici. Sono forniti esclusivamente a titolo informativo e possono essere modificati dalla redazione di Lettera Economica in qualsiasi momento senza preavviso. I contenuti messi a disposizione non costituiscono raccomandazioni per le decisioni d’investimento. Gli investimenti finanziari vanno scelti a livello individuale, tenendo presente che il rischio non è eliminabile e decidendo in anticipo l’orizzonte temporale cui fare riferimento.

© Riproduzione riservata