Nell'Asset Allocation di aprile avevamo discusso l'enigma dei tassi e dei rendimenti bassi. La conclusione era che potremmo continuare ad avere a che fare con un mondo a bassa crescita con dei tassi e dei rendimenti bassi – una sorta di Giappone che s'allarga a macchia d'olio su tutti i Paesi emersi. Intanto che cosa succede?

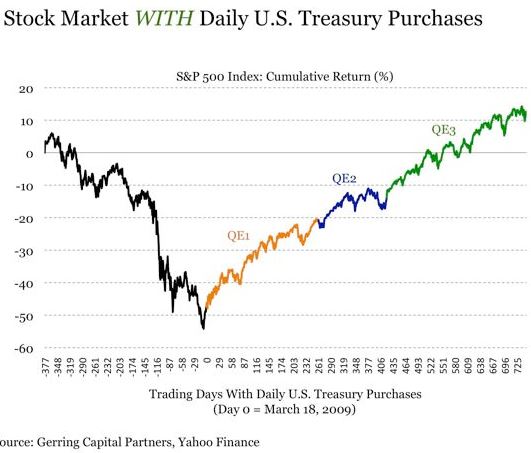

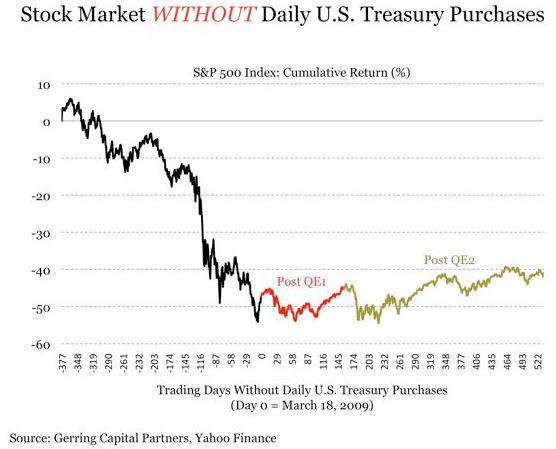

Si hanno dei mercati – soprattutto quello statunitense - che dai primi mesi del 2009 sono cresciuti moltissimo. La cosa curiosa è che il mercato azionario è cresciuto nei periodi in cui c'era il Quantitative Easing, mentre quando non lo si aveva non si sono mossi. Non arriviamo a dire che ci sia una “causa” (gli acquisti della banca centrale di obbligazioni del Tesoro e private liberano liquidità), ed un “effetto” (la liquidità liberata va ad acquistare le azioni che salgono di prezzo), ma la costanza statistica certo è impressionante, e insospettisce, come si vede dai grafici 1 e 2.

Che cosa sarebbe successo senza i Quantitative Easing? Non si può sapere, perché in economia non si possono fare degli esperimenti di laboratorio – per provare gli effetti dell'alcol, prendo due topi: ad uno do da bere dell'alcol ed all'altro no, perciò chi barcolla è quello che ha bevuto. Resta il dubbio che gli effetti delle politiche monetarie ultra espansive siano stati significativi. Basti pensare all'euro-area.

Nel 2011 fino alla metà del 2012 sembrava che l’euro-area stesse disfacendosi. I debiti pubblici di alcuni Paesi erano scambiati a prezzi bassi (rendimenti alti). Quando i Paesi in questione andavano alle aste per raccogliere il denaro che a loro serviva, dovevano offrire cedole maggiori. Tutto questo accadeva fino a quando - nell’estate del 2012 – Mario Draghi dichiarò secco e deciso che si sarebbe fatto di tutto (l’espressione era stata: “whatever it takes”) perché l’euro-area si rimettesse in moto.

Da allora – quindi dall’estate del 2012 – le azioni europee sono salite senza interruzioni maggiori, come si vede dal grafico che riproduce l'andamento delle azioni europee e non solo dell'area dell'euro, così come hanno fatto le obbligazioni europee. Il grafico 1 mostra l'andamento delle azioni in costante crescita dall'estate del 2012, mentre il grafico 2 mostra l'andamento degli utili, che mostra la ripresa più debole degli ultimi trenta anni.

I rendimenti dei Paesi detti “sani” non sono scesi (il Bund ha avuto un rendimento fra il 1,5% e il 2%), ma sono scesi quelli dei Paesi detti “mal messi” (il BTP è sceso da oltre il 5% a circa il 3%). Lo spread – ossia la differenza di rendimento – è perciò sceso da più di 500 punti base a meno di 200. Inoltre, i rendimenti assoluti dell’Italia sono ai minimi storici – e non da quando c’è la crisi, ma da quando c’è l’euro. Il costo del debito italiano, come misurato dai rendimenti offerti alle aste per i titoli di tutte le scadenze nei primi quasi mesi del 2014 – è sceso al 2%. (Il costo complessivo del debito pubblico italiano – come somma di quello rinnovato quest’anno e come somma di quello offerto in passato – è pari al 4%)

Cosa curiosa, quando Draghi fece la succitata dichiarazione, nessuno cercò di saggiare le sue intenzioni. Ossia, nessuno provò a mettere in opera un ciclo ribassista – per vedere se Draghi alle parole avrebbe fatto seguire i fatti. Segno che tutti presero sul serio la dichiarazione che non poteva non vedere coinvolto – oltre alla Banca Centrale – anche il potere politico tedesco. Insomma e alla fine, l’euro-area è sopravvissuta. In questo trambusto, dagli inizi della crisi fino al 2012, gli investitori esteri, che detenevano il 50% del debito pubblico italiano, ne hanno venduto il 20%. Ossia, gli italiani hanno comprato il 20% del loro debito pubblico detenuto dall’estero. E lo hanno fatto a prezzi decisamente inferiori a quelli di oggi.

La conclusione è che le azioni e le obbligazioni hanno in qualche misura – sospetto piuttosto elevata - beneficiato delle politiche monetarie ultra espansive – dichiarate e/o praticate. Insomma, i mercati finanziari sono stati trainati ed anche molto dalla “mano pubblica”. Quando la “mano pubblica” si ritrarrà che cosa possiamo aspettarci?

Senza una grande crescita, un leggero rialzo dei rendimenti – ossia una leggera discesa dei prezzi delle obbligazioni, come argomentavamo nell'Asset Allocation di aprile. Con una grande crescita, un miglior andamento delle azioni con le obbligazioni che si indeboliscono molto. Quindi siamo daccapo. Fin tanto che dura la politica monetaria ultra espansiva negli Stati Uniti e in Europa (ma attenzione alle dichiarazioni del Governatori) non dovrebbe accadere nulla di che, e poi si vedrà.

Perciò al solito concludiamo con l'asino di Buridano, ma con un'estensione. L'apologo narra come un asino, posto tra due cumuli di fieno perfettamente uguali e alla stessa distanza, non sappia scegliere quale iniziare a mangiare, così da morire di fame nell'incertezza. I cumuli sono le obbligazioni che rendono poco, in assenza di una forte crescita, e le azioni che sono care, in assenza di una forte crescita. In alternativa all'asino di Buridano si può richiamare la famigerata drôle de guerre (“strana guerra”). Nel 1939 – dopo l’invasione della Polonia – gli eserciti di Francia e Regno Unito erano pronti al combattimento, ma fermi nell’attesa della mossa successiva della Germania. La quale arrivò dopo qualche tempo con l’invasione del Belgio e dell’Olanda. Qual è la mossa successiva che tutti aspettano, mentre nell'attesa si comportano come l'asino di Buridano? La decisione delle Banche Centrali intorno ai tempi e ai modi per chiudere con la politica monetaria ultra espansiva.

Per approfondire le azioni: http://www.centroeinaudi.it/lettera-economica/articoli-lettera-economica/asset-allocation/3781-del-salire-e-del-rimanere-sospesi.html

Per approfondire, invece, le obbligazioni: http://www.centroeinaudi.it/lettera-economica/articoli-lettera-economica/asset-allocation/3815-asset-allocation-aprile-2014.html

Avvertenza: Lettera Economica (su www.centroeinaudi.it) è un sito di ricerca sull’economia dei mercati finanziari. In nessun modo le sue previsioni vanno intese come un invito a trasformarle in investimenti. Il Centro Einaudi declina ogni responsabilità per le conseguenze che possono essere arrecate agli utenti per danni o perdita di profitti. I contenuti pubblicati non rappresentano né un incitamento o un’offerta di acquisto o vendita, né un incitamento o un’offerta a effettuare transazioni o atti giuridici. Sono forniti esclusivamente a titolo informativo e possono essere modificati dalla redazione di Lettera Economica in qualsiasi momento senza preavviso. I contenuti messi a disposizione non costituiscono raccomandazioni per le decisioni d’investimento. Gli investimenti finanziari vanno scelti a livello individuale, tenendo presente che il rischio non è eliminabile e decidendo in anticipo l’orizzonte temporale cui fare riferimento.

© Riproduzione riservata