Tema complesso. Possiamo ancora provare a partire dall’esperienza giapponese, sempre che le analogie vengano utilizzate con la giusta dose di buon senso. Viene in mente come nel corso dell’assorbimento degli attivi bancari giapponesi, gonfi di crediti immobiliari inesigibili per effetto della bolla immobiliare di fine anni ’90, le autorità non ricorsero a strumenti come la Bad Bank (società in cui confluiscono i crediti che richiedono tempi lunghi per essere rimborsati), ma preferirono un continuo ed estenuante processo di fusione tra giganti con piedi di argilla che contribuì non poco al radicamento del processo deflazionistico.

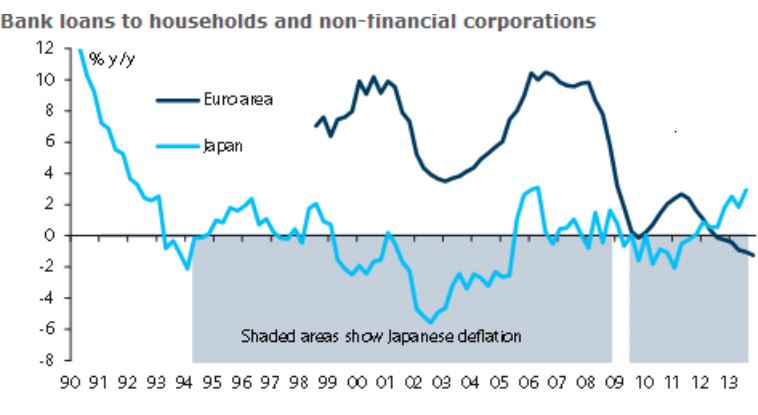

In Giappone la lentezza del processo di assorbimento delle attività deteriorate parcheggiate nei bilanci delle banche provocò la contrazione dei crediti ai residenti, alimentando in maniera determinante il lungo periodo di deflazione che dura ormai da venti anni, tranne sporadici momenti di ripresa coincidenti con manovre di espansione del bilancio pubblico. Questo è un rischio che si sta sempre più evidenziando all’interno delle economie dell’euro zona. Qualora il fenomeno dovesse confermarsi rischieremmo di entrare in un altrettanto lungo periodo di deflazione.

A fronte di questa possibile analogia ci sono alcuni caratteri distinti. Ad esempio la componente di titoli di Stato detenuti dalle banche della zona euro è ancora nettamente inferiore rispetto all’esperienza giapponese. Peraltro, la forte crescita della componente di titoli governativi nei bilanci delle banche giapponesi è avvenuta nella fase più acuta della deflazione, alla fine del millennio scorso e dieci anni dopo l’inizio della crisi. E’ come se fossimo ad un punto di svolta. Se non si fa nulla in tema di alleggerimento dei bilanci bancari, la probabilità di entrare in un percorso giapponese aumenta significativamente.

La particolarità bancaria italiana è il peso comparativamente elevato del debito pubblico e dei cattivi crediti. Uno strumento come la Bad Bank aiuterebbe a liberare l'attivo dai cattivi crediti e quindi consentirebbe di erogare nuovo credito. A maggior ragione una Bad Bank avrebbe un ruolo, visto che la recentissima proposta di liberare le risorse derivanti dai crediti (€ 60 miliardi) verso la pubblica amministrazione prevede che siano le banche a prendersi carico di questi importi (tecnicamente sarebbe un operazione di sconto) a fronte della garanzia statale.

© Riproduzione riservata