Nei bilanci delle banche i titoli detenuti e iscritti all’attivo sono classificati in tre categorie, ognuna delle quali comporta una diversa modalità di contabilizzazione nel bilancio. I principi contabili internazionali disciplinano questa modalità di classificazione la quale comporta effetti non banali sia economici che patrimoniali.

Le categorie che devono essere indicate nei bilanci sono: AFS (Available For Sale, Disponibili Alla Vendita), HTM (Held To Maturity, Tenuti Fino alla Scadenza) e HFT (Held For Trading, Tenuti Per la Negoziazione). In particolare, gli AFS, essendo destinati alla cessione, devono essere valorizzati al prezzo di mercato. Un andamento positivo/negativo genererà delle plus/minusvalenze che impatteranno sul patrimonio della banca.

Gli HTM, essendo valorizzati al prezzo di acquisto, non impattano il risultato delle banche se non quando arriveranno a scadenza e saranno rimborsati (tipicamente titoli obbligazionari in quanto le azioni non hanno scadenza). Infine, gli HFT sono contabilizzati al prezzo di mercato che risente dell’operatività effettuata in un periodo breve e recente e i cui effetti sono già inseriti negli utili/perdite da negoziazione.

Fatta questa premessa tecnica, vediamo cosa è accaduto nei bilanci delle banche americane a seguito del rialzo dei tassi a lungo termine. Come si è visto, è la parte AFS a dover essere adeguata alla variazione dei prezzi ed è anche la componente di maggiore entità. Il rialzo dei tassi a lungo comporta la discesa dei prezzi delle obbligazioni (e viceversa). I tassi tendono a muoversi perché le aspettative degli investitori sono mutevoli a seconda delle diverse ipotesi di crescita economica e di inflazione.

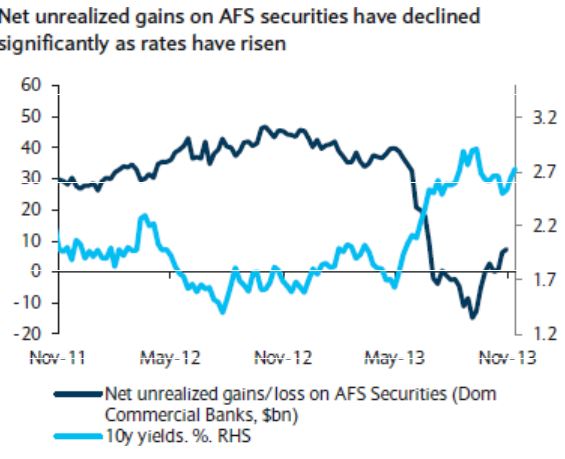

Fino a quando il tasso decennale americano è rimasto sotto il 2% le banche commerciali americane registravano una plusvalenza (maggiore valore tra prezzo di mercato e prezzo di acquisto) tra i 30 e i 40 miliardi di dollari. A partire da maggio il tasso decennale è cresciuto fino a quasi il 3%, valore che ha completamente azzerato le plusvalenze e generato minusvalenze (minor valore tra prezzo di acquisto e prezzo di mercato) superiori ai 10 miliardi di dollari. In linea di massima, sopra i rendimenti decennali attuali (circa il 2,7%) i portafogli obbligazionari delle banche americane cominciano ad essere in perdita.

Questo fenomeno potrebbe influenzare la velocità di riassorbimento del QE, ovvero la politica di acquisto di titoli a lungo termine da parte della FED, la banca centrale americana. Se i tassi salissero troppo in fretta si genererebbero notevoli minusvalenze che, riducendo il patrimonio delle banche, comporterebbero la necessità di aumenti di capitale o la contrazione degli impieghi alla clientela. Una simile eventualità potrebbe avere effetti negativi sulla velocità ed intensità della ripresa economica.

© Riproduzione riservata