Si sta sempre più diffondendo, sia in ambito professionale sia accademico, la produzione di modelli per la misurazione dell’incertezza. In particolare, attraverso l’elaborazione delle notizie con strumenti informatici che permettano di utilizzarle per prendere decisioni di natura economica e finanziaria. Storici fornitori di notizie (ad esempio Reuters) si appoggiano a società specializzate nella costruzione di sofisticati algoritmi matematici per trasformare l’immensa massa di informazioni, che quotidianamente vengono trasmesse su televisori, giornali, e computer, in numeri e grafici che hanno lo scopo di sintetizzare ciò che altrimenti rischia di essere una informe ammasso di testi e voci.

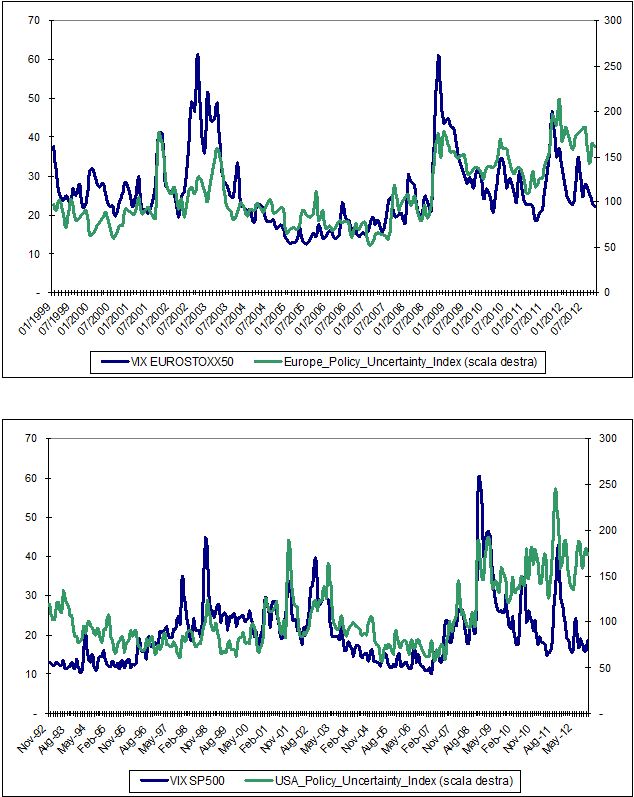

Un tentativo interessante (1) elaborato da studiosi americani (2) tenta di dare corpo numerico e grafico ad una particolare tipo di incertezza, quella politica. Gli indicatori utilizzati sono tre: a) la frequenza sui 10 principali quotidiani americani delle parole “incerto” o “incertezza” associate a notizie di carattere economico; b) il numero di tasse temporanee (ovvero che necessitano di cessare o essere procrastinate) in essere ad una certa data; c) un indagine statistica della Federal Reserve Bank of Philadelphia presso previsori (forecasters) professionali. Nel caso dell’Europa, la costruzione dell’indice si basa sull’unica variabile delle notizie raccolte sui 10 principali quotidiani europei (2 per paese: Germania, Regno Unito, Francia, Italia e Spagna). Associando questi indici all’andamento della volatilità dei mercati di riferimento si ottiene un interessante indicatore della sensibilità delle Borse al grado di incertezza politica.

L’andamento delle due variabili mostra importanti similitudini su un arco temporale significativo, mentre rispetto al passato l’attuale volatilità delle borse è inferiore. Anche significativamente inferiore se confrontata al livello corrente di incertezza politica, tanto in USA che in Europa. Questo fenomeno recente potrebbe essere spiegato dagli interventi di QE (Quantitative Easing, politiche monetarie espansive delle banche centrali) che hanno contribuito a ridurre la volatilità dei mercati azionari. Si nota come il livello di instabilità politica attuale sia analogo in Europa e USA mentre sia inferiore la volatilità di quest’ultima; sembra che le politiche monetarie espansive della FED siano più efficaci nel calmierare i mercati in virtù, probabilmente, della evidente maggiore omogeneità del sistema di banche centrali statunitense rispetto a quello europeo.

Il confronto con il passato dice che se i picchi di volatilità delle borse erano creati principalmente dalle borse stesse, senza che l’agone politico ne fosse artefice, ma piuttosto finisse per esserne influenzato (ad esempio durante lo scoppio della bolla internet), oggi la correlazione sembra invertita; la forte crescita dei debiti pubblici sembra essere la causa profonda mentre il ruolo supplente e transitorio delle banche centrali richiede il ritorno ad una maggiore continuità e stabilità (riduttori di incertezza) delle scelte politiche, accomunando in questa necessità l’Europa e gli Stati Uniti.

(1) http://www.policyuncertainty.com/index.html

© Riproduzione riservata