Intanto le strade dell’inflazione sono diverse in un’economia sofisticata, dove emerge sotto condizioni molto particolari, e in un’economia in via di sviluppo, dove emerge facilmente. Denunciare che «si stampa troppa moneta» non significa molto. Oggi alcune economie sofisticate possono rischiare l’inflazione. Mostriamo un ragionamento, ispirato al lavoro di Simon Johnson, già capo economista del Fondo Monetario, che si chiede come possa emergere l’inflazione negli Stati Uniti (1). Non stiamo sostenendo, né Johnson sostiene, che emergerà, ci chiediamo solo come possa emergere. Il nostro scopo è riflettere sul rischio che si corre sulle obbligazioni a lungo termine.

Il punto di vista dominante afferma che l’inflazione è quasi impossibile per un’economia sofisticata. Si entra in recessione quando il reddito corrente è di molto inferiore a quello di piena occupazione. Si ha quindi subito il rilancio fiscale e monetario. L’inflazione si genera a partire da quando si arriva intorno alla piena occupazione della manodopera e degli impianti. A quel punto però la banca centrale alza i tassi e vende le obbligazioni che aveva accumulato (2), e perciò ferma la crescita dei prezzi. Inoltre, il bilancio pubblico si aggiusta automaticamente, perché vengono meno le spese per i sussidi di disoccupazione e aumentano le entrate fiscali. Un paese sofisticato è in grado di evitare sia la recessione profonda sia l’inflazione.

Per un paese in via di sviluppo, invece, è difficile evitare l’inflazione. Come economia aperta e poco competitiva registra, se c’è crisi, la scomparsa improvvisa di interi settori. Inoltre, ha crisi bancarie profonde, e pure ondate di «malgoverno», come l’espropriazione delle pensioni. Non esiste di conseguenza il concetto di reddito di piena occupazione, né di reddito stabile. L’inflazione da dove viene fuori? Il deficit pubblico degli emergenti nei periodi di crisi è subito espanso attraverso la creazione di moneta. La moneta in circolazione aumenta ben oltre quella desiderata dal pubblico. Il prezzo della moneta in termini di beni scende, e quindi si ha inflazione. La politica monetaria può certamente diventare restrittiva, ma manca persino la conoscenza statistica dell’economia per dire quando e quanto si deve intervenire.

Usiamo ora questo schema con l’estremo incapace di generare inflazione e con l’estremo che la genera subito. Gli Stati Uniti e la Gran Bretagna di oggi sono più vicini alle economie sofisticate, quelle a bassa propensione d'inflazione, o a quelle in via di sviluppo, con un'alta propensione? Non sono più completamente nel modello delle economie sofisticate. Ovviamente, non sono nel modello delle economie in via di sviluppo. Dobbiamo cercare di capire come possa emergere un tasso di inflazione elevato in un’economia sofisticata. Per elevato intendiamo un tasso intorno al 5%. Esso sarebbe sufficiente a ribaltare lo scenario delle obbligazioni.

Le famiglie e le imprese riducono i consumi e gli investimenti. Le famiglie debbono ridurre il debito accumulato e quindi frenano ancor più i consumi. Per evitare l’avvitamento la politica monetaria è espansa molto, non solo attraverso il taglio dei tassi, ma anche con l’acquisto di obbligazioni sui mercati. È perciò monetizzato in parte il debito del Tesoro, ossia il debito non acquistato dai mercati è acquistato dalla banca centrale. Se l’economia non riparte in fretta, per cui la banca centrale può vendere le obbligazioni che aveva accumulato senza fermare la ripresa, la maggior quantità di moneta in circolazione può a un certo punto essere giudicata eccessiva e quindi spesa.

Fin qui, il ragionamento sui pericoli dell’espansione monetaria e fiscale degli Stati Uniti e della Gran Bretagna è smentito dall’esperienza giapponese, che ha fatto tutte queste manovre senza che si generasse la minima inflazione. C'è una differenza. Il Giappone è un esportatore netto di capitali. Gli Stati Uniti e la Gran Bretagna sono un importatore netto. Hanno quindi bisogno di essere credibili. La poca credibilità del debito emesso potrebbe spingere l’estero a comprare in minor misura le loro obbligazioni (3). La loro moneta si indebolirebbe verso quelle estere, alzando il prezzo dei beni importati. Il sistema a quel punto si muoverebbe verso l’inflazione.

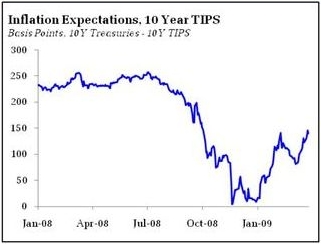

Sarà vero, sarà falso? Intanto si può seguire l’aspettativa di inflazione sottraendo al rendimento nominale delle obbligazioni a lungo termine il rendimento di quelle indicizzate all’inflazione, naturalmente di durata equivalente. Se la differenza aumenta molto, vuol dire che stanno sedimentando aspettative di inflazione. Le obbligazioni «normali» sono protette dall’inflazione dai rendimenti maggiori, mentre quelle «indicizzate» rendono l’inflazione in via automatica.

Il grafico mostra che la differenza è inferiore a quella che si aveva prima che la crisi si approfondisse, ossia fino all’estate del 2008, ma superiore a quella che si aveva nel momento peggiore, quando si temeva la deflazione, ossia nell’inverno, sempre del 2008. Per ora dai mercati non abbiamo segnali che si avrà inflazione, ma segnali della fine del timore della deflazione. Vedremo.

(1) http://baselinescenario.com/2009/04/06/inflation-prospects-in-an-emerging-market-like-the-us/

(2) http://economistsview.typepad.com/economistsview/2009/04/fed-watch-more-on-inflation-expectations.html#more

(3) http://blogs.ft.com/maverecon/2009/02/fiscal-expansions-in-submerging-markets-the-case-of-the-usa-and-the-uk/#more-428

© Riproduzione riservata