Aggiorniamo l'asset allocation di maggio, quella che provava a mettere a fuoco quelle che sono a nostro avviso le variabili cruciali che muoveranno i mercati finanziari nel prossimo futuro.

A distanza di un mese la tesi è la stessa: il “premio per il rischio”

Il prezzo delle azioni dipende dal flusso dei profitti scontato per il rendimento dell'attività alternativa, ossia i titoli di stato a lungo termine, cui si aggiunge un “premio per il rischio”. Conosciamo il rendimento corrente dei titoli di stato, e conosciamo il livello dei profitti. I rendimenti sono ai minimi storici nelle economie sviluppate. I profitti sono ai massimi storici negli Stati Uniti, mentre sotto i massimi storici ma stabili in Europa. Per i grafici rimandiamo all'asset allocation di maggio.

La vera incognita è perciò il “premio per il rischio”. Detto in altro modo. Abbiamo una stabilità dei profitti a fronte di un fattore di sconto (le obbligazioni emesse dai Tesori) ai minimi. Segue che, se i profitti si stabilizzano ai livelli correnti e se il rendimento delle obbligazioni non scende ancora, una cosa assai difficile, allora il movimento delle azioni viene a dipendere dal “premio per il rischio”. Perciò, se si teme che qualcosa di negativo possa accadere, questo premio sale e i prezzi scendono, viceversa, se si pensa che le cose stiano migliorando, questo premio scende ed i prezzi salgono.

Digressione sul “premio per il rischio”

Per metterla nel modo più semplice, ma “classico”, il valore delle azioni è dato dal dividendo su prezzo (DY) moltiplicato per la crescita di lungo termine dei dividendi che è approssimata dalla crescita reale dell'economia (DG). Il valore va messo in rapporto all'attività alternativa, il rendimento dei titoli di stato a lungo termine (BY) al netto dell'inflazione, quindi il rendimento reale, cui si somma il premio per il rischio. L'assunto è che le obbligazioni del Tesoro siano meno rischiose delle azioni, per cui si ha l'Equity Risk Premium (ERP). Si noti che DY, BY sono numeri noti, perché puntuali, mentre il DG è un numero stimato. L'ERP, invece, è un numero (“residuo”) ottenuto cercando l'eguaglianza.

DY + DG = BY + ERP

Prima della crisi (dicembre 2006) e nel caso degli Stati Uniti si avevano questi numeri:

1,8% + 3,2% = 2,2% + 2,8%

Sempre nel caso degli Stati Uniti abbiamo oggi questi numeri (giugno 2016)

2,1% + 2,2% = 0,3% + 4%

Dal 2006 i dividendi (in rapporto ai prezzi) sono leggermente saliti, la crescita di lungo termine è stata rivista al ribasso di ben un punto, ma il rendimento delle obbligazioni è sceso moltissimo. Il premio per il rischio è quindi salito moltissimo. Se, a parità di rendimento delle obbligazioni (BY) e di crescita di lungo periodo (DG), il premio per il rischio scendesse i prezzi salirebbero riducendo il DY, e viceversa.

Che cosa muove il “premio per il rischio”.

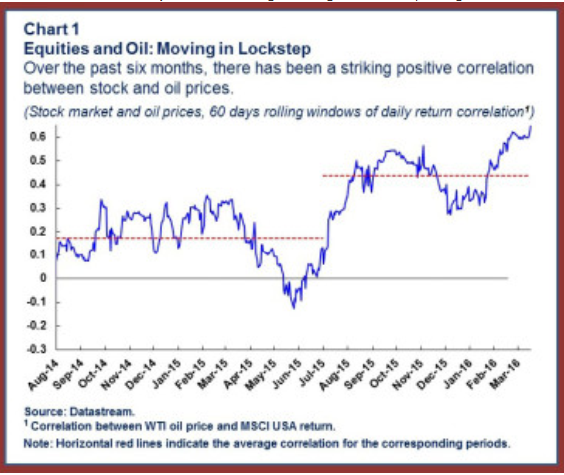

Quali sono le variabili che potrebbero alzare il premio nei prossimi tempi - avremo modo di discutere nel prossimo futuro la vicenda di Donald Trump? Una caduta del prezzo del petrolio, e l'uscita della Gran Bretagna dall'Unione Europea. Invece, una stabilizzazione – o un'ascesa - del prezzo del petrolio, e la permanenza della Gran Bretagna nell'Unione Europea dovrebbero ridurre il premio per il rischio.

Il prezzo del petrolio

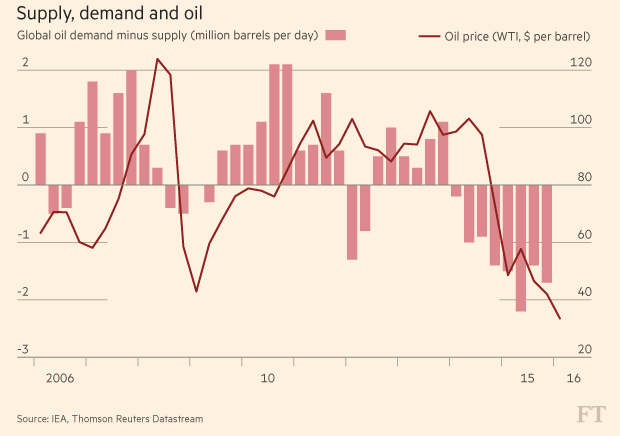

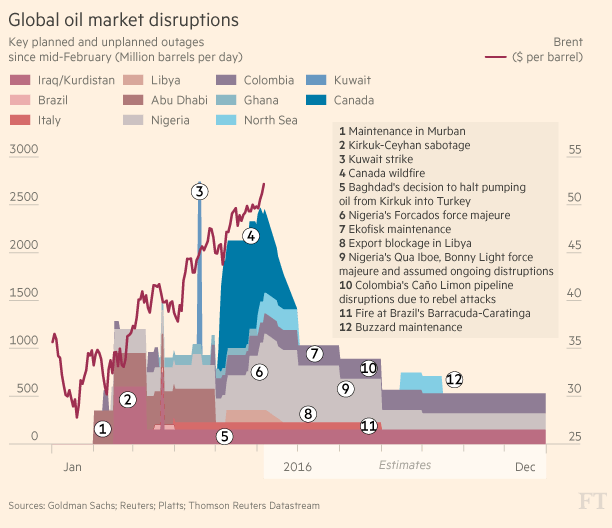

La grande caduta – da 100 dollari al barile a 25 - fino a febbraio è stata il frutto della sovra produzione. La risalita – da 25 a 50 - è stata prima il frutto dell'attesa di un congelamento della produzione – ossia la produzione di petrolio resta invariata nell'attesa che la domanda assorba l'offerta stabilizzando i prezzi, decisione che doveva essere presa ad aprile durante la riunione a Doha dei Paesi produttori – OPEC più Russia. A Doha, invece, non è stata presa alcuna decisione, perché gli Iraniani non si sono presentati, mentre i Sauditi hanno dichiarato che senza un accordo corale non si poteva nemmeno parlare di un congelamento. Il prezzo del barile a quel punto doveva cadere, invece è risalito per una carenza temporanea di offerta, dovuta a scioperi, incendi e via dicendo. Il primo grafico mostra l'andamento della sovrapproduzione, il secondo la contrazione della sovrapproduzione dovuta ad eventi straordinari. Il terzo grafico mostra l'impatto del pezzo del petrolio sulle azioni.

I Sauditi non hanno ancora rinunciato a vendere la stessa quantità di petrolio, al contrario. Ultimamente hanno dichiarato che la loro maggiore compagnia statale – la Aramco – incrementerà la produzione per guadagnare quote di mercato in vista della sua quotazione – essa diventerebbe la maggiore impresa quotata al mondo, diverse volte maggiore di Apple. Per ora il mercato non assegna una grande probabilità alla crescita della produzione saudita che farebbe cadere il prezzo del petrolio.

Brexit

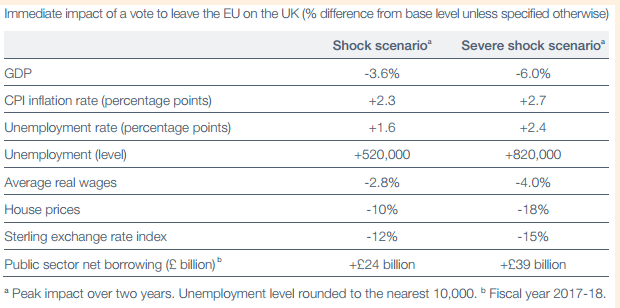

Se osserviamo in forma grafica gli andamenti delle attività finanziarie britanniche in un arco temporale sufficientemente lungo, e li osserviamo facendo lo sforzo di non sapere che esiste un referendum detto Brexit, non notiamo nulla di anomalo. La sterlina si era rivalutata contro l'euro moltissimo fono al 2015 per poi scendere nel 2016, tornando dove era alla fine del 2014. Il rendimento delle obbligazioni decennali britanniche – il Gilt - in termini assoluti è basso – meno del 1,5% - ed ha uno spread - il differenziale di rendimento rispetto al titolo tedesco equivalente, il Bund tedesco - simile a quello dell'Italia e degli Stati Uniti. La Borsa, infine, è andata più o meno come le altre. Delle due l'una: o i mercati finanziari non si sono accorti che esiste Brexit, ma è cosa assai difficile, oppure pensano che esso sia un evento possibile ma improbabile. Perciò, se ci fosse Brexit, i mercati finanziari potrebbero cadere per davvero. Secondo le stime del Tesoro di Sua Maestà, quella della tabella che trovate poi, in caso di Brexit, nei prossimi anni il PIL dovrebbe flettere, la disoccupazione salire, il prezzo delle case scendere, la sterlina svalutarsi, il bilancio pubblico peggiorare. (Esattamente ciò che affermano gli avversari di Brexit). In conclusione, i mercati finanziari potrebbero cadere e molto in caso di Brexit, ma per il momento non ci credono.

In caso di Brexit, avremmo una caduta della Sterlina e del Gilt, ma anche un loro rimbalzo successivo. Come mai? Per l'agire di questo meccanismo. In caso di Brexit le obbligazioni sono vendute. Il loro prezzo flette. (I rendimenti salgono: le obbligazioni, infatti, hanno la cedola fissa, perciò i rendimenti salgono se il prezzo scende). A fronte delle obbligazioni vendute, l'industria finanziaria si trova ad avere delle sterline, e non più delle attività finanziarie emesse in sterline. Queste sterline possono essere lasciate in un conto corrente, oppure vendute sul mercato dei cambi per avere degli euro. In questo caso, il cambio della sterlina flette. Dunque prima flette il prezzo delle obbligazioni e poi flette il prezzo della moneta della Gran Bretagna. Se la doppia flessione è sufficiente per attrarre nuovi investitori, si ha che le obbligazioni britanniche sono comprate di nuovo. Durante il processo la liquidità – le sterline vendute per avere euro sono comunque comprate da qualcuno - resta “imbottigliata” nel mercato finanziario e prima o poi è impiegata. Le sterline cambiano di mano, ma restano sempre dello stesso ammontare. In ogni caso, la Bank of England può comprare le obbligazioni al momento opportuno.

© Riproduzione riservata