La data si conosce già: il 15 dicembre. Resta un po’ di incertezza su quale sarà il rialzo, ma è scontato che per la quarta volta di fila la Banca centrale europea aumenterà i tassi di interesse. Dello 0,5% secondo i più ottimisti o dello 0,75% per altri. Ma di sicuro non sarà l’ultimo. Anzi la presidente Christine Lagarde è stata molto chiara: «Alzeremo i tassi fino a quando l’inflazione scenderà al 2%». Parole forse anche attese ma che di sicuro hanno accresciuto l’inquietudine in quanti hanno un mutuo. O lo immaginavano a breve per comprare la casa già adocchiata. Perché vorrà dire inevitabilmente rate mensili più alte da pagare.

Gianfranco Torriero, vice direttore generale dell’Abi, l’associazione delle banche, prova ad attenuare i timori: «Negli scorsi 4-5 anni l’80% dei nuovi mutui era a tasso fisso e questo immunizza in buona parte le famiglie dal rialzo dei tassi deciso dalla Bce. Non ci si attende un importante aumento delle sofferenze nei prossimi mesi su questo comparto».

Comunque, proprio l’ultimo bollettino dell’Abi segnale come i tassi sui mutui casa in Italia – anche per effetto dello spread – sono aumentati sia pure a un tasso inferiore rispetto ai rialzi della Bce. Nel rapporto mensile si evidenzia una crescita di mezzo punto, al 2,73%, a ottobre, tornando così ai livelli del 2015 sebbene ancora ben al di sotto di quelli storici. A settembre era al 2,26%. Dunque, sia pure in maniera contenuta, ma i ritocchi decisi da Francoforte cominciano a pesare sui conti delle famiglie italiane anche se le banche non li hanno ancora applicati per intero.

La Fabi: mutui verso il 5%

Ne è convinta la Fabi, il più forte sindacato dei bancari, che riassume cosi gli effetti: meno credito e a costi sempre più sostenuti. E spiega: «La rapidità con cui si sta realizzando il piano record dei tassi dell’eurotower comincia a generare un clima di sfiducia, con forti implicazioni sociali e finanziarie per famiglie e imprese. I dati sui prestiti di fine estate rappresentano un segnale di discontinuità e di preoccupazione rispetto agli ultimi anni perché subiscono i primi effetti del rincaro dei tassi europei e, soprattutto, i timori per quelli che ancora dovranno realizzarsi. Dai tassi per le nuove erogazioni, che potrebbero sfiorare il tetto del 5 per cento già nei prossimi mesi, all’aumento dello spread che incombe sui prestiti già concessi a tasso variabile, il nuovo scenario finanziario è sempre più buio».

Il ceo Messina e l'impatto

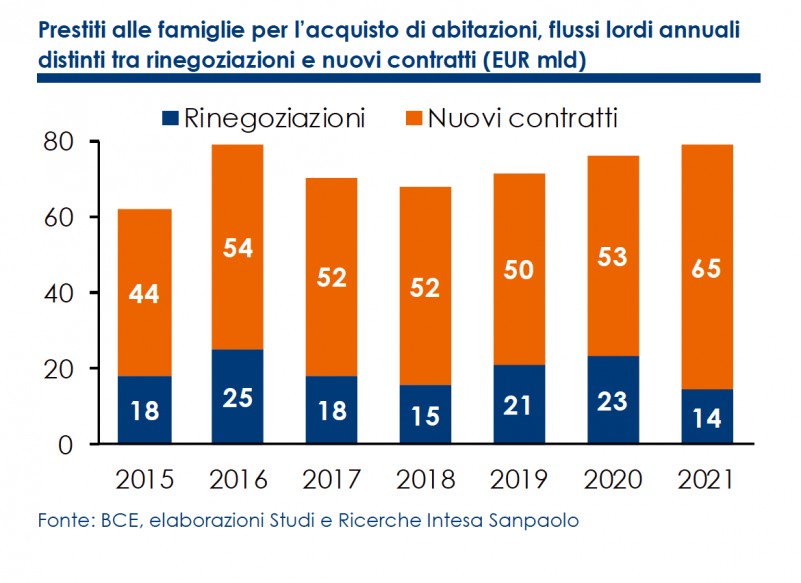

E le banche come vedono questi rialzi? Carlo Messina, ceo di Intesa Sanpaolo, la prima banca italiana, aveva commentato il terzo rialzo a margine della Giornata mondiale del risparmio: «Certo, ci sarà un impatto anche sui mutui, ma ricordiamo che tutto il sistema ha goduto di tassi eccezionali negativi e in termini reali i tassi restano ancora negativi. Siamo ancora in un contesto dove rimane un giusto equilibrio tra le diverse componenti». E nell’ultimo monitor del mercato dei mutui di Intesa Sanpaolo si sottolineava come con il rialzo dei tassi si sia interrotto «un lungo trend durato oltre un decennio che ha portato a un radicale cambiamento nella struttura dei tassi di interesse dei mutui casa delle famiglie italiane. I tassi bassi e il ricorso alle surroghe e sostituzioni hanno favorito i mutui a tasso fisso, arrivati a rappresentare l’83% del totale delle erogazioni dal 17% del 2010, segnando una quota in linea con l’85% registrato nel 2021 nell’area euro».

Unicredit: domanda in forte calo

L’Ufficio studi di Unicredit in un report di fine ottobre che guarda a tutta l’Europa preannuncia che «Nel quarto trimestre 2022, le banche prevedono che gli standard di credito continueranno a inasprirsi per i mutui per la casa. E la domanda diminuisce. Le banche hanno registrato un sostanziale calo nel terzo trimestre (percentuale netta delle banche del -42% , rispetto al -10% nel secondo trimestre 2022). Il calo più consistente registrato dal primo trimestre 2012, escluso il periodo della pandemia. Nel quarto trimestre 2022, le banche prevedono un ulteriore forte calo netto della domanda di mutui per la casa (percentuale netta delle banche pari a -64%). Questo è paragonabile al calo previsto (sebbene non realizzato) durante la pandemia ed è simile per grandezza al minimo della serie del -63% registrato nella seconda metà del 2008».

I mutui per la casa rappresentano una quota importante per le banche nei Paesi Bassi, in Irlanda e in Belgio, mentre lo slancio di crescita è stato elevato per le banche in Austria, Francia, Germania e Belgio – sottolinea ancora il report della banca di piazzale Cordusio. Che aggiunge: «Un rallentamento significativo nella concessione di nuovi mutui per la casa tende a portare a una pipeline più debole per i nuovi prestiti e influisce in modo sproporzionato sulla generazione di reddito netto da interessi di quelle banche che hanno una quota elevata di mutui per la casa nel loro portafoglio di prestiti complessivi».

La mossa del Portogallo

In questo contesto si registrano le prime mosse politiche. Il governo portoghese ha varato un provvedimento che obbliga le banche a rinegoziare i mutui sulla casa con clienti e famiglie in difficoltà. La misura cerca di alleggerire il peso che l'aumento dei tassi d'interesse sta avendo sull'indebitamento dei cittadini e, per questo motivo, obbliga gli istituti di credito a rinegoziare i mutui sulla base del calcolo dello stress test. Quando la rata mensile sale di cinque punti percentuali e supera il 36% del reddito disponibile all'interno del nucleo familiare, le banche devono obbligatoriamente rivedere assieme ai propri clienti le condizioni di mutuo. Il provvedimento riguarda solo i prestiti fino a 300 mila euro e dovrebbe rimanere in vigore fino alla fine del 2023.

L’economista e la cassetta degli attrezzi

Giuseppe Russo, economista, direttore del Centro Einaudi, invita a rispolverare la cassetta degli attrezzi per fronteggiare il momento ben sapendo che “anche se l’inflazione scende non avremo più i tassi di prima. Inutile illudersi: c’è stata una situazione anomala che ha favorito una stagione estremamente favorevole per i debitori. Ma che non si replicherà. Non a breve almeno. Da evitare dunque anche indebitamenti eccessivi. Se con i tassi a zero si poteva puntare a finanziamenti per il cento per cento dell’investimento ora è meglio puntare a debiti più contenuti, magari sacrificando di più i risparmi. Investire i risparmi nel proprio mutuo oggi può portare a una risparmio di interessi maggiore delle cedole del proprio piccolo portafoglio.”. E allora di fronte alla possibilità che i tassi salgano ancora, sono possibili quattro mosse. La prima: convertire il tasso variabile in fisso, ben sapendo che si dovrà scontare almeno due punti in più rispetto al variabile, ma “protegge” da ulteriori rialzi. La seconda: ridurre il debito totale attraverso liquidità che deriva da investimenti in attivo ma non così redditizi. La terza: negoziare il mutuo puntando anche a forme miste fisso/variabile. La quarta: accorciare la durata dei mutui, poiché un tasso più alto per un periodo più breve può comunque produrre un carico di interessi, sul bilancio di famiglia, meno gravoso. "E' bene considerare che l’inflazione non colpisce solo le rate dei mutui. Colpisce anche i debiti, svalutandoli, e questo avvantaggerà chi ha sottoscritto mutui in passato. Inoltre, la stessa inflazione rivaluta gli immobili, perché aumentando i costi di costruzione, tutto il settore immobiliare potrebbe diventare più caro - aggiunge Russo - Infine, non c’è mai nulla di definitivo. Se l’inflazione verrà vinta, sia pure in un periodo che dovrebbe essere almeno di un paio di anni, i tassi torneranno a scendere, anche se non torneranno sotto zero. In questo caso, chi ha un reddito più facilmente collegato all’inflazione generale, potrebbe pensare a un mutuo a tasso variabile, se non per tutto, per parte del suo investimento, contando sulla futura riduzione dei tassi a inflazione battuta. Non è un’operazione per tutti, bisogna essere attenti, ma è un’opzione che diversi potrebbero valutare".

© Riproduzione riservata