Investire vuol dire pensare al futuro, ma bisogna intendersi su cosa si intende per futuro. La definizione di un orizzonte temporale entro cui vedere realizzati gli obiettivi di investimento è fondamentale sia nel processo di investimento finanziario, sia negli investimenti industriali dei nostri imprenditori. Lʼorizzonte decisamente prevalente per le scelte di investimento, riguardino esse investimenti finanziari o industriali, va dai 3 ai 5 anni (42,6 per cento dei soggetti per gli investimenti finanziari e 39,6 per cento per quelli industriali). Sceglie un orizzonte oltre i 5 anni circa il 17 per cento per gli investimenti finanziari e circa il 16 per cento per quelli industriali. Lʼorizzonte brevissimo (meno di 2 anni) è ottimale secondo circa il 14 per cento degli imprenditori sugli investimenti finanziari e circa il 17 per cento su quelli industriali. Poco più di un quarto dei soggetti predilige comunque, in entrambi i campi, un orizzonte di 2-3 anni

Il fatturato influenza l'orizzonte

Esiste unʼevidente differenza tra il profilo medio degli imprenditori e quello di chi amministra imprese con oltre 10 milioni di fatturato. Lʼorizzonte lungo viene preferito da poco più di un imprenditore su dieci e molto meno frequente è la scelta dellʼorizzonte brevissimo (7 per cen- to circa per entrambi i tipi di investimento), mentre viene preferito con frequenza leggermente superiore lʼorizzonte a 2-3 anni, ma solo sugli investimenti industriali (32 per cento circa). Infine, si rafforza ulteriormente e decisamente lʼorizzonte a 3-5 anni, prediletto da oltre la metà dei soggetti sia per gli investimenti industriali, sia per quelli finanziari. Ci collochiamo, dunque, più o meno a metà del loro orizzonte temporale prevalente quando chiediamo ai nostri imprenditori quali investimenti abbiano realizzato di recente, nonché di dare una prima valutazione di quelli degli ultimi due-tre anni.

Dalla pandemia un effetto stallo

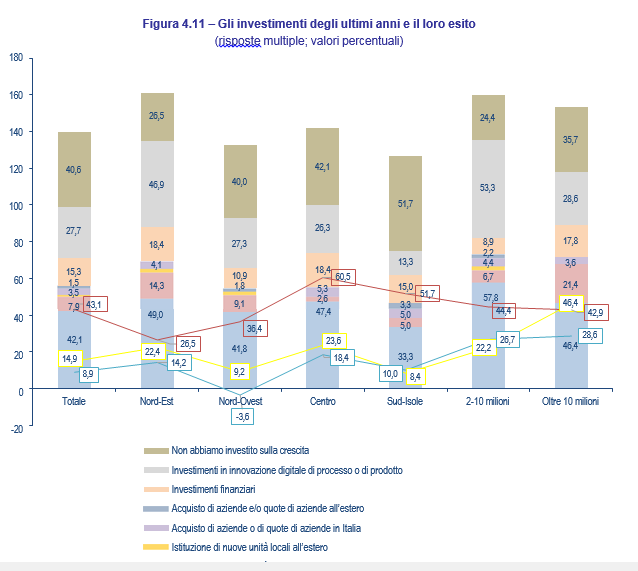

A essere rilevante è innanzitutto un dato negativo, non incoerente con la situazione di stallo del processo di investimento delle imprese causato dalla pandemia: il 40,6 per cento di esse non ha investito sulla crescita. Nel Sud-Isole sono più della metà (51,7 per cento). Le uniche virtuose eccezioni sono il Nord-Est (26,5 per cento) e le imprese con un fatturato compreso tra 2 e 10 milioni (24,4 per cento).

Sul fronte positivo, lʼinvestimento dominante è quello nel miglioramento e ristrutturazione delle proprie sedi e dei propri locali, ossia un investimento dal 42,1 per cento degli intervistati. Anche gli investimenti in innovazione digitale di processo o di prodotto coinvolgono, in media, poco più di un quarto del campione; nel Nord- Est raggiungono il 46,9 per cento, mentre nella classe di fatturato tra 2 e 10 milioni sono ben il 53,3 per cento le imprese che li hanno effettuati. Gli investimenti puramente finanziari riguardano il 15,3 per cento delle imprese, ma solo po- co più di una su dieci nel Nord-Ovest e meno di una su dieci tra le imprese più virtuose in termini di investimento innovativo (ossia quelle il cui fatturato va da 2 a 10 milioni). Il 3,5 per cento delle imprese ha effettuato acquisizioni (totali o parziali) in Italia e solo lʼ1,5 per cento ha effettuato acquisizioni allʼestero. Le imprese più grandi, dal canto loro, si distin- guono dalla media per una quota quasi tripla (21,4 per cento contro 7,9 per cento) di soggetti che hanno aperto nuove unità locali in Italia.

Il ritorno dagli investimenti industriali

Negli ultimi due o tre anni, investire è stato, in generale, una scelta soddisfacente, soprattutto per quanto riguarda gli investimenti industriali. Questi vedono saldi tutti positivi, benché al quanto ridotti, tra esiti sopra le aspettative o in linea con esse ed esiti lievemente o decisamente sotto le aspettative. Il saldo medio è +14,9 per cento, mentre quello più elevato, pari a +46,4 per cento, si deve alle imprese che hanno un fatturato superiore a 10 milioni. Quanto agli investimenti finanziari, i risultati sono meno soddisfacenti: il saldo medio è +8,9 per cento, è addirittura negativo per le imprese del Nord-Ovest (–3,6 per cento), raggiunge un massimo di +28,6 per cento per le imprese di maggiori dimensioni.

In sintesi: una frazione rilevante, ma minoritaria, delle imprese non ha investito; sono in generale più numerose le imprese soddisfatte della performance dei loro investimenti rispetto a quelle che hanno ottenuto risultati inferiori alle attese; il fronte prevalente di investimento è quello immobiliare, benché il Nord-Est si riveli più dinamico e innovativo e le imprese di grandi dimensioni abbiano puntato ad ampliare la presenza sul territorio con lʼapertura di nuove sedi. Unʼultima nota riguarda i piani di investimento per i prossimi anni. Non riportiamo il dettaglio per brevità, ma i nostri dati indicano che il 43,1 per cento delle imprese investirà esclusivamente in Italia, con il Nord-Est che si conferma nuovamente più dinamico: solo il 26,5 per cento delle sue imprese effettuerà investimenti tutti italiani, mentre circa il 47 per cento realizzerà oltre il 10 per cento degli investimenti in altri Paesi europei (contro il 23,3 per cento che farà questa scelta nella media di campione).

Il Nord Est l'area più dinamica

Benché non tutte le imprese abbiano investito o ne abbiano lʼintenzione, abbiamo comunque voluto domandare agli imprenditori quali siano gli investimenti più appetibili, con riferimento alla loro impresa, tra quelli compresi in un elenco di nove proposte. Il primo aspetto che ci sembra degno di nota è che gli imprenditori sono, appunto, imprenditori e non operatori finanziari, dunque non trovano particolarmente attraente, in media, investire in altre imprese senza averne il controllo: solo lʼ8,4 per cento è interessato allʼinvestimento in Borsa e solo il 6,9 per cento a imprese italiane non quotate se lʼinvestimento è puramente finanziario. Gli interessati, però, quasi raddoppiano (12,4 per cento) se si tratta di entrare nella gestione; quando poi lʼimpresa è una start-up, lʼinvestimento è appetibile per il 16,9 per cento degli imprenditori. Quello in imprese estere è invece un investimento meno interessante anche se è operativo (8,9 per cento); se è puramente finanziario, riscuote lo stesso interesse di quello nelle imprese italiane.

L'iceberg liquidità

Accanto a questi dati, che confermano gli imprenditori nella loro natura e nel loro ruolo, anche sociale, l'indagine mostra una contrastante aspirazione, molto più statica, a mettere al sicuro le riserve dellʼimpresa, consolidandone le fondamenta quasi come se fosse la propria famiglia, giacché ben il 40,1 per cento trova appetibile lʼinvestimento immobiliare e il 18,9 per cento quello in oro e metalli preziosi. Sono le due percentuali più alte sulla media del campione, e lasciano a chi scrive qualche perplessità sul destino di quellʼiceberg di liquidità che anche le imprese hanno contribuito a formare, soprattutto se lʼincertezza del contesto economico continuerà a rimanere elevata.

Non stupisce, a questo punto, che il 55 per cento degli imprenditori dell'indagine dichiari che per la crescita dellʼimpresa nei prossimi anni sarà sufficiente lʼautofinanziamento e che solo per il 6,9 per cento vi sarà certamente necessità di raccogliere capitale. In ogni caso, come ultimo passaggio, abbiamo chiesto a tutti, al di là dellʼautofinanziamento, quale fosse la forma di raccolta di capitale per la crescita giudicata più appetibile.

Non aprire agli sconosciuti

Pochi imprenditori hanno voglia di aprire la partecipazione a investitori sconosciuti (o incrementarla) raccogliendo denaro in Borsa (opzione appetibile o molto appetibile per il 7,9 per cento); a dire la verità (non riportiamo il dettaglio per brevità), circa un quarto di essi ritie- ne che quotarsi sia troppo complesso, e comunque circa il 14 per cento vuole conoscere chi investe nellʼimpresa. Del resto, lʼingresso (e lʼingerenza) di un fondo di private equity è ancora meno apprezzato (4 per cento), il che non significa rifiutare nuovi soci: in effetti, lʼingresso di soci privati (anche nuovi) è apprezzato dal 31,7 per cento del campione. Fondersi per crescere interessa al 18,3 per cento del campione, mentre i prestiti bancari, nonostante non costituiscano capitale di rischio (o forse proprio per tale ragione), sono apprezzati come strumento di finanziamento della crescita dellʼimpresa dal 26,7 per cento degli imprenditori.

Timonieri determinati e prudenti

In sostanza, gli imprenditori sono timonieri determinati, consapevoli e prudenti, che sembra- no vivere una «dualità interiore» tra la loro natura, che li spinge a rischiare e ad assumere il ruolo sociale di guide del cambiamento, e lʼesigenza di «tenere al sicuro» lʼimpresa in tempi burrascosi. Tendono quindi a investire le risorse disponibili dellʼimpresa quasi come se fos- sero ricchezza della famiglia (dʼaltra parte, in molti casi effettivamente lo sono): prediligono gli strumenti che ne preservano il valore più che il reimpiego in attività imprenditoriali, redditi- zie se vanno bene, ma ovviamente rischiose. Infine, il rapporto dellʼimprenditore con lʼimpre- sa è qualcosa di assai personale: egli può anche apprezzare lʼallargarsi della compagine dei soci qualora sia funzionale alla crescita e al benessere dellʼimpresa, ma, come in ogni fami- glia, vuole conoscere personalmente chi entra a farne parte.

© Riproduzione riservata